Посты автора

.webp)

С прибылью, но без денег: 7 финансовых инсайтов, которые изменят мышление предпринимателя

Меняй подход к финансам: не просто отчеты, а настоящее управление деньгами. 7 инсайтов, которые перевернут мышление предпринимателя.

Ты много работаешь. Команда старается, продажи растут, клиенты платят. Но каждый месяц ситуация одна и та же: отчет показывает прибыль, а денег на счете — мало. Вроде бы все хорошо, но покоя нет.

Это не о неудаче. Это о управлении наугад. О бизнесе, который растет, но не под контролем. О цифрах, которые как будто «где-то есть», но не говорят с тобой.

Алена Шпаченко — консультант по масштабированию бизнеса, основательница GxBar Мадрид, предприниматель с 20-летним опытом и гостья подкаста «Знать бы это раньше» знает эту историю изнутри.

Она видела десятки предпринимателей, которые строили сильные компании — и все равно попадали в ловушку: прибыль есть, денег нет. В этой статье она поделится знаниями, где исчезает кэш, как мыслить цифрами, а не эмоциями, и что значит быть финансово трезвым владельцем.

Эта статья — для тебя, если ты хочешь понять, как на самом деле работают деньги в твоем бизнесе. Не формально, не «по отчетам», а по сути. Ты увидишь, почему показатели P&L отличаются от остатков на счетах, как отличить прибыль от иллюзии прибыли, и что значит выводить деньги без ущерба для компании.

Читай — и научись видеть то, что большинство владельцев замечает только тогда, когда уже поздно.

Инсайт 1. Привычка №1 — знать свои цифры наизусть

Ты можешь чувствовать свой бизнес интуитивно, знать каждого клиента и команду наизусть, но если не знаешь свои цифры — ты играешь в темноте. Когда владелец не видит реальных показателей, он принимает решения, опираясь не на факты, а на эмоции. А эмоции — это худший аналитик.

Бизнес разговаривает только через цифры, через аналитику. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Почему это важно

Пока ты не видишь цифры, бизнес кажется «живым», но на самом деле он безструктурный.

- Ты не понимаешь, какие месяцы действительно прибыльные, а какие тянут бизнес вниз.

- Не видишь, что рост выручки может идти рука об руку с уменьшением маржи.

- Не можешь объяснить, куда исчезает кэш, если продажи растут.

Большинство предпринимателей полагаются на интуицию: «кажется, этот месяц хороший», «расходы не изменились». Но цифры часто показывают обратное. И именно они дают то спокойствие, которое не купишь — когда ты точно знаешь, что происходит в твоей компании.

Что нужно знать наизусть

Минимум, который должен быть в твоей голове каждую неделю — не для отчета, а для принятия решений:

Как сделать это системно

Выполни следующие действия:

- Определи набор ключевых метрик (3–5 максимум). Это твои постоянные ориентиры, а не случайные цифры.

- Установи «ритуал цифр» — день и время, когда ты просматриваешь показатели (например, каждую пятницу в 10:00).

- Не делегируй аналитику полностью. Финансист может считать, но понимать эти цифры должен ты.

- Фиксируй тенденции, а не случайные всплески. Один месяц не показатель — смотри динамику за 3–6 месяцев.

- Общайся с командой через цифры. Не «нам нужно больше продавать», а «нам нужно поднять маржу на 3%».

Результат

Когда ты знаешь свои цифры:

- принимаешь решения быстрее и спокойнее;

- видишь проблемы еще до того, как они становятся кризисами;

- перестаешь путать прибыль с деньгами;

- контролируешь, а не догадываешься.

Если предприниматель принимает решения на ощущениях — это бессознательное управление. А цифры делают его сознательным. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Хочешь стабильности, даже когда рынок лихорадит? Начни с этой привычки. Не с программ или формул — с простого «знать свои цифры наизусть». Это лучшая страховка для твоего бизнеса.

Инсайт 2. P&L ≠ деньги на счете

Прибыль в P&L не равна деньгам на счете. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Это, пожалуй, самое болезненное открытие для большинства предпринимателей. В отчете — прибыль, все выглядит хорошо. Но на счете — пусто. И тогда возникает логичный вопрос: как такое возможно?

Причина проста: P&L (отчет о прибылях и убытках) показывает не деньги, а начисления.

То есть, доходы и расходы отражаются не тогда, когда ты получил или заплатил деньги, а тогда, когда они возникли. Это бухгалтерская логика — удобная для анализа, но опасная, если ты не понимаешь разницу.

В чем разница между отчетами P&L и Cashflow

Именно поэтому бывает, что у тебя прибыль +200 000 грн в P&L, но на счете — 50 000 грн.

Прибыль есть, потому что доходы уже начислены, но кэша нет, потому что клиенты еще не заплатили, или ты опередил события, сделав большие расходы.

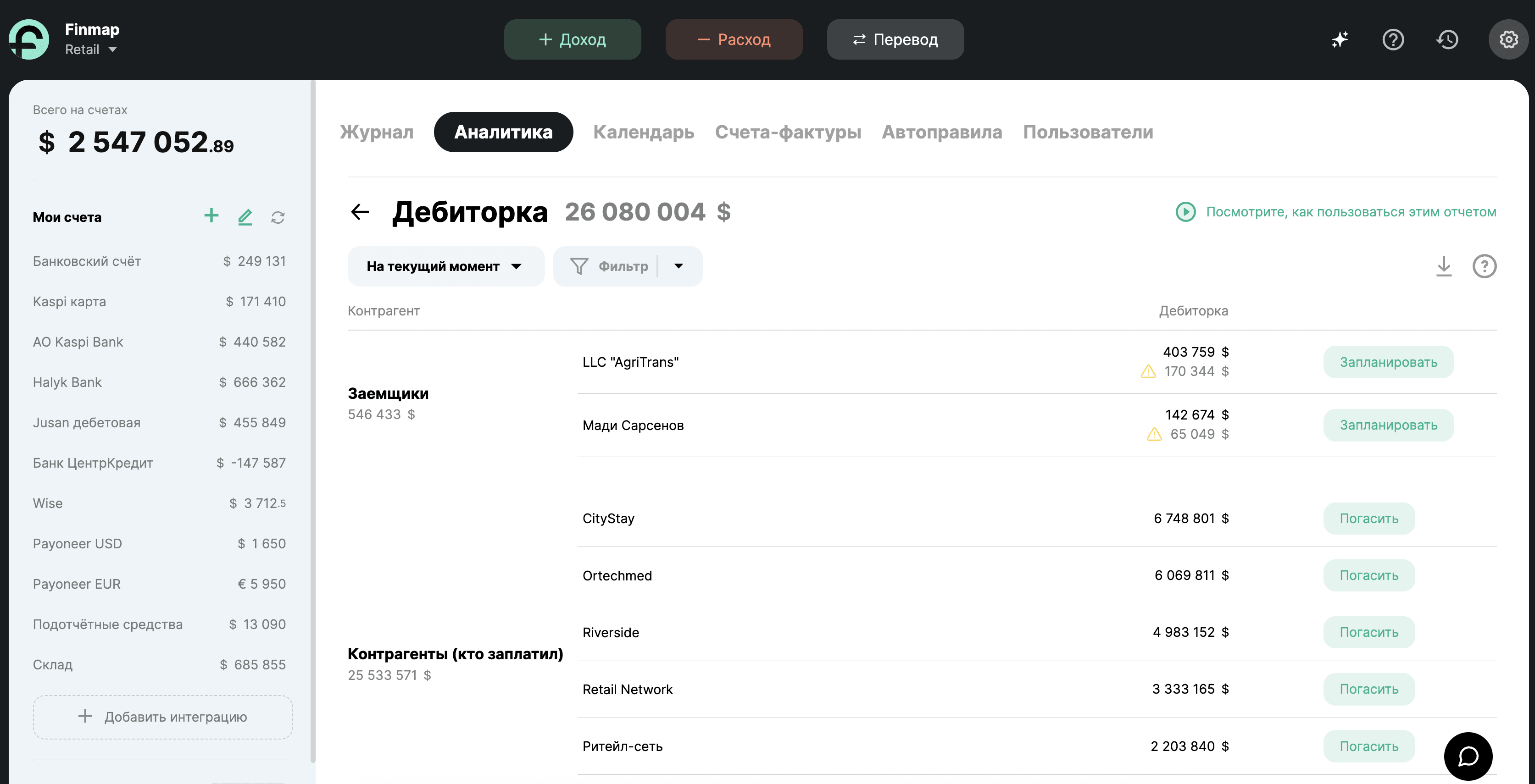

Типичные ситуации, когда прибыль ≠ деньги

- Большая дебиторская задолженность.

Ты продал, но деньги еще не получил. В P&L — доход, в Cashflow — ноль.

Решение: контролируй оплату по договорам, вводи кредитные лимиты или авансовую систему.

- Предоплаты поставщикам.

Ты оплатил заранее, но товар/услуга еще не учтены в расходах.

Решение: фиксируй предоплаты отдельно, чтобы видеть, сколько кэша «зависло».

- Налоги, зарплаты, бонусы «на потом».

Они еще не уплачены, поэтому не уменьшают текущий кэш, но скоро ударят по счету.

Решение: планируй эти выплаты в платежном календаре — даже если еще не настало время платить.

- Инвестиции и крупные разовые расходы.

Покупка оборудования, ремонт офиса, обновление склада — это не влияет на P&L сразу, но съедает деньги моментально.

Решение: отделяй инвестиционные расходы от операционных.

Как связать прибыль с деньгами

Чтобы понять, почему на счете меньше, чем в P&L, нужно пройти мостик «от прибыли к кэшу».

Шаги:

- Возьми чистую прибыль из P&L.

- Вычти прирост дебиторской задолженности (что тебе должны).

- Добавь прирост кредиторской задолженности (что ты должен).

- Учти изменения в запасах — если купил товаров больше, чем продал, деньги ушли на склад.

- Вычти налоги, дивиденды, инвестиции, предоплаты — все, что съедает кэш.

После этого ты увидишь реальный денежный результат за месяц. И часто он сильно отличается от прибыли.

Что делать регулярно

Результат

Когда ты видишь обе стороны — прибыль и кэш, — ты перестаешь путать «заработали» с «получили».

- Ты понимаешь, куда исчезают деньги.

- Начинаешь планировать платежи, а не реагировать на кризисы.

- Видишь, как решения о продажах, оплате или расходах влияют на движение денег.

Бизнес может быть прибыльным — и в то же время банкротом. Если не контролировать кэш, цифры в отчете не спасут. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Отсюда начинается настоящая финансовая зрелость: не радоваться прибыли в Excel, а управлять тем, что реально движется — деньгами на счете.

Инсайт 3. Как правильно вынимать деньги из бизнеса

Бизнес — не равен тебе. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Это момент, в котором «сгорают» даже сильные предприниматели. Ты создаешь бизнес, вкладываешь в него время, нервы, энергию — и логично считаешь, что имеешь право брать из него деньги, когда захочешь. Но именно это часто и разрушает финансовую стабильность компании.

Если ты снимаешь все, что осталось на счете после месяца работы, — ты не выводишь прибыль, ты съедаешь оборотный капитал. Те самые деньги, которые завтра нужны для зарплат, закупок или налогов. А потом — кассовые разрывы, кредиты, паника и поиск «где найти наличные быстро».

Главное правило

Нельзя брать из бизнеса больше, чем он реально заработал.

И даже заработанное — нельзя брать сразу. Сначала нужно проверить, хватает ли денег на операционные расходы и подушку безопасности.

Алгоритм безопасного изъятия средств

Месяц поработали — и не все, что осталось на счете, кладем себе в карман. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Как это работает на практике

- Вместо « снять все» — план «сколько можно».

Ты заранее знаешь, какую часть прибыли сможешь забрать после закрытия месяца. Остальное — остается в обороте. - Личные расходы ≠ бизнес.

Личный бюджет — отдельно. Бизнес — отдельно. Если тебе нужны деньги, планируй дивиденды или зарплату владельца, а не «снял, потому что надо». - Вместо сюрпризов — финансовый ритм.

Изъятие раз в месяц после анализа отчетов, а не хаотично. Это создает прогнозируемость для тебя и команды.

Практический пример

- Выручка за месяц: 1 000 000 грн

- Чистая прибыль по P&L: 150 000 грн (15%)

- Плановый оборотный капитал (50% месячного оборота): 500 000 грн

- Текущий остаток на счете: 620 000 грн

Безопасная сумма для изъятия = 620 000 – 500 000 = 120 000 грн

Но не более чистой прибыли (150 000 грн).

Итак, ты можешь спокойно снять 120 000 грн и остаться с «подушкой» для стабильности.

Результат

Когда ты начинаешь работать по этому правилу:

- бизнес перестает «проседать» после каждого месяца;

- исчезают кассовые разрывы;

- ты не боишься расходов или налогов, потому что знаешь, что они покрыты;

- деньги перестают быть источником стресса — становятся инструментом управления.

Бизнес должен жить своей жизнью. Если ты все время забираешь у него кровь, он просто не сможет расти. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Это и есть финансовая зрелость владельца: брать деньги из бизнеса осознанно, а не эмоционально. Потому что прибыль — это не сигнал «сняться», это сигнал «управлять».

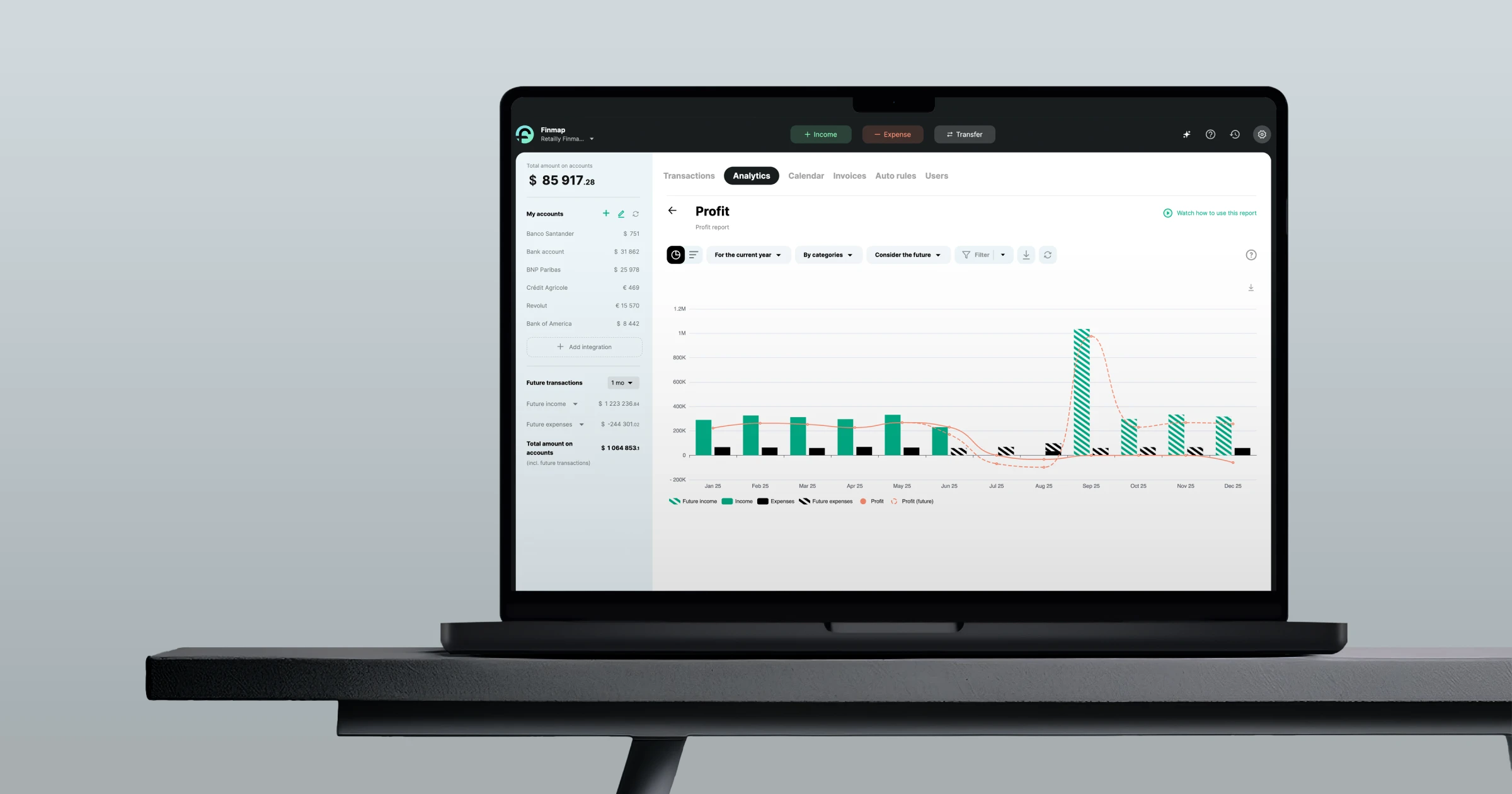

Инсайт 4. Excel vs программа: где считать, а где управлять

Я обожала Excel до тех пор, пока не начала работать в Finmap. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Большинство предпринимателей начинают свой финансовый учет именно с Excel. И это нормально: просто, привычно, без дополнительных затрат. Но рано или поздно таблица превращается в хаос — сотни строк, ломающиеся формулы, десятки версий файлов и вопрос: «А где актуальные данные?».

Этот момент неизбежен. И именно тогда стоит понять: Excel — отличный инструмент для анализа, но не для системного управления деньгами.

В чем разница между Excel и финансовыми программами

Программа автоматически посчитала P&L и кэшфло — и сразу видно, что не сходится. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Когда оставлять Excel

Excel — не враг. Он нужен, когда нужно:

- создать финансовую модель или просчитать варианты развития бизнеса;

- моделировать «а что, если»: повысим цену, сократим расходы, запустим новое направление;

- анализировать детали проектов в глубину, когда нужна гибкость и ручная настройка.

То есть Excel — это лаборатория. Здесь ты играешь с цифрами, чтобы понять, как они себя ведут. Но лаборатория не заменяет реальность.

Когда переходить в программу

Финансовая программа становится необходимостью, когда:

- У тебя уже есть объем транзакций, который не успеваешь обновлять вручную.

Ошибки в Excel обходятся дорого — особенно, когда их не видно сразу. - Команда участвует в финансах.

Кто-то оплачивает счета, кто-то отправляет чеки, кто-то формирует отчеты — всем нужна одна система. - Нужна ежедневная аналитика.

Программа показывает, что происходит сейчас, а не после обновления файла в конце месяца. - Хочешь видеть финансовую картину мгновенно.

P&L, Cashflow, остатки на счетах, долги — все в одном месте, без формул.

Идеальная формула — «Excel + программа»

Я увидела, что Excel — это хорошо, когда ты планируешь. А программа — когда ты управляешь. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Результат

Когда ты разделяешь эти две роли:

- исчезает хаос в финансах — данные всегда актуальны;

- видишь полную картину: не только план, но и факт;

- команда работает прозрачно, без «я не видел ту версию файла»;

- уменьшаешь количество ошибок, которые стоят денег.

Твоя цель — не считать вручную, а понимать, что происходит с деньгами. Excel — это инструмент мышления. Программа — инструмент контроля. Вместе они дают лучшую комбинацию: стратегическое видение + оперативную точность.

Читайте подробнее о том, как выбрать программу для финансового учета.

Инсайт 5. Бухгалтер ≠ финансист: разные роли, разные цели

Не нужно ожидать от бухгалтера, что он будет финансистом. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Одна из самых частых ошибок владельцев — перекладывать финансовое управление на бухгалтера. Кажется логичным: «он же с цифрами работает». Но бухгалтер и финансист говорят на разных языках. Один — об отчетности и законе, другой — об эффективности и развитии. И если ты путаешь эти роли, твой бизнес остается без стратегического управления деньгами.

В чем разница между бухгалтером и финансистом

Бухгалтер закроет месяц, но не скажет, почему денег нет. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Примеры из практики

- Бухгалтер: отчитывается, что все хорошо — прибыль есть, налоги уплачены.

- Финансист: видит, что прибыль «на бумаге», а кэш просел из-за дебиторской задолженности.

- Владелец: должен решить, что делать дальше — поднять цены, сократить расходы, изменить политику оплат.

В первом случае ты просто «в порядке с налоговой».

Во втором — в порядке с бизнесом.

Почему это важно

- Бухгалтерский учет — о прошлом.

Она показывает, что уже произошло.

Отчеты, акты, счета, декларации — это «после события». - Финансовый учет — о настоящем и будущем.

Он показывает, куда движется бизнес, и дает возможность управлять этим движением.

Именно финансист анализирует маржу, рентабельность, кассовые разрывы, план-факт и доходность направлений. - Без финансовой функции ты не видишь полную картину.

Даже лучший бухгалтер не покажет, что происходит с эффективностью.

В результате — прибыль есть, но денег нет.

Как распределить роли правильно

Бухгалтер ведет учет для государства. Финансист — для тебя. И это совершенно разные задачи. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Что делать, если финансиста пока нет

- Не делегируй управление финансами «на интуиции».

Даже без финансиста ты должен знать базовые отчеты: P&L, Cashflow, дебиторку. - Веди управленческий учет в программе.

Это твоя «финансовая панель», где все видно в реальном времени. - Найди финансового консультанта хотя бы раз в квартал.

Он поможет разобраться в цифрах, найти слабые места и скорректировать план. - Постепенно вводи финансовую функцию в команду.

Даже частичная занятость финансиста часто окупается уже за несколько месяцев.

Результат

Когда бухгалтер и финансист занимаются каждый своим делом:

- у тебя законный и прибыльный бизнес одновременно;

- ты знаешь не только сколько заплатить, но и почему стоит это делать именно так;

- цифры перестают быть хаосом — они становятся твоей системой управления.

Бухгалтерия держит тебя в рамках. Финансы дают тебе взлет. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Это и есть зрелость владельца: понимать, что правильная отчетность — не гарантия здорового бизнеса.

Гарантия — это когда ты управляешь деньгами, а не просто отчитываешься о них.

Читайте подробнее о разнице между бухгалтерским и управленческим учетом.

Инсайт 6. Типичные финансовые ошибки — и как их исправить

Финансовые проблемы редко появляются внезапно. Чаще всего они — результат привычных, но ошибочных действий, которые кажутся «логичными» в данный момент.

Лишние расходы, импульсивные решения, смешивание личных и бизнес-денег — все это постепенно подрывает стабильность. Алена называет это «финансовыми самообманами», которые нужно исправить — то есть изменить саму логику мышления владельца.

Самые распространенные финансовые ловушки предпринимателей

Я всегда поддерживаю аналитику, потому что она показывает то, что интуиция умалчивает. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Почему эти ошибки кажутся логичными

Ты действуешь из благих намерений: хочешь удержать бизнес, сэкономить, вложить «на рост». Но проблема не в желаниях, а в слепых зонах. Без цифр ты не видишь, что именно работает, а что только кажется правильным.

Например:

- Ты сокращаешь расходы, а вместе с ними падает доход.

- Ты увеличиваешь продажи, но маржа съедается акциями.

- Ты думаешь, что прибыль есть — а деньги зависли в дебиторке.

Без аналитики эти связи невидимы. Именно поэтому Алена настаивает: финансовая трезвость — это не только подсчет денег, а умение видеть причинно-следственные связи.

Как перепрошить мышление владельца

- Введи правило «сначала цифры — потом решение».

Никаких «мне кажется». Даже маленькие решения принимай, опираясь на данные. - Раздели финансы на личные и бизнес-финансы.

Это не формальность, а защита твоего бизнеса от эмоциональных решений. - Веди управленческие отчеты постоянно.

Не тогда, когда уже горит, а ежемесячно. P&L и Cashflow — твоя база. - Проводи «разбор полетов» после каждого месяца.

Сравни план с фактом, найди причину отклонений и зафиксируй, что нужно изменить. - Отмечай успехи.

Каждый месяц с положительной динамикой — доказательство, что контроль работает. Это важно для мотивации.

Результат

Когда ты перепрошиваешь свое финансовое мышление:

- решения становятся спокойными, без паники;

- исчезают кассовые качели — денег хватает стабильно;

- ты понимаешь, куда «течет» прибыль и как ее остановить;

- аналитика становится не «страшной табличкой», а твоим языком управления.

Как только начинаешь говорить с бизнесом на языке цифр — он начинает тебе отвечать. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Финансовая трезвость — это не о жесткости, а о ясности. Потому что только когда ты видишь реальность без иллюзий, можешь построить бизнес, который действительно зарабатывает — и приносит спокойствие.

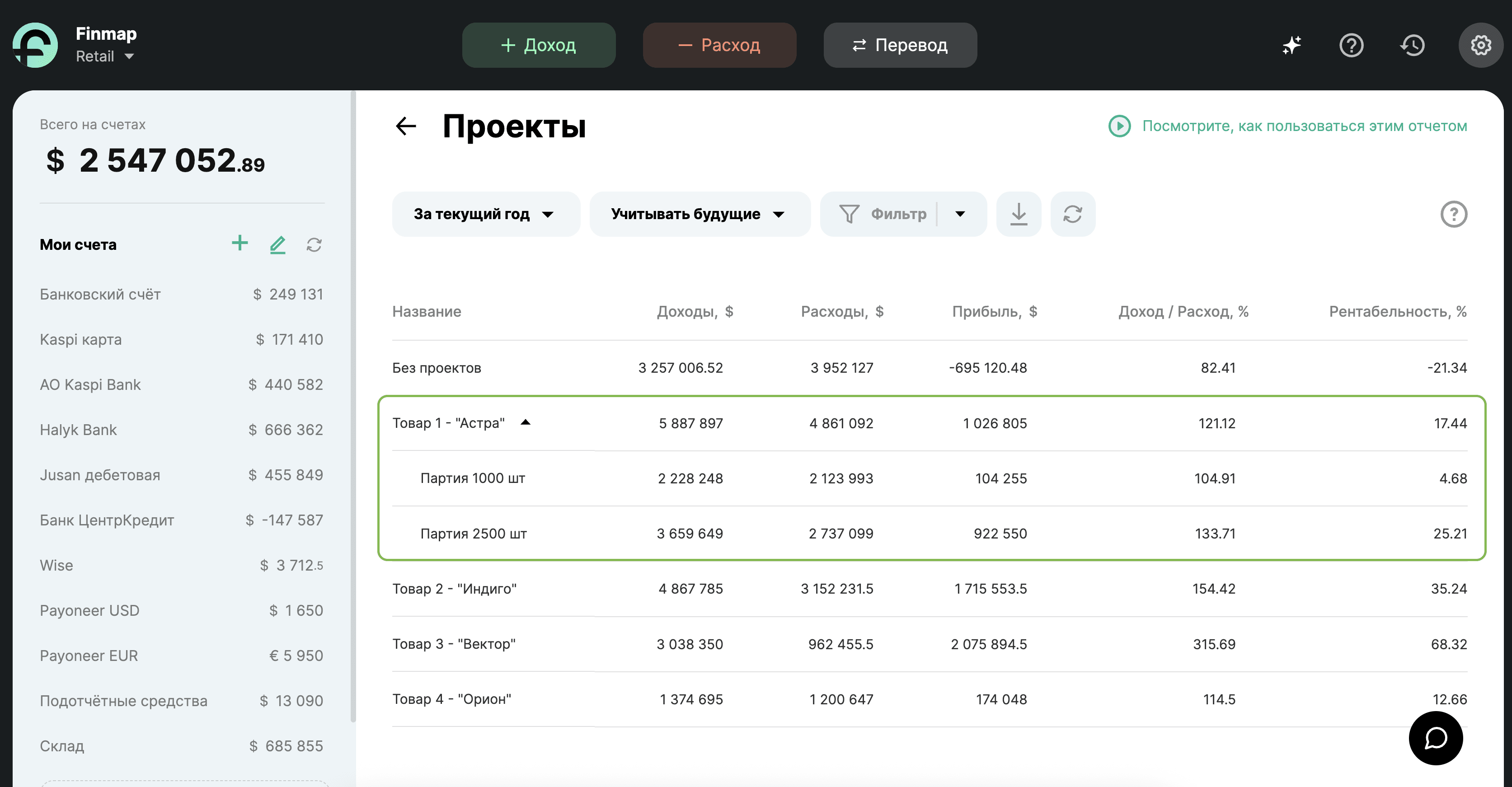

Инсайт 7. Рентабельность и маржинальность — простым языком

Рентабельность — это процент, который ты зарабатываешь от выручки. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Большинство предпринимателей говорят: «Мы неплохо зарабатываем». Но если спросить: какова у вас рентабельность? — ответ часто звучит как догадка. И именно здесь начинаются финансовые иллюзии: доход растет, а денег — не больше. Проблема не в том, что бизнес «плохой», а в том, что ты не измеряешь эффективность в процентах.

Рентабельность и маржинальность — это твои главные финансовые компасы. Без них ты не видишь, где бизнес действительно зарабатывает, а где просто оборачивает деньги.

В чем разница

Когда видишь рентабельность в процентах, начинаешь реально понимать, как работает бизнес. — Алена Шпаченко, основательница GxBar Мадрид, предприниматель с 20-летним опытом

Как это выглядит на практике

Пример

- Выручка — 1 000 000 грн

- Себестоимость — 600 000 грн

- Фиксированные расходы — 300 000 грн

- Чистая прибыль — 100 000 грн

- Маржинальность: (1 000 000 – 600 000) / 1 000 000 = 40%

- Рентабельность: 100 000 / 1 000 000 = 10%

- Точка безубыточности: 300 000 ÷ (1 – 0,6) = 750 000 грн

Это означает:

- Бизнес начинает приносить прибыль только после 750 000 грн выручки.

- Каждая гривна сверх этого уровня приносит 40 коп. маржи, но после всех расходов остается 10 коп. чистой прибыли.

Как использовать эти показатели в управлении:

- Определите маржинальность каждого продукта или направления.

Не все продажи одинаково полезны. Есть те, которые «дают оборот», но не прибыль.

Держи в фокусе высокомаржинальные продукты, остальные — оптимизируй. - Регулярно рассчитывайте рентабельность.

Раз в месяц анализируйте, какой процент чистой прибыли приносит бизнес.

Если она падает, не всегда нужно «продавать больше» — часто нужно уменьшить себестоимость или фиксы. - Работай с точкой безубыточности.

Зная ее, ты понимаешь, сколько нужно заработать, чтобы выжить — и все, что сверху, это развитие.

Это снимает панику: ты видишь реальные границы безопасности. - Рассчитывай рентабельность по проектам.

Один клиент может выглядеть крупным, но на самом деле отнимает больше ресурсов, чем приносит.

Финансовая аналитика покажет, кого стоит масштабировать, а кого — отпустить.

Типичные ошибочные представления

Результат

Когда ты начинаешь мыслить в процентах, а не просто в гривнах:

- видишь, какие продажи действительно выгодны, а какие — лишь иллюзия роста;

- понимаешь, где оптимизировать, чтобы поднять прибыль без увеличения оборота;

- принимаешь решения не на интуиции, а на основе фактов;

- можешь четко объяснить команде: «Мы работаем не просто, чтобы продавать, а чтобы зарабатывать».

Рентабельность — это как температура тела бизнеса. Если не измеряешь — не знаешь, здоров он или нет. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Простое правило от Алены

Расти нужно не по выручке, а по рентабельности. Потому что рост без прибыли — это просто приближение к пределу.

Если ты контролируешь маржу и рентабельность — ты видишь не только объем бизнеса, но и его качество.

И именно качество определяет, сможешь ли ты спокойно снимать деньги со счета, не рискуя стабильностью компании.

Финансовая трезвость: когда бизнес наконец начинает говорить с тобой

Деньги есть. Просто нужно уметь их искать. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Эти семь инсайтов — не о формулах. Они о способе мышления, который отличает владельца, живущего в стрессе, от того, кто управляет уверенно. Все, о чем говорит Алена Шпаченко, сводится к одному: бизнес не прячет от тебя деньги — он просто хочет, чтобы ты научился их видеть.

Что объединяет все инсайты

- Знать свои цифры наизусть — чтобы не путать интуицию с реальностью.

- Различать прибыль и кэш — чтобы не удивляться, почему денег нет.

- Вынимать деньги с умом — чтобы не убивать свой бизнес в момент эмоции.

- Использовать программу, а не только Excel — чтобы данные работали, а не лежали в файлах.

- Разделять роли — чтобы бухгалтер отчитывался перед государством, а финансист помогал тебе зарабатывать.

- Замечать финансовые самообманы — чтобы не тушить пожары, которые сам поджигаешь.

- Думать в процентах, а не в ощущениях — чтобы видеть, где действительно прибыль, а где только оборот.

Что изменится, когда ты начнешь действовать

- Деньги перестанут исчезать «между строк».

Ты будешь понимать каждую гривну, куда она входит и откуда выходит. - Твои решения станут спокойными.

Не будет паники «где взять завтра» — будет план «как работать стабильно». - Бизнес начнет давать ощущение контроля, а не борьбы.

Ты увидишь, что прибыльность — это не случайность, а результат системы.

На этой неделе сделай шаг к контролю над финансами

Финансовая трезвость — это не строгость, а свобода. Это когда ты не бегаешь за деньгами, а деньги работают под твоим контролем. Когда каждая цифра имеет смысл, а каждое решение опирается на факты, а не на «кажется».

Я хочу, чтобы люди заинтересовались цифрами. И тогда цифры начнут с ними разговаривать. — Алена Шпаченко, основательница GxBar Мадрид, предпринимательница с 20-летним опытом

Если бизнес — это разговор между тобой и деньгами, то финансовая трезвость — это момент, когда вы наконец начинаете понимать друг друга.

Часто задаваемые вопросы

1. Если бизнес прибыльный, почему на счете нет денег?

Потому что прибыль ≠ деньги. В отчете P&L ты видишь доходы, даже если клиент еще не заплатил. А деньги появляются только тогда, когда платеж реально поступил на счет.

Между этими двумя моментами — дебиторская задолженность, предоплата поставщикам, налоги, зарплаты, инвестиции.

Поэтому всегда смотри не только на прибыль, но и на Cashflow — отчет о движении денег.

Совет: ежемесячно сверяй прибыль с реальным кэшем. Если между ними разница — ищи, где «зависли» деньги.

2. Как понять, сколько денег можно безопасно снять с бизнеса?

Формула проста:

- Посмотри, сколько реально есть на счетах.

- Вычти обязательные будущие расходы (зарплаты, налоги, аренда).

- Оставь подушку безопасности — минимум 50% месячного оборота.

- И только остаток можешь забрать как дивиденды.

Правило Алены Шпаченко: «Бизнес должен остаться с деньгами даже после того, как ты их снял».

3. Почему бухгалтер не может быть финансистом?

Потому что они решают разные задачи:

- Бухгалтер — чтобы у государства не было к тебе вопросов.

- Финансист — чтобы бизнес имел прибыль и кэш.

Бухгалтер видит прошлое, финансист — будущее.

Первый говорит «как есть», второй — «как сделать лучше».

Если эти роли смешать, ты получишь учет без управления.

Совет: даже если финансиста пока нет, ты можешь мыслить как финансист — через цифры, динамику, аналитику.

4. Когда стоит переходить с Excel в программу?

Если:

- транзакций уже больше, чем ты успеваешь обновлять вручную;

- в финансы вовлечена команда (оплаты, счета, отчеты);

- хочешь видеть P&L и Cashflow не раз в месяц, а ежедневно.

Excel отлично подходит для моделирования и прогнозов, но не для ежедневного управления.

Программа — это твоя финансовая система координат, где видно все в реальном времени.

Оптимально: оставь Excel для аналитики, а Finmap или похожую платформу — для ежедневного учета.

5. Как повысить доходность бизнеса без увеличения продаж?

Доходность — это не о «больше продавать», а о более эффективном зарабатывании.

Проверь:

- не съедает ли себестоимость маржу;

- какие продукты или клиенты приносят наибольшую рентабельность;

- не завышены ли фиксированные расходы;

- растет ли чистая прибыль в процентах, а не только в гривнах.

Совет: ставь цель не «+20% к выручке», а «+5% к рентабельности». Это дает больший эффект — и более спокойный рост.

.webp)

Запуск на $100 000, пустой счёт: жёсткая реальность инфобизнеса и как это исправить

Даже успешные онлайн-основатели часто оказываются без денег — в этой статье объясняется, почему большие запуски не равны прибыли и как финансовая прозрачность может превратить хаос в устойчивый бизнес.

Ты можешь делать запуски на $10 000, $50 000, даже $100 000 — и всё равно оставаться без денег.

На бумаге — успех, в жизни — минус на счёте и постоянный стресс. Если завтра продажи остановятся, сколько дней ты продержишься без паники?

Когда началась война, я понял, что мы банкроты. У нас был оборот, но денег не было. — Александр Горевич, продюсер образовательных продуктов и онлайн-школ, гость подкаста «Жаль, что я не знал этого раньше».

Это не единичный факап — это сценарий большинства инфобизнесов, которые не ведут финансы, потому что «нет времени на управленческий учет».

Проблема не в том, что ты зарабатываешь мало. Проблема в том, что ты не управляешь деньгами, которые уже заработал.

Речь не о кризисе. Речь о самообмане. О том, как основатели строят бизнес на эмоциях, а не на цифрах. И как «успешный запуск» может скрывать дыру в сотни тысяч гривен.

Эта статья — холодный душ для тех, кто всё ещё верит, что финансы можно «отдать кому-то» и просто «продавать больше».

После прочтения вы узнаете:

- Почему «заработал» не равно «имеешь деньги» — и как не попасть в ловушку кассовых разрывов.

- Как видеть свои деньги заранее: дебиторская задолженность, график оплат, реальный баланс и обязательства.

- Как создать финансовую систему, где каждая гривна имеет дату, цель и ответственного человека.

- 5 KPI финансовой жизнеспособности бизнеса.

- Как перестать «жить на ощущениях» и начать управлять финансами как основатель.

Здесь не будет сладких историй о «легких деньгах». Будет правда, от которой многим станет некомфортно. После прочтения вы больше никогда не сможете смотреть на свои финансы так, как раньше.

Инсайт 1. Финансы — прямая ответственность основателя

Вы можете делегировать рекламу, контент и даже продажи. Но когда вы передаете финансовые решения неформальным исполнителям и сами устраняетесь от финансового контура, вы создаете операционную слепоту и теряете контроль над ликвидностью в реальном времени. Оборот растет, а денег нет — и вы узнаете об этом постфактум.

Это была самая большая ошибка в моей жизни — не вникать в финансы. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как взять финансы под контроль уже сегодня

- Сведи картину дня. Открой сводку счетов: сколько денег есть сейчас и на каких счетах.

- Занеси всю дебиторку. По каждому клиенту: сумма → дата → канал оплаты. Это твой прогноз поступлений.

- Отметь обязательства. Налоги, эквайринг, зарплаты, платформы, аренды/подрядчики, возможные возвраты — отдельными строками в платежном календаре.

- Посмотри на остаток после. В ключевые даты недели проверь, не уходишь ли в минус после плановых движений.

- Включи еженедельный ритуал. Раз в неделю — короткий обзор: баланс → дебиторка → календарь → P&L. Любое значительное решение — только после этого.

На этапе малого бизнеса ты — главный финансовый директор. Пока балансы, дебиторка, платежный календарь и P&L не проходят через твои руки, любой «успешный запуск» может закончиться пустым счетом — и ты узнаешь об этом слишком поздно.

Хочешь, чтобы это работало не на тебя, а для тебя?

Начни с бесплатной диагностики с экспертом Finmap и получи план внедрения: что подключить, что автоматизировать и какие правила денег ввести, чтобы каждый запуск конвертировался не в стресс, а в прозрачную прибыль.

Инсайт 2. Выручка ≠ Прибыль: Почему $10,000 на счёте — это ещё не свободный капитал

Ты считаешь деньги, которые поступили на счёт — и чувствуешь себя в плюсе. Но эти средства уже запланированы на: налоги, комиссии, команду, платформы, рекламу и возможные возвраты. Ошибка — воспринимать оборот как прибыль и тратить авансы, будто это свободные деньги.

Я сделал продаж на 10 000 $. Это не значит, что у меня в кармане 10 000. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как разделить оборот и прибыль уже сегодня

- Проследи путь денег назад. Для каждой оплаты запиши, какие расходы и какие обязательства за ней стоят.

- Раздели доходы на три корзины: «Налоги/Комиссии», «Обязательства», «Прибыль». Корзина «Прибыль» наполняется последней.

- Введи платежный календарь. На каждую дату: что поступит/выйдет и какой будет остаток после.

- Еженедельный P&L-ритуал. В отчёте разделяй: оборот → расходы → чистая прибыль; смотри на тренд, а не только на разовые цифры.

- Не трать авансы. Пока обязательства не выполнены и риск рефандов не миновал — это не деньги «в руки».

Ваш бизнес не разоряется из-за «малого оборота» — он тонет, когда авансы тратятся как прибыль. Разделяйте понятия выручка и прибыль, резервируйте обязательства заранее и принимайте решения только после просмотра P&L и платежного календаря.

Инсайт 3. Дебиторская задолженность как драйвер прогнозируемой ликвидности бизнеса

Ты можешь иметь полную кассу сегодня и уйти в минус в пятницу — просто потому, что не знаешь, когда и от кого придут деньги. Без календаря будущих поступлений ты управляешься предположениями, а не данными.

Если очень просто, это деньги, которые твои клиенты, ученики или студенты должны тебе доплатить. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как взять дебиторскую задолженность под контроль уже сегодня

- Собери полную картину. Проверь все договоренности по рассрочке: сумма → дата → способ оплаты по каждому клиенту.

- Внеси в платежный календарь. Каждый будущий платеж — отдельная запись с ожидаемой датой.

- Отметь деньги как «резерв». Авансы, под которые есть обязательства, недоступны до их исполнения.

- Включи напоминания. За 48/24 часа до дедлайна — автоматическое уведомление клиенту + ответственный в команде.

- Еженедельный контроль. Обзор статусов: «запланировано / оплачено / просрочено» + корректировка расходов под реальные поступления.

- План Б на просрочки. Если деньги не поступили: заморозка необязательных расходов, фокус на быстрый сбор (доплаты/апселлы), обновление даты в календаре.

Дебиторка — это не «где-то потом». Это твой радар будущих денег. Когда ты видишь кто / сколько / когда, ты планируешь расходы без кассовых разрывов и перестаёшь жить от запуска к запуску.

Инсайт 4. Кассовый разрыв и возвраты: как «успешные продажи» разъедают твой бизнес

Можно проводить громкие запуски и наращивать оборот, но без резервов, платежного календаря и четких правил возвратов легко получить кассовый разрыв в день возвратов или обязательных выплат. Основная причина провалов инфобизнеса — тратить авансовые поступления как «свободные» деньги и отсутствие контроля за финансовыми обязательствами.

Самая большая проблема, в которую можно попасть — это, конечно, кассовый разрыв. Тратить деньги сразу, как только они поступают. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как предотвратить кассовые разрывы уже сегодня

- Разделите деньги на три корзины: «обязательства», «налоги/комиссии/зарплаты», «прибыль». В третью корзину попадает только то, что осталось после выполнения обязательств.

- Ведите платежный календарь. На каждую дату: ожидаемые поступления, обязательные выплаты, прогнозный остаток после.

- Создайте резерв на возвраты. Фиксированный % от выручки каждого запуска — отдельно от операционного кэша.

- Еженедельный P&L-ритуал. Проверяйте, что вы не финансируете сегодняшние расходы за счет завтрашних поступлений.

- Заморозьте «хотелки». Любое обновление/эксперимент — только после подтвержденного покрытия обязательств и резерва.

- Сценарий возврата. Если возвраты выросли: стоп необязательным расходам → фокус на быстрых доплатах/апселлах → пересмотр условий возвратов в будущих офферах.

Кассовый разрыв возникает не потому, что вы мало продаёте, а потому, что тратите авансы как прибыль и не планируете деньги по датам. Резервируйте обязательства, ведите календарь и P&L — и «успешные продажи» перестанут разрушать ваш кэшфлоу.

Инсайт 5. Финансовая грамотность фаундера — прозрачные данные вместо интуиции

Ты можешь быть гением запусков, но без прозрачной картины денег каждое решение — рулетка: вложить $500 или $5 000 в рекламу, подписать подрядчика или подождать? Когда ты не видишь балансы, дебиторку и календарь платежей, ты руководствуешься эмоциями, а не бизнесом.

Я не знаю, сколько у меня будет денег, будут ли они вообще или нет. Я чувствую себя очень небезопасно. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как включить финансовую предсказуемость уже сегодня

- Сделай инвентаризацию денег. Сведи все счета в одно окно: сколько и где «лежит» сейчас.

- Оцифруй дебиторку. По каждому клиенту: сумма → дата → статус («запланировано / оплачено / просрочено»).

- Настрой платёжный календарь. На каждый день недели — приходы/расходы и прогнозный остаток после.

- Запусти еженедельный P&L-ритуал. Проверь: выручка → расходы → чистая прибыль; выпиши причины отклонений.

- Меряй эффективность, а не громкость. Для каждой инициативы рассчитывай окупаемость каждого доллара и рентабельность за период.

- Зарезервируй обязательства. Авансы, под которые есть работа/событие, — недоступны до выполнения и «выхода из окна возвратов».

- Правило больших трат. Любая трата «на развитие» проходит только после проверки баланса, дебиторки и P&L.

Финансовая грамотность — это не бухгалтерия, а твоя способность видеть деньги заранее и принимать решения на основе цифр. Когда у тебя под рукой балансы, дебиторка, платёжный календарь, P&L, окупаемость и рентабельность — ты управляешь бизнесом.

Инсайт 6. Финансовая модель до запуска: расходы, точка безубыточности и сценарное планирование

Ты можешь запускать поток «по интуиции» и надеяться, что продажи всё покроют. Но без просчитанной модели ты либо потратишь авансы, либо уйдёшь в минус в день обязательных выплат. Бизнес-план — это не презентация для инвесторов, а твоя защита от кассовых разрывов.

То есть, когда я запускаю поток своего продукта, я заранее, ещё до запуска, понимаю бизнес-модель. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как собрать рабочую модель сегодня

- Зафиксируй цель продаж: цена × целевое количество участников.

- Разложи расходы: отдельно постоянные (аренда, фикс-подрядчики), отдельно переменные (растут с ростом группы).

- Посчитай break-even: сколько продаж нужно, чтобы покрыть постоянные расходы.

- Внеси даты обязательств в платежный календарь и поставь резерв на каждую дату.

- Сделай три сценария: оптимистичный / базовый / стресс + заранее определенные шаги (сокращение расходов, апселлы, перенос расходов).

- Перед крупными тратами проверь: покрыты ли обязательства и не убьет ли этот платеж «остаток после» на ключевых датах.

Модель и break-even считаются до запуска. Разделяй расходы, веди календарь обязательств и держи сценарии — так ты начнешь управлять деньгами.

Инсайт 7. Сделай так, чтобы бизнес работал без тебя

Ты можешь тянуть всё на себе, но пока система не удерживает бизнес, у тебя нет спокойствия: больница, отпуск или неделя без связи — и всё рушится.

Когда бизнес системный, ты хотя бы можешь быть уверен, что если ты выпадешь, если ты заболеешь, если тебя не будет неделю, если ты будешь в отпуске, ничего не сломается. Компания не закроется, не обанкротится. А когда он несистемный, всё обычно держится на основателе. — Александр Горевич, предприниматель, стратег и продюсер онлайн-продуктов

Что именно должен делать основатель

Красные флажки, указывающие: «ты не управляешь деньгами»

Как включить системность уже сегодня

- Определи свой профиль. Ты более творческий или системный? Если творческий — нанять операционного/проектного менеджера; если системный — добавить креативного партнера/роль для роста.

- Создай единый финдашборд. Балансы, дебиторка по датам/клиентам, платежный календарь с «остатком после», P&L — доступно ключевым людям.

- Определи роли и лимиты. Кто утверждает расходы до 200/500/1000+ $; кто запускает платежи; кто контролирует дебиторку и напоминания.

- Запусти еженедельный «радар-маршрут». 30–45 мин: балансы → дебиторка/просрочки → календарь платежей → P&L → решения на неделю.

- Создай 3 коротких SOP. (a) возвраты, (b) закупки/подрядчики, (c) резерв под обязательства — с четкими шагами и дедлайнами.

- Тест «я отсутствую 7 дней». Симулируй отсутствие: проходят ли платежи? идут ли напоминания по дебиторке? выполняются ли запланированные оплаты? Зафиксируй, что сломалось — и закрой пробелы.

- Культура цифр. Перед любым крупным решением команда открывает дашборд и отвечает: как это повлияет на баланс, дебиторку, календарь, P&L?

Системный бизнес — это не про сложность, а про предсказуемость. Когда есть роли, лимиты, ритуалы и общий дашборд с балансами, дебиторкой, календарём и P&L, компания не сломается, если тебя не будет неделю — и это лучшая страховка от банкротства.

Общий вывод

Эта история — не про «неудачное стечение обстоятельств». Она про выбор фаундера: либо ты управляешь деньгами, либо деньги управляют тобой. Именно так из «успешных запусков» рождаются пустые счета, кассовые разрывы и чувство опасности, когда не знаешь, будут ли деньги завтра.

Ключевая ошибка, которую честно назвал герой, — «не лезть в финансы». Вывод простой и жёсткий: пока бизнес малый, именно ты — главный финансовый директор.

Чтобы вырваться из иллюзии «оборот = прибыль», нужно вернуться к базе:

- Разделять понятия: оборот — расходы — обязательства — чистая прибыль. Авансы — это не «свободные деньги», пока обязательства не выполнены и окно возвратов не прошло.

- Видеть будущие деньги заранее: дебиторка по каждому клиенту с датами — это твой прогноз кеш-ин, под который планируются расходы.

- Жить по платёжному календарю: на каждую дату — что войдёт/выйдет и какой будет остаток после. Именно так устраняются «случайные» кассовые разрывы.

- Поддерживать еженедельный P&L-ритуал: выручка → расходы → чистая прибыль. Не цифры ради цифр, а решения на основе тренда эффективности.

- Иметь модель до запуска: постоянные/переменные расходы, break-even, календарь обязательств и резерв на возвраты — до того, как поступила первая оплата.

- Культура цифр в команде: роли, лимиты, простые SOP по авансам, возвратам и закупкам. Решения «на ощущениях» превращаются в решения «по данным».

Пять метрик, которые должны быть всегда перед глазами: оборот, расходы, чистая прибыль, окупаемость каждого доллара, рентабельность. Они показывают, жив ли бизнес или просто «шумит» продажами.

Финальный месседж — прагматичный: спокойствие фаундера покупается прозрачностью. Когда у тебя в одном поле зрения балансы, дебиторка, платёжный календарь и P&L, ты перестаёшь гнаться за «надеждой на следующий запуск» и начинаешь управлять деньгами как системой.

Тогда любая пауза — болезнь, отпуск, форс-мажор — не разрушит компанию. А успех перестаёт быть разовым всплеском и становится предсказуемой рентабельностью.

Отсюда — простое действие на сегодня: сведи все счета, оцифруй дебиторку, заведи платёжный календарь и запусти еженедельный P&L-обзор. Всё остальное — следствие. Когда ты смотришь на деньги заранее и принимаешь решения на цифрах, твой инфобизнес перестаёт быть рулеткой и превращается в управляемый механизм, который делает не только оборот, но и прибыль.

Часто задаваемые вопросы

1. У меня хороший оборот. Почему всё равно не хватает денег?

Ты путаешь выручку с прибылью. То, что «поступило», уже заложено на налоги, комиссии, зарплаты, платформы, рекламные расходы и возможные возвраты. Пока эти обязательства не закрыты, это не свободные деньги. Решение: смотри P&L, а не только поступления; резервируй средства под обязательства до их исполнения.

2. Как на практике вести дебиторку, чтобы видеть деньги заранее?

Вноси по каждому клиенту: сумма → дата → способ оплаты. В платёжном календаре создай «будущие поступления» и ставь напоминания за 48/24 часа до дедлайна. Статусы: «запланировано / оплачено / просрочено». Любые расходы согласовывай только после проверки, что на нужную дату поступит необходимая сумма.

3. Что делать, чтобы возвраты или налоги не создали кассовые разрывы ?

- Разделяй деньги на три категории: обязательства, налоги/комиссии/зарплаты, прибыль (последней).

- Держи резерв на возвраты (фиксированная часть с каждого запуска).

- Веди платёжный календарь с показателем «остаток после» на ключевые даты.

- Любые «хотелки» финансируй после покрытия обязательств и резерва.

4. Какие 5 метрик нужно отслеживать еженедельно и что они означают?

5. Кто должен вести финансы на старте и как навести порядок?

На этапе малого бизнеса — это ты. Прямой контроль за балансами, дебиторкой, платёжным календарём и P&L остаётся за тобой. Рутину можно делегировать, но решения по деньгам и согласование крупных выплат должны проходить через тебя. Ритуал раз в неделю: баланс → дебиторка/просрочки → календарь платежей («остаток после») → P&L → только после этого — крупные расходы/инвестиции.

.webp)

Продажи — не прибыль: остановите слив маржи за 10 минут

Продажи ≠ прибыль. Узнай, как находить скрытые утечки, вернуть контроль над маржой и принимать финансовые решения на основе данных каждый день.

Сколько раз ты думал: «Месяц бешеных продаж — значит, всё прекрасно?» А потом — ноль в финальной строке. София Рожко, основательница The Body School и украинского бьюти-коворкинга в Валенсии, прошла то же самое: болезненные инвестиционные решения, дорогих «гуру», двойной ремонт и регуляторные сюрпризы.

Каждый удар по кошельку возвращал к одному: системный и ежедневный учёт. Именно он превратил «ощущение успеха» в контролируемую экономику продуктов, помог не размыть нишу комплементарными идеями и научил инвестировать только после закрытия месяца, а не «на эмоциях».

Эта статья о том, как считать, чтобы зарабатывать, и как принимать решения, когда на кону твой кэшфлоу.

Я по-настоящему стала предпринимательницей тогда, когда начала системно вести учёт денег и точно считать свою прибыль. — София Рожко, серийная предпринимательница, гость подкаста «Знать бы это раньше»

Что ты узнаешь из этого кейса

- Где проходит точка взросления предпринимателя.

- Как не размыть нишу, добавляя комплементарный продукт.

- Почему «дорогой специалист» ≠ стратегия, и что остаётся твоей ответственностью как фаундера.

- Как избежать двойных затрат на сайте: ТЗ, логика продаж, роли.

- Как действовать, когда местные нормы «ломают» офлайн-бизнес.

- Почему маркетинг считают в горизонте квартал–год, а не одним месяцем.

- Почему кэшфлоу ≠ прибыль и как мышление кварталами даёт спокойствие.

Урок 1. Считай и управляй: ежедневный учёт обеспечивает прибыль

Предпринимательство начинается не с «искры» и не с оборота, а с момента, когда ты каждый день видишь реальные цифры: сколько зашло, сколько вышло, что осталось как прибыль и где твои лимиты. После этого решения становятся трезвыми, а риски — управляемыми.

Я по-настоящему включилась как предприниматель тогда, когда перешла от интуиции к системному учёту и точному подсчёту прибыли. — София Рожко, серийная предпринимательница

Как ты приходишь к «взрослости» в деньгах

- Бьёт реальность: ожидания не совпадают с цифрами — появляется разочарование.

- Принимаешь решение: начинаешь чётко вести доходы/расходы, чтобы видеть свой реальный доход, избегать кассовых разрывов и формировать резерв.

- Получаешь контроль: инвестиции планируешь после закрытия месяца, с пониманием окупаемости и собственной «планки риска».

Когда понимаешь оборот и собственные финансовые лимиты, решения принимаются намного легче. — София Рожко, серийная предпринимательница

Что меняет учёт

Ежедневный ритуал на 10 минут

Десяти минут в день достаточно, чтобы система работала. — София Рожко, серийная предпринимательница

- Ежедневно: внеси все транзакции по категориям (даже «мелочи» — именно там чаще всего возникают пробелы).

- Еженедельно: пересмотри статьи расходов: реклама, расходники, мелкие постоянные покупки.

- Ежемесячно: закрой месяц, посчитай прибыль, зафиксируй лимиты инвестиций на следующий период.

Минимальный набор метрик

Типичные ошибки — и как их избежать

- Смешивание персональных и бизнес-средств → раздели счета и доступы.

- Оценка по обороту вместо прибыли → смотри на маржу и чистый результат.

- Расходы/инвестиции до закрытия месяца → сначала закрой, потом инвестируй.

Учёт и сбережение — это способ жить спокойно: ты видишь картину и контролируешь шаги. — София Рожко, серийная предпринимательница

Как только ты переходишь от «ощущений» к ежедневному подсчёту и принимаешь решения на основе цифр, ты перестаёшь играть в бизнес — ты им управляешь.

Урок 2. Не размывай нишу: комплементарный продукт только тогда, когда он решает конкретную задачу

Добавить «комплементарный» продукт — не всегда означает усилить бизнес. Если новое дополнение размывает нишу, заставляет клиента делать лишний шаг (логистика/время) и заводит тебя в широкую воронку конкурентов, ты рискуешь получить много операционной мороки и ноль в финальной строке.

Когда я добавила физический спортзал к нишевому продукту, я фактически начала конкурировать с любым залом, что близко к дому клиента. Фокус размылся, а прибыли это не дало. — София Рожко, серийная предпринимательница

Почему так происходит

- Расширение рынка → размывание позиционирования. Нишевый продукт становится «ещё одним» среди гигантов.

- Снижение удобства → падение конверсии. Когда клиенту нужно долго добираться, шанс посещения проседает.

- CapEx и OpEx «съедают» маржу. Аренда, оборудование, команда — и «классный» месяц превращается в ноль.

Место для занятий должно быть рядом с домом; лишний шаг часто «убивает» посещаемость. — София Рожко, серийная предпринимательница

Как принимать решение о комплементарном продукте

1. Начни с задачи, а не с формы.

Сначала назови задачу, которую хочешь решить. Для нашего комьюнити эффективнее были бы большие ежемесячные тренировки в интересной локации, а не постоянное спорт-пространство. — София Рожко, серийная предпринимательница

Читай подробнее про финансовый учёт для спортклубов.

2. Проверь 4T новой идеи

3. Оцени конкурентную воронку

Как только твой продукт требует постоянной локации, ты входишь в поле местных игроков «рядом с домом». Если не можешь победить удобством — не заходи в этот формат.

4. Выбери «самую лёгкую форму» под задачу

Фокус на задаче «комьюнити» → ежемесячные события: сильный эмоциональный эффект, низкий CapEx, много контента и апсейлов.

Альтернатива, которая работает проще

Я всегда стремилась к узкой нише: чем выразительнее фокус, тем легче продвигать продукт. — София Рожко, серийная предпринимательница

Mini-playbook: как протестировать комплементарный продукт без боли

- Сформулируй одну задачу. Напр.: «Поднять вовлечённость и апсейл через офлайн-встречу раз в месяц».

- Сделай разовое событие, а не постоянную инфраструктуру.

- KPI на 1 итерацию: регистрации, шоу-рейт, апсейл/повторная покупка после ивента, NPS.

- Kill-criteria: если 2 итерации подряд < X% шоу-рейт или апсейл ниже порога — сворачиваешь.

- Пакетируй контент: видео/UGC → усиливаешь диджитал-воронку без дополнительных бюджетов.

- Не трогай ядро ниши: название, позиционирование, месседж — неизменны; новый формат подсвечивает, а не заменяет.

«Красные флажки»: когда не запускать дополнение

- Ты не можешь чётко сказать, какую одну задачу оно решает.

- Формат требует, чтобы клиент ехал/ждал/планировал — и это не компенсируется ценностью.

- Ты входишь в поле игроков, где удобство и цена — ключевые, а у тебя нет преимущества.

- Для запуска нужны капексы, которые съедают маржу даже в «удачный» месяц.

Таблица решений: что сделать вместо «дорогой» идеи

Вывод урока

Прежде чем что-то добавлять — назови задачу. Если форма размывает нишу или заставляет клиента делать лишний шаг, это почти наверняка съест маржу. — София Рожко, серийная предпринимательница

Коротко: сначала — задача и фокус, потом самая лёгкая форма, и только после малых тестов с чёткими KPI — масштабируй. Если решение не усиливает твою нишу и удобство для клиента, оно тебе не нужно.

Урок 3. Рутину можно делегировать, визию — нет: ты — главный маркетолог своего бизнеса

Дорогой специалист или агентство не заменят тебя в главном — видении продукта, ниши и стратегии роста. Делегируй исполнение, но «что, для кого и зачем» — это навсегда твоя зона ответственности. Иначе ты платишь за иллюзию контроля, а не за результат.

Я стала вкладывать в системный подход только после того, как признала: лучший маркетолог для моего бизнеса — это я. Стратегия — моя ответственность, а не кого-то «со стороны». — София Рожко, серийная предпринимательница

Почему «дорогой специалист» не спасает без твоей визии (механика провала)

- Вакуум ответственности: ты ожидаешь, что «покажут путь», подрядчик ждёт от тебя направления — никто не отвечает за смысл.

- Подмена стратегии тактикой: запускают «руки» (креативы, рекламу), но без ясного позиционирования это перетаскивание воздуха.

- Разочарование по умолчанию: ожидание «прорыва» без твоего участия → расходы растут, а эффект — нет.

Я инвестировала, надеясь, что мне скажут, как делать мой бизнес. Но это оказалась моя ответственность — визия и решения. — София Рожко, серийная предпринимательница

Что навсегда остаётся твоим (не делегируется)

Команда работает лучше всего, когда каждый знает свою зону, а основатель задаёт направление и держит рамку. — София Рожко, серийная предпринимательница

Что именно нужно делегировать (и как это сделать безопасно)

Mini-playbook основателя: как работать с подрядчиками/командой

- Before anything: на одной странице пропиши ICP, проблему, оффер, обещание результата, УТП.

- Бриф на 1 страницу: цель кампании, сегмент, каналы, бюджет/ограничения, KPI, kill-criteria, дедлайны, ответственные.

- Спринт 2–4 недели: не размазывай. Чёткий список гипотез → запуск → снятие показателей.

- Еженедельный ревью (30 мин): 1) что запустили? 2) чему научились? 3) что вырезаем? 4) что масштабировать?

- После спринта: решения «удвоить/переработать/выключить» по цифрам, а не по настроению.

- Decision log: записывай, почему принял решение — это дисциплинирует и экономит деньги в будущих циклах.

Роли без путаницы (кто за что отвечает)

«Красные флажки», подсказывающие: ты делегировал полномочия там, где нельзя

- «Мы всё сделаем без твоего участия» — значит, у вас нет визии/брифа.

- Нет согласованных KPI и kill-criteria — значит, никто не выключит убыточное.

- Подрядчик предлагает переписать продукт/позиционирование вместо «как продавать то, что есть».

- Ты не видишь сырых цифр и доступов — следовательно, решения принимаешь «на ощущениях».

- Обещают «гарантированные продажи» — нечестная риторика на рынке риска.

Тест на зрелость фаундера (пройди за 5 минут)

- Могу ли я за 60 секунд объяснить, кому и какую ценность мы продаём?

- Есть ли у меня короткое ТЗ/бриф для любого подрядчика?

- Знаю ли я KPI и горизонт измерения для каждого канала?

- Подписываю ли я kill-criteria до старта спринта?

- Есть ли у нас еженедельный 30-минутный ревью по цифрам?

Когда команда понимает зоны ответственности, а я задаю направление — даже сложные периоды проходят спокойно и экологично для бизнеса. — София Рожко, серийная предпринимательница

Вывод урока

Дорогие специалисты могут усилить, но не заменить основателя как носителя визии. Делегируй руки, а не ответственность за смысл. — София Рожко, серийная предпринимательница

Коротко: ты формулируешь визию и рамки — команда исполняет. Так маркетинг перестаёт быть «магией» и становится управляемой системой, приносящей прибыль.

Урок 4. Сайт должен продавать, а не просто «быть красивым»: ТЗ, конверсия и роли, чтобы не платить дважды

Если нет чёткого технического задания, логики продаж и разграничения ролей, ты получишь «красивую картинку», которая не продаёт, затяжные правки и двойной бюджет на переделку.

Мы отдали сайт двум командам — технической и «брендовой» — но без единой логики конверсии. Вышло красиво, однако продукт сайт не раскрывал, и нам пришлось всё переделывать. — София Рожко, серийная предпринимательница

Почему происходит провал

- Нет единого владельца визии (product owner с твоей стороны) → «серая зона» между дизайном и девом.

- ТЗ = «сделайте сайт» → никакой карты страниц, конверсий, стейтов, интеграций, SEO/аналитики.

- Брендинг отрывается от продаж → сайт красивый, но не отвечает на «что/для кого/почему сейчас».

- Приёмка «на вкус» → без KPI и критериев приёмки любая правка «логична», сроки тянутся до бесконечности.

Когда на старте нет согласованных правил работ и чёткого перечня того, что должно быть сделано, ты фактически подписываешься на дополнительные расходы. — София Рожко, серийная предпринимательница

Что должно быть ДО старта (иначе не начинай)

Я теперь прошу полный перечень того, что входит в работу, — иначе доработки превращаются во вторую разработку. — София Рожко, серийная предпринимательница

Скелет ТЗ, который спасает бюджет

Роли и ответственность

Спринт-процесс со «шлюзами»

- Discovery (1–2 недели): цели, KPI, ICP, карта страниц, контент-скелеты.

Gate A: всё подписано → дальше. - UX/Wireframes (1–2 недели): флоу, прототипы, карта CTA/форм.

Gate B: утверждено на пользовательских задачах → дальше. - UI/Design system (1–2 недели): макеты + адаптив, состояния.

Gate C: «пиксели» под KPI → дальше. - Dev + QA (2–4 недели): сборка, интеграции, перформанс, аналитика.

Gate D (UAT): чек-листы, Lighthouse ≥ X, события отправляются корректно. - Go-live + 30 дней мониторинга: A/B мелких правок, стабилизация

Чек-лист страницы, которая продаёт

- Hero: чёткий оффер, для кого, 1–2 сильных доказательства, видимый CTA above the fold.

- Проблема → Решение → Доказательства: кейсы, отзывы, логотипы, сертификации.

- CTA на каждом экране: одно главное действие, одно вторичное.

- Формы: короткие, со стейтами ошибки/успеха, автозаполнением, валидацией.

- Mobile-first логика: крупные тап-таргеты, лёгкая навигация, скорость.

- Аналитика: события на кликах/скроллах/отправках, проверка в реальном времени.

«Красные флажки» — стоп-сигналы перед стартом

- Бриф звучит как «сделайте нам сайт/лендинг» — без целей и KPI.

- «Сначала нарисуем, тексты — потом» (без контент-скелета).

- Отсутствует план аналитики/событий и чек-лист приёмки.

- 5+ людей «утверждают дизайн» — значит, нет единого PO.

- Ответственность размыта: непонятно, кто за что отвечает в RACI.

Mini-playbook: как не платить дважды

- Пришей 1-страничный бриф: цель, KPI, ICP, оффер, CTA.

- Утверди карту страниц и флоу с CTA/формами и всеми стейтами.

- Сделай контент-скелеты до дизайна (заголовки, тезисы, доказательства).

- Пропиши RACI и критерии приёмки до старта работ.

- Мерь скорость и аналитику как часть приёмки (не «потом»).

- Веди decision log: что/почему согласовали, чтобы не застрять в бесконечных правках.

- Стартуй с MVP-лендинга, собери данные, затем наращивай шаблоны и разделы.

Вывод урока

Сайт — это инструмент продаж. Если на старте нет ТЗ, логики конверсий и ролей, платишь дважды: деньгами и временем. — София Рожко, серийная предпринимательница

Коротко: сначала цель и флоу, потом дизайн и дев. Один владелец решений, жёсткие критерии приёмки, измеримые KPI. Тогда сайт не просто «красивый» — он зарабатывает.

Урок 5. Оффлайн в новой стране: этика, доинвестиции и планирование пространства против убытков

Когда офлайн-локация «ломается» об местные нормы, у тебя три соблазна: «как-то работать», закрыть всё или пересобрать модель этично и сильнее. Решение Софии: не идти в «серую зону», договориться с соинвестором о доинвестиции и взять лучшее помещение, где планировка сама по себе повышает потенциальную выручку.

Я выбрала путь, с которым буду спокойно спать: не работать там, где это противоречит нормам, а найти другое место — даже если придётся делать ремонт второй раз. — София Рожко, серийная предпринимательница

Как выглядит офлайн-кризис

- Несоответствие помещения нормам → либо «как-то работать», либо остановиться и пересобрать.

- Незапланированные расходы (второй ремонт, поиск) → встаёт вопрос доинвестиций.

- Клиентский опыт страдает (шум/открытые зоны) → падают ценность и цена.

Моё правило — спать спокойно. Если формат заставляет нарушать внутренние этические нормы — это не мой путь. — София Рожко, серийная предпринимательница

Матрица решений

Я посчитала: закрытие обойдётся дороже, чем доинвестиция. Соинвестор согласился: лучше вложиться и выйти сильнее. — София Рожко, серийная предпринимательница

Почему новая планировка = лучшая экономика

Проблема старого пространства — «неполноценные» кабинеты (шум, отсутствие приватности). Новая локация позволила отделить зоны дверями и получить полноценные кабинеты под процедуры с более высоким чеком.

Когда я увидела, что новая планировка добавляет ещё один полноценный кабинет в самом дорогом сегменте, экономика сложилась сразу. — София Рожко, серийная предпринимательница

Антикризисный алгоритм (как действовать шаг за шагом)

- Этика > «как-то работать»: сразу отвергни вариант, который заставляет хитрить с нормами.

- Быстрый звонок партнёру: честно изложи сценарии «закрыть/доинвестировать», суммы и мотивы.

- Юнит-экономика «на салфетке»: считай количество полноценных рабочих мест × ставка × загрузка — до/после.

- Агрессивный поиск: ежедневно смотри несколько объектов; заранее пропиши критерии «жмём руки и подписываем».

- Доверенный менеджер на месте: делегируй право подписать контракт сразу, если чек-лист выполнен.

- Ремонт с первого раза под стандарты: сразу закладывай изоляцию, зонирование, требования к процессам.

Мы смотрели 3–4 объекта ежедневно несколько недель. Когда менеджер увидела «наше» место, я позволила подписать контракт на месте — я ей доверяла. — София Рожко, серийная предпринимательница

Чек-лист выбора помещения (под бьюти/кабинетный формат)

Обобщённые требования, вытекающие из кейса:

- Зонирование/изоляция: отдельные двери для каждого кабинета, шум не «мигрирует» между этажами/зонами.

- Приватность процедур: никаких «лестничных» полу-зон; только полноценные комнаты.

- Вместимость под экономику: количество полноценных комнат в «дорогих» категориях.

- Юридиka/нормы: соответствие техническим требованиям для твоей деятельности.

- Операционная логистика: вода/электричество/вентиляция, санузлы, удобство для мастеров и клиентов.

- Условия договора: возможность быстро войти/выйти, понятный депозит, сроки ремонта.

Mini-playbook доинвестиций

- Определи «точку невозврата»: сколько потеряешь, если остановишься сегодня.

- Посчитай «после переезда»: сколько полноценных мест появится и какой у них ARPM (avg revenue per month).

- Договорись со соинвестором: сумма, этапы, условия возврата/дивиденды.

- План наличности: отдельный бюджет на второй ремонт + 10–15% буфера.

- Срочный таймлайн: поиск (дни), подписание (часы), ремонт (недели).

- Коммуникация с командой/клиентами: чёткие сроки, «почему так лучше», план релокации.

У меня были не последние деньги: я жила за счёт другого бизнеса, поэтому могла вложиться. Но решение всё равно принимала на цифрах и принципах. — София Рожко, серийная предпринимательница

«Красные флажки»: когда останавливать и переосмысливать

- Помещение не проходит по нормам — варианты «как-то» отбрасываются.

- «Неполноценные» рабочие места, которые портят UX и чек — такая локация не потянет экономику.

- Нет «подушки» и партнёра на дофинансирование — сначала создай финплан, потом двигайся.

- В договоре нет манёвра (жёсткие условия/штрафы) — риск зашкаливает.

Формула быстрой оценки локации

Выручка/мес ≈ (количество полноценных комнат × средняя цена × средняя загрузка) − (аренда + ЗП + операционные + ремонты/амортизация в месяц).

Если новая планировка добавляет ещё 1–2 комнаты в высоком чеке — часто это и есть разница между «ноль» и «прибыль».

Вывод урока

Не иди на компромиссы с этикой и нормами — это всегда дорого. Лучше доинвестировать и переехать туда, где планировка и правила работают на тебя. — София Рожко, серийная предпринимательница

Коротко: этика как фильтр, цифры как аргумент, планировка как рычаг прибыли. Так офлайн-бизнес не просто выживает — он становится сильнее.

Урок 6. Маркетинг считается долго: LTV, «длинные хвосты» и горизонт квартал–год

Месячный срез часто обманывает. Канал, который «не дал» продаж за 30 дней, может вернуть их позже из-за длинного пути клиента — и выглядеть сильным на горизонте квартала или года. Поэтому решения «выключать/масштабировать» нужно принимать по LTV и когортам, а не по вчерашнему ROAS.

Мы перешли к тотальному подсчёту каждой цифры. На коротком отрезке некоторые каналы казались слабыми, но за год именно они “дотянули” продажи воронкой. — София Рожко, серийная предпринимательница

Почему месяц вводит в заблуждение

- Длинные циклы принятия решения. Человек видит тебя не раз: касание → подписка → событие → покупка. Часть покупок списывается на другие каналы, если смотреть только последний клик.

- Допродажи и кросс-продажи. Продукт, стартующий «скромно», может окупиться через апсейл/кросс-сейл в последующие месяцы.

- Эффект комьюнити и контента. Инвестиции в «верх воронки» работают с задержкой; их доход виден на когортах, а не в одном отчёте.

То, что в отчёте за месяц выглядело неэффективно, в итоге дало продажи. Выводы нужно делать на более широком отрезке. — София Рожко, серийная предпринимательница

Как смотреть правильно: три горизонта измерения

Окупаемость может быть длиннее — ищи свои “20%” на большом масштабе, а не в коротком срезе. — София Рожко, серийная предпринимательница

Минимальный набор метрик (без фанатизма, но ежедневно)

Mini-playbook аналитики каналов

- Заведи «счёт на год». Любой канал оценивай в трёх окнах: неделя/месяц/квартал–год.

- Строй когорты. Фиксируй месяц первого касания и смотри, как эта когорта покупает на 30/60/90/180 днях.

- Веди апсейл/кросс-сейл. Привязывай дополнительные покупки к исходному каналу.

- Определи рамки payback. Какой срок окупаемости для тебя приемлем? Принимай решения в этих рамках.

- Не смешивай «руки» и стратегию. Канал «живет» не только креативами; если месседж и оффер нецелевые — меняй визию, а не просто креатив.

Мы начали считать каждую цифру — и именно это показало, что резать канал по месяцу рано. Некоторые истории отдают позже. — София Рожко, серийная предпринимательница

Таблица: каналы × горизонт оценки

«Красные флажки»: когда тебя обманывают цифры

- Оцениваешь канал по последнему клику и «режешь» верх воронки.

- Нет когорт — видишь только «сегодняшние» продажи.

- Путаешь оборот с прибылью: масштабирование съедает маржу.

- Kill-criteria не определены — убыточные кампании живут месяцами.

- Нет чёткого тест-бюджета — либо «заливаешь» всё, либо боишься пробовать.

Чёткие правила принятия решений

- Масштабируй, если за квартал когорта дала LTV/CAC ≥ твоего порога и payback в рамках.

- Заморозь/переработай, если месяц «красный», но есть признаки ассистов и апсейла — пересчитайте оффер/креатив и дай каналу ещё один цикл.

- Выключи, если две когорты подряд не выходят на нужный LTV/CAC и нет ассистов.

Не руби канал преждевременно: у нас именно “длинные” истории сделали результат, когда посмотрели на год, а не на месяц. — София Рожко, серийная предпринимательница

Ежедневная дисциплина (чтобы всё это работало)

- 10 минут в день — заносишь цифры и смотришь «здоровье» кампаний.

- Еженедельно — короткий ревью: что запустили/чему научились/что выключаем/что масштабируем.

- Ежемесячно — закрытие и пересчёт лимитов.

- Ежеквартально — когорты и LTV, решения по миксу каналов.

Вывод урока

Считать нужно всё — и достаточно долго. Только тогда видно, что на самом деле работает, а что съедает маржу. — София Рожко, серийная предпринимательница

Коротко: смотри дальше, чем месяц. Мерь LTV и когорты, держи дисциплину тестов и принимай решения по цифрам, а не по настроению. Так маркетинг начинает зарабатывать, а не «казаться эффектным».

Урок 7. Кэшфлоу ≠ прибыль: думай кварталами, инвестируй только после закрытия месяца

«Горячий» месяц с взрывом продаж может закончиться нулём или минусом, потому что маржу съели реклама, рабочие часы и операционные расходы. «Тихий» — напротив, дать чистый плюс за счёт допродаж и более низких затрат. Поэтому решения об инвестициях принимай только послезакрытия месяца, а эффективность оценивай кварталом.

Я чётко осознала: количество продаж за месяц не равно прибыли. С того момента я инвестирую только после закрытия месяца и смотрю на результат кварталами. — София Рожко, серийная предпринимательница

Почему путают кэшфлоу и прибыль

- Высокий оборот ≠ высокая маржа. Вместе с продажами растут переменные расходы (реклама, часы команды, логистика) — чистый результат «тоньше».

- Допродажи отстают во времени. «Тихие» месяцы добирают маржу апсейлами, подписками, повторными покупками.

- Эмоциональные инвестиции. На волне «всё летит» легко потратить авансом — и провалиться в кассовый разрыв.

Были месяцы с ощущением “бомба-продаж”, а в финале — ноль. Следующий, без форсажа, вышел более прибыльным — за счёт допродаж и меньших затрат. — София Рожко, серийная предпринимательница

Рабочая рамка: месяц = контроль, квартал = оценка

Я перешла на мышление кварталами — так решения становятся спокойнее и точнее. — София Рожко, серийная предпринимательница

Сигнал → Причина → Действие

Я инвестирую деньги только в следующий месяц — после того как закрыла текущий и увидела реальные цифры. — София Рожко, серийная предпринимательница

Твой ритуал «месячное закрытие» (60–90 мин)

- P&L по продуктам: выручка, себестоимость, маржа, вклад в прибыль..

- Кэшфлоу: что вошло/вышло, налоги/зарплаты/аренда, риск разрыва

- Решения на месяц +1: лимит тестов/инвестиций, что паузим, что масштабируем.

- Лог действий: почему принял решение (чтобы не «скакать» туда-сюда).

Когда видишь оборот, лимиты и реальную прибыль — решения принимаются гораздо легче, и в голове спокойно. — София Рожко, серийная предпринимательница

«Красные флажки» — когда ты играешь с огнём

- Принимаешь инвестрешения до закрытия месяца.

- Оцениваешь успех по обороту, а не по марже/прибыли.

- Не отслеживаешь допродажи и их вклад в квартальный результат.

- Смешиваешь личные и бизнес-деньги — реальной картины нет.

Финансы — это не приговор о тебе как о человеке. У каждого бизнеса бывают провалы и периоды инвестиций. Важно знать, что происходит, и осознанно выбирать шаги. — София Рожко, серийная предпринимательница

Mini-playbook: как не сжечь прибыль в удачный месяц

- Зафиксируй правило: никаких новых трат, пока не закрыт месяц.

- На пике направляй часть кассы в резерв/подушку.

- Любая инвестиция должна иметь лимит и условия окупаемости (payback).

- Проверь, что «быстрые» доходы не поломали качество и сервис (иначе откатят следующие месяцы)

Вывод урока

Когда считаю ежемесячно и оцениваю поквартально — я управляю бизнесом без паники: принимаю решения от цифр, инвестирую вовремя и не путаю оборот с прибылью. — София Рожко, серийная предпринимательница

Коротко: закрывай месяц → ставь лимит → инвестируй; результат — оценивай кварталом. Так ты держишь кэшфлоу и прибыль под контролем.

Контролируй цифры — и будешь контролировать бизнес

Если свести все уроки к одному принципу — считай и действуй от данных, а не от ощущений. Именно это дает спокойствие, более быстрые решения и здоровую маржу.

Частые вопросы

1) С чего тебе начать финансовый учет, если раньше ничего не считал, и как держать ежедневную дисциплину 10 минут?

Начни с простого и регулярного.

- Раздели деньги: отдельные счета/карты для личного и бизнеса.

- Задай категории: доход/расходы по направлениям, зарплаты, аренда, реклама, расходники и т. п.

- Ежедневный ритуал (10 минут): заноси все транзакции за день — даже «мелочи». Именно там течет.

- Раз в неделю: посмотри, что «раздулось» (реклама, расходники) и сразу подкрути.

- В конце месяца: закрой месяц, посчитай прибыль, зафиксируй лимит инвестиций на месяц+1, пополни резерв.

- Железное правило: никаких новых трат до закрытия месяца.

2) Как понять, что комплементарный продукт размывает твою нишу, и чем лучше его заменить без больших капексов?

Проверь идею по 4T:

- Task (задача): какую одну проблему клиента ты решаешь этим дополнением?

- Target (цель): это тот же сегмент, где ты силен, или «все подряд»?

- Trip (усилие): клиенту нужно ехать/планировать/тратить время? Любой лишний шаг — минус конверсия.

- Trade-offs (компромиссы): жертвуешь ли ты фокусом, маржой, позиционированием?

Если хотя бы в двух пунктах «красное» — не заходи в инфраструктуру. Замени на более легкие форматы:

- Разовые комьюнити-ивенты вместо постоянной локации.

- Партнерские площадки вместо собственных помещений.

- Малые тесты с KPI (регистрации, шоу-рейт, апсейл) перед любым масштабированием.

3) Как работать с дорогими специалистами/агентствами так, чтобы не «сливать» бюджет: что оставить себе, а что делегировать?

Твоя ответственность:

- Визия/позиционирование, приоритеты, бюджетные рамки, KPI и kill-критерии.

- Финальные решения по итогам спринтов.

Что делегировать подрядчикам:

- Медиабаинг, продакшн/креатив, аналитику/дашборды, операционный контент.

Как работать процессно:

- 1-страничный бриф: для кого, оффер, цели, бюджет, KPI, kill-критерии, дедлайны.

- Спринт 2–4 недели с четким списком гипотез.

- Еженедельный ревью (30 мин): что запустили → чему научились → что выключаем → что масштабируем.

- Decision log: кратко фиксируй, почему принял решение — это экономит деньги в следующих циклах.

Красные флажки: «сделаем без твоего участия», отсутствуют KPI/kill-критерии, нет доступа к сырым цифрам.

4) Как запустить сайт, который продает: какое ТЗ и роли нужны, чтобы не платить дважды?

Не начинай без этих базовых блоков:

- Цель и KPI: заявки/демо, целевые CR, время до первого лида.

- ICP + оффер: для кого страница, какую ценность и доказательства даешь.

- Карта страниц + UX-флоу конверсий: CTA, формы, состояния «успех/ошибка».

- Контент-скелеты до дизайна: заголовки, тезисы, социальные доказательства.

- RACI: кто отвечает/согласует/выполняет.

- Критерии приемки: список требований и метрик (скорость, аналитика, события), чек-лист UAT.

Роли:

- Product owner (ты/CMO): визия, KPI, «go/no-go».

- UX/UI: флоу, макеты, design system.

- Dev/QA: реализация, интеграции, скорость, тестирование.

- Контент/SEO/Аналитика: месседжи, семантика, события, дашборд.

Начни с MVP-лендинга, собери данные, дальше наращивай.

5) Когда выключать или масштабировать маркетинговый канал: как считать LTV, когорты и payback и не путать кешфлоу с прибылью?

Смотри на три горизонта:

- Неделя: техническое здоровье (CTR/CPM/первые лиды).

- Месяц: CAC/CPA, конверсии по этапам.

- Квартал–год: LTV по когорте, payback, апсейл/кросс-сейл и ассисты.

Правила решений:

- Масштабируй, если за квартал LTV/CAC ≥ твоего порога и payback в рамках.

- Заморозь/переработай, если месяц «красный», но видны ассисты/апсейл — дай каналу еще один цикл с измененным оффером/креативом.

- Выключи, если две когорты подряд не выходят на порог и нет ассистов.

И помни: кэшфлоу ≠ прибыль. Решения об инвестициях принимай только после закрытия месяца, а эффективность каналов — оценивай кварталом; иначе рискуешь отказаться от каналов, которые дают результат в долгой перспективе.

.webp)

Как рост на +271% обернулся потерей $1,3 млн. 7 инсайтов, которые спасут твой бизнес

От блеска к краху: почему даже успех может быть опасен без финансового контроля. Как 7 простых инсайтов могут спасти ваш бизнес.

Представь: за полгода твой бизнес растет с $17 500 до $65 000 проектного дохода — все выглядит блестяще. Есть команда, опыт, модель работает.

Но за полтора года ты теряешь все: инвестиции, предоплаты, доверие — и сумма убытков достигает более $1,3 миллиона. Более миллиона долларов исчезает на глазах, хотя казалось, что все под контролем.

Это был не просто бизнес — это был удар по самолюбию и понимание, что даже лучшие компетенции не спасут, если ты не видишь реальную картину бизнеса. — Валерий Чалый, предприниматель, гость подкаста «Знать бы это раньше»

Эта история — не о поражении, а об уроке, который может спасти твой бизнес и твои деньги. О том, как масштаб бизнеса без масштабного мышления владельца — это шаг в пропасть. Как отсутствие прозрачного финансового контроля и неправильные решения приводят к значительным потерям.

Валерий приоткрывает завесу реального предпринимательства: ошибки, о которых не принято говорить, важные выводы, практические инструменты и советы, которые помогут тебе:

- Спасти деньги, даже если бизнес растет безумно быстро.

- Увидеть реальное состояние финансов, а не иллюзии.

- Принимать решения, которые не убьют твой проект.

- Развиваться как предприниматель, потому что именно ты — главный двигатель бизнеса.

Красные флажки: узнаешь себя?

- Смотришь только на банковский счет, а не на финансовые отчеты.

- Строишь планы на дебиторку («вот-вот заплатят»).

- Нет резерва хотя бы на 2 месяца фиксированных расходов.

- Путаешь наценку и маржу.

- Бизнес уже не вдохновляет, ты воспринимаешь его только как источник дохода.

Если отметил хотя бы два пункта — эта статья точно для тебя.

Читай дальше — если готов увидеть бизнес без розовых очков и начать настоящий рост.

Инсайт 1. Три отчёта, без которых бизнес обречен на хаос

Многие предприниматели привыкли смотреть только на банковский счет. Есть деньги — значит, все хорошо. Но это иллюзия. Только три финансовых отчета дают честную картину того, что на самом деле происходит.

Эти три отчета — это база. Cashflow, баланс и P&L. Если ты не видишь куда движутся деньги, сколько реально осталось и какова прибыль, ты не управляешь бизнесом. — Валерий Чалый, предприниматель

Даже если бизнес выглядит прибыльным, в любой момент может произойти кассовый разрыв. Без прозрачных отчетов предприниматель не видит:

- есть ли деньги для выплаты зарплат и налогов;

- сколько реально осталось после кредитов и долгов;

- какие продукты или направления «съедают» маржу.

Результат — ошибочные решения, упущенные возможности и риск обанкротиться даже на пике роста.

Как работают три отчёта на практике