Статті автора

Finmap для рітейлу: повний контроль над грошима, прибутком і розвитком

This article outlines the key financial challenges faced by retail and e-commerce businesses — and shows how Finmap helps solve them through proper financial management.

You’re selling every day: website, Instagram, marketplaces. Money is coming in — but every day you’re asking yourself the same question: “How much is my business actually earning?”

Sales are growing, turnover is increasing, yet finances remain unstable despite this growth. One day there’s not enough money for advertising, the next — not enough for inventory. Instead of a clear financial picture, there's chaos and confusion. Is your business actually making money or just staying afloat?

In retail and e-commerce, mistakes are costly.

You offer a discount but forget to factor in logistics — and you’re operating at a loss.

You launch an ad campaign but overlook expenses — and your profit vanishes.

Without a clear financial picture, decisions become guesses. And guesswork means a risk of bankruptcy.

.png)

Common Financial Problems in Retail and E-commerce

You’re constantly making dozens of decisions: how much to invest in advertising, when to pay suppliers, which product to order. But without a clear financial system, these decisions are almost always made blindly.

Here are 5 common problems that hold businesses back from scaling:

1. No Unified Financial System

Multiple business accounts, acquiring, marketplaces, cash on delivery, cash — your financial data is scattered across various dashboards and spreadsheets.

If this data isn’t consolidated in one system, you have no real picture of how much money you actually have, what income is expected, what’s already spent, and what should still come in.

Consequences:

- Every time you check your balances, it feels like a full audit, draining your time and nerves. Instead of managing the business, you’re searching through Excel files and online banking accounts.

- Your financial manager or accountant lacks up-to-date information. This can easily lead to exceeding turnover limits, additional taxes, or refunding clients.

- Calculation errors cause cash gaps, late payments, missed purchases — or funds get blocked on an account and can’t be used when needed.

The owner shouldn’t be spending time manually aggregating data — they should see the full financial picture in two clicks. That’s the foundation of effective management.

2. It’s Unclear What Actually Generates Profit

Most e-commerce and retail companies only know their revenue figures. But which product is actually profitable, which channel brings margin, and which one just burns resources — is usually not tracked.

According to a PwC Strategy report:

Around 50% of products in a typical sales portfolio generate less than 5% of gross margin.

Consequences:

- You’re selling a product that seems profitable or popular but is actually killing your profitability.

- Scaling becomes hard — you don’t know which products are worth promoting.

- Advertising budgets go to campaigns that don’t deliver meaningful returns.

It doesn’t matter how much you sell. What matters is how much you earn from each item. Your decisions should be driven by the margin on products and channels.

3. Cash Gaps Due to Disorganized Settlements

In your business, you deal with dozens of contractors every day: suppliers, logistics companies, managers, freelancers. Each has their own payment terms: prepayments, partial payments, advances, 7/14/30-day delays.

But without a systematic approach to tracking these settlements, you lose control: you don’t know who still owes you money and who you should have paid yesterday.

Consequences:

- Cash gaps appear: you seem to have money in the account, but it can disappear the moment an angry supplier calls.

- You incur penalties, shipments get blocked, clients are lost.

- You have to “put out fires” with your own money — covering payments from your personal funds or on credit.

Financial relationships with partners must be under control. Every payment should be planned and transparent — otherwise, it’s not a business but a chain of chaotic reactions.

4. No Financial Planning

In most e-commerce businesses, money comes in only after the order is fulfilled.

But most expenses are regular and often require prepayment: you need to buy inventory in advance, launch ads, pay advances, cover delivery costs, handle returns, and so on.

Consequences:

- If you don’t plan when and how much money is coming in — sooner or later you’ll face a situation where there’s not enough cash on hand or in the account.

- Payments are made using credit or loan limits, which leads to extra costs.

- Profit becomes unpredictable — you’re never sure until the end of the month whether you’ll break even or not.

According to JPMorgan Chase, over 60% of businesses don’t even have a basic monthly cash flow model. How long do you think those businesses can survive?

Without financial planning, you’re not managing money — you’re constantly fighting the consequences of not having it.

5. Money Frozen in Inventory

One of the most common financial mistakes in retail and e-commerce is buying inventory without a financial rationale. Decisions are often made emotionally: “It’s a good price,” “It’ll sell in season,” “It doesn’t spoil — let it sit.”

But every batch of inventory is frozen money. And if you don’t know whether you can sell this volume, at what margin, and whether the profit will cover ads, shipping, packaging — it’s not an investment, it’s dead weight.

Consequences:

- Without calculating full cost and margin, you can easily stock up on products that look profitable, but after shipping, packaging, and fees — you’re basically giving them away for free.

- You can’t pay for what’s truly necessary — because your money is frozen in inventory.

- You can’t grow sales because you don’t know which products actually make money.

Every purchase should be guided by analysis: can we sell it, how much will we earn, and is this better than spending the money on ads or growth?

.png)

These aren’t all the financial problems e-commerce and retail businesses face. But these are the most dangerous ones.

They eat into profits, block growth, and create ongoing instability.

If left unresolved, scaling won’t bring growth — only more chaos.

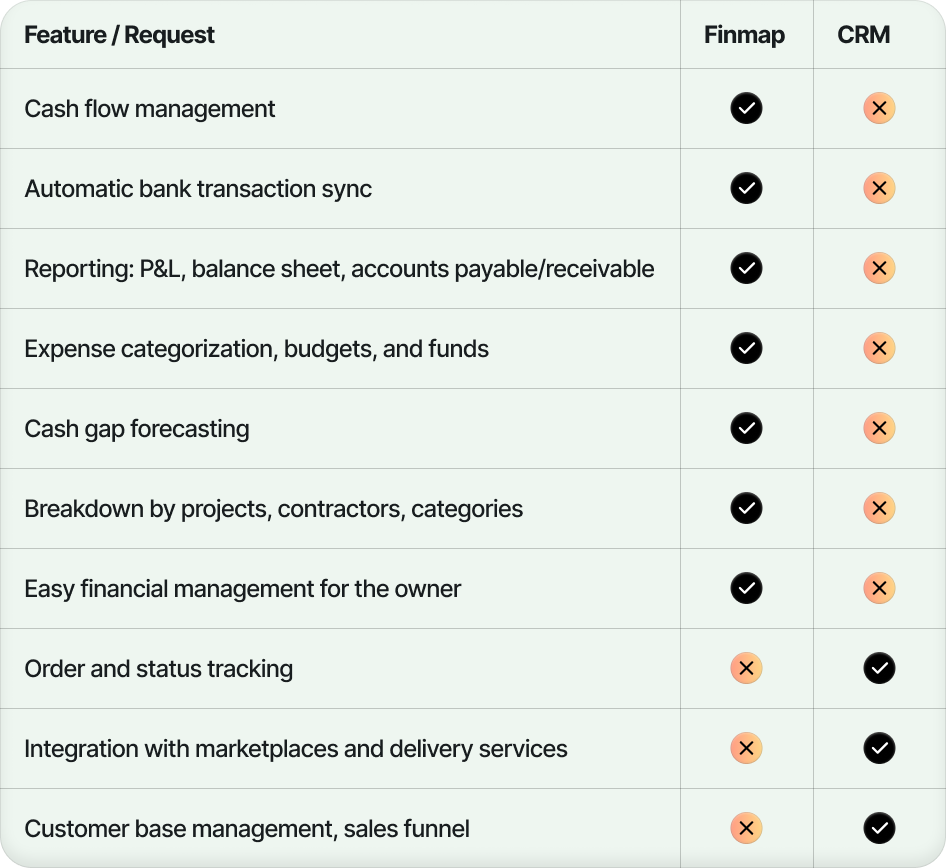

Why Having a CRM Doesn’t Mean You’re in Control of Your Finances

Many entrepreneurs mistakenly believe that if they already use a CRM, their finances are under control. Yes, a CRM is important — but it’s designed for managing sales, not money.

A CRM helps you sell — and that’s its core purpose. It:

- Tracks leads and customer inquiries;

- Shows sales stages and funnel progress;

- Helps manage your sales team;

- Calculates conversion rates, average check size, and KPI performance.

But it doesn’t answer the key financial question: is the business profitable?

A CRM doesn’t track real expenses — for advertising, delivery, packaging, salaries. It doesn’t know when marketplace payouts are due or when you need to pay a supplier.

It won’t show how much money you have, how much is blocked, how much you owe, or how much is needed to cover all obligations.

CRM is about who bought. Financial management is about what you earned.

And if you want to manage your money — not just record sales — you need a dedicated tool.

Finmap — Real-Time Financial Management

Finmap is an online tool for financial management that gives you a complete view of your finances.

Finmap gathers everything in one place, automates routine tasks, and shows you where the profit is — and where the expenses are.

This is not “accounting for the tax office” — it’s a tool for making managerial decisions.

For retail and e-commerce, this is critical:

Cash flow is unstable, expenses are scattered, and data is stored in dozens of different sources.

No More Chaos: All Your Money — Under Control in One Dashboard

Finmap brings all your financial sources into one system: bank accounts, acquiring platforms, marketplace data, cash on delivery, and physical cash — everything in one place.

It also offers an open API, letting you connect your CRM or other tools so the system captures not just payments but also sales data automatically.

Result: At any moment, you see exactly how much money you have, where it came from, and where it's going.

This isn’t just convenient — it’s profit control.

Automate Your Finances — Manage the Business, Not Spreadsheets

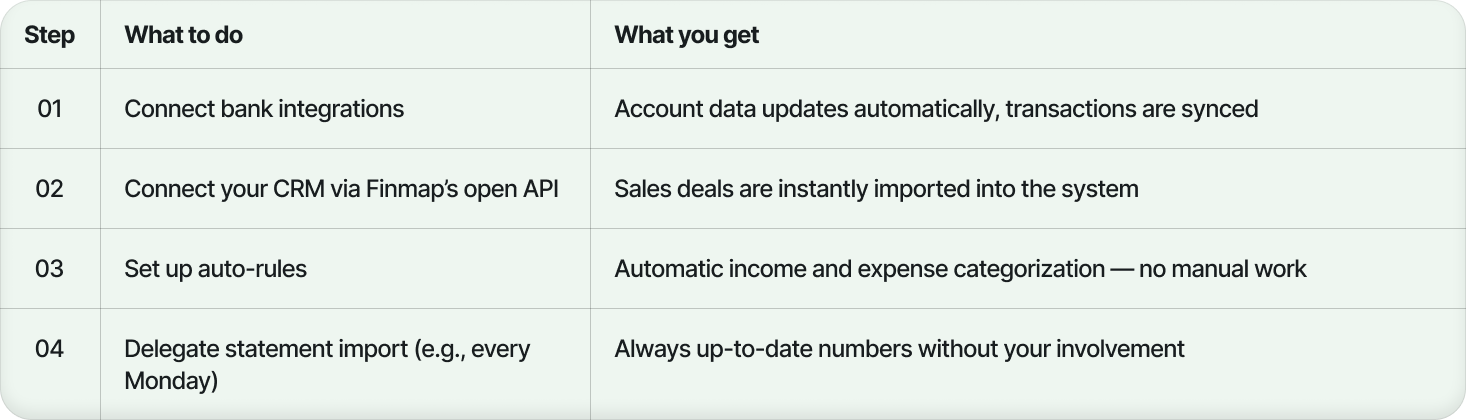

Finmap helps you automate financial processes in just a few simple steps — without extra routines or constant manual control:

Result: All your data updates automatically. No errors. No delays. You finally free up time for strategic decisions, growing your business, and increasing profits — instead of chasing numbers.

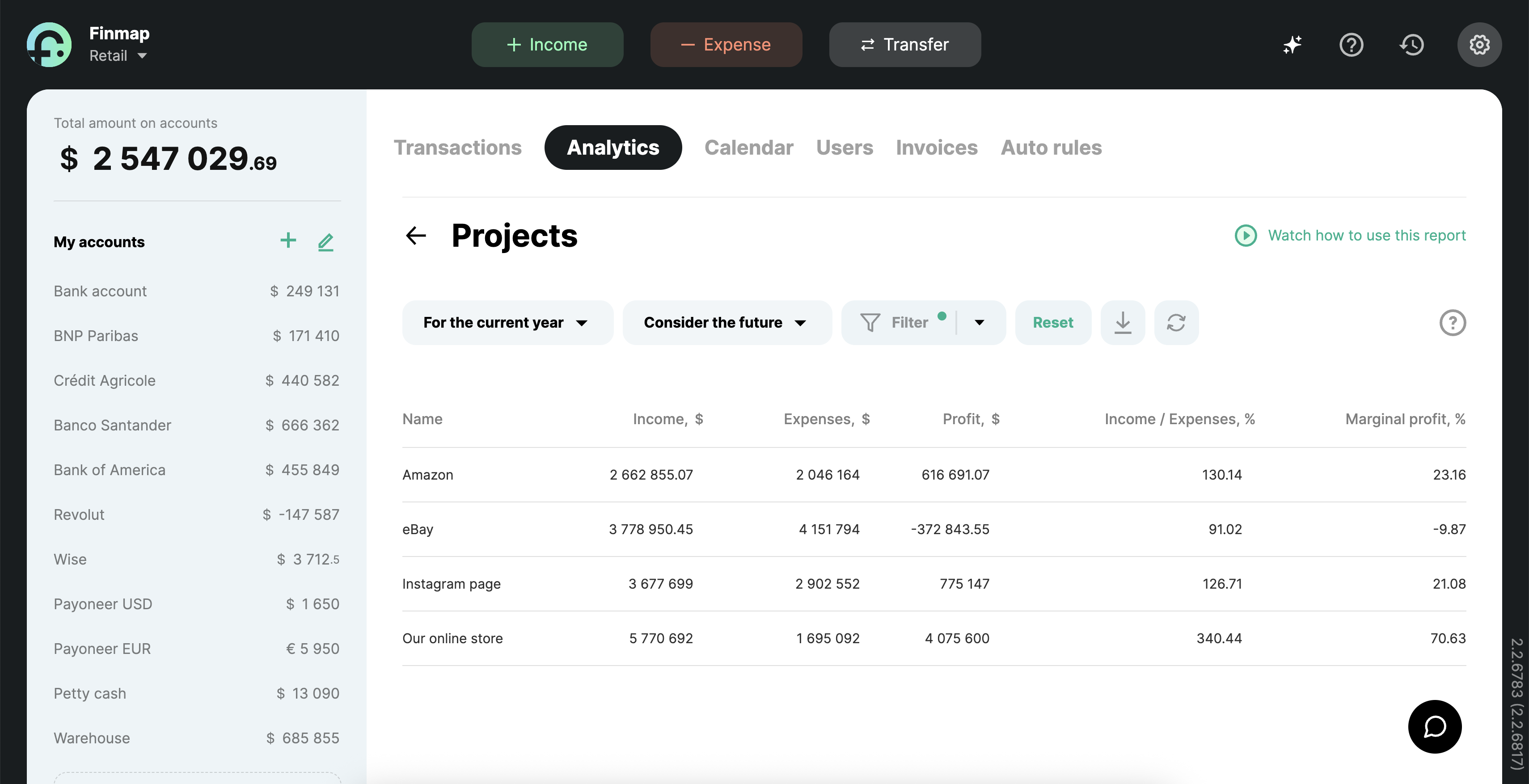

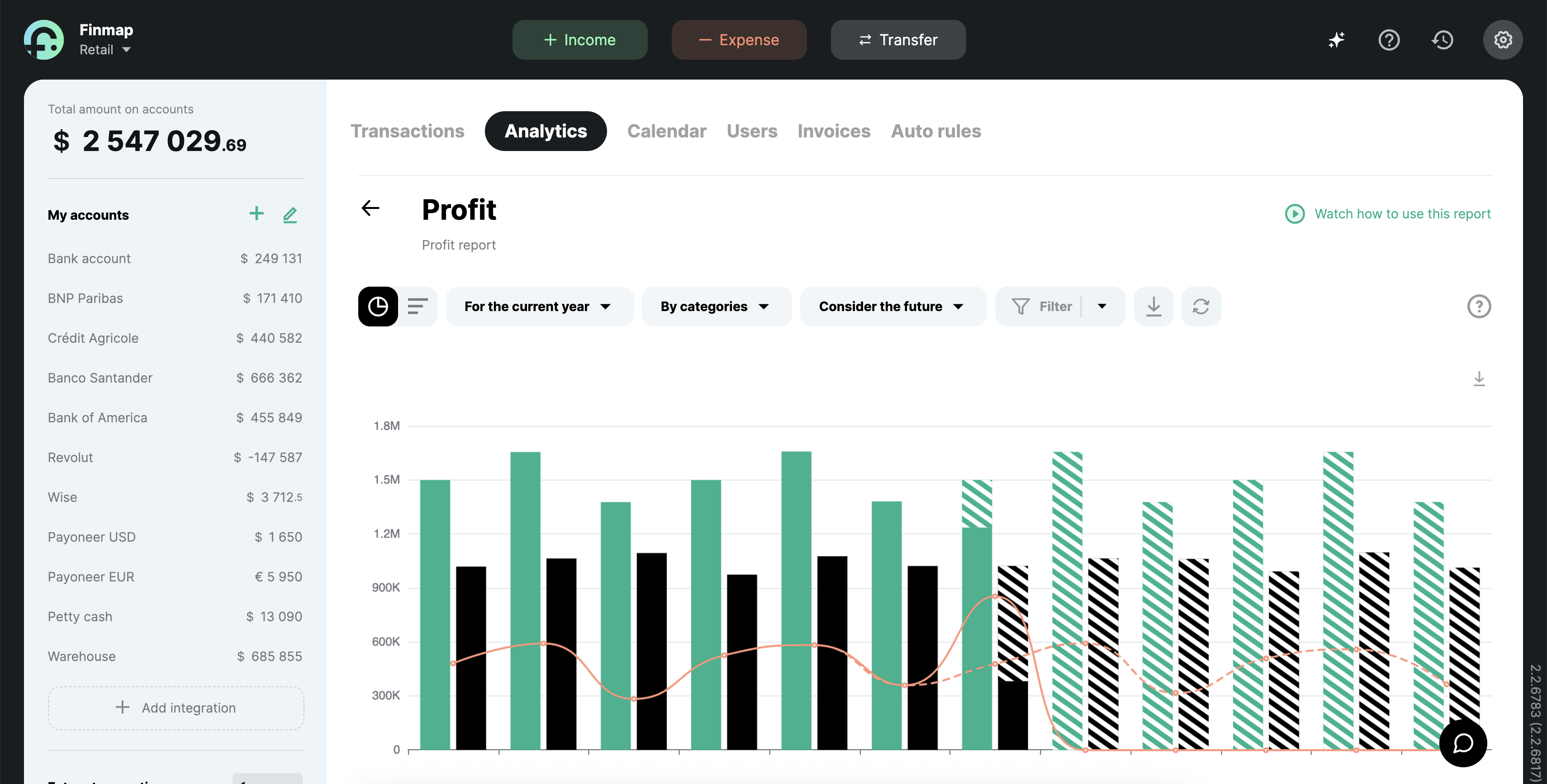

“Projects” Report — See Profitability by Business Line

Want to know what actually brings profit:

Sales from Amazon or Instagram? Wholesale or retail? B2B or dropshipping?

Finmap lets you break your business into separate “projects” — by sales channels, business lines, product lines, brands, or marketplaces.

And then see income, expenses, and profit by each one.

Result: You make decisions based on margin and profitability. You scale what works — and cut what drags you down.

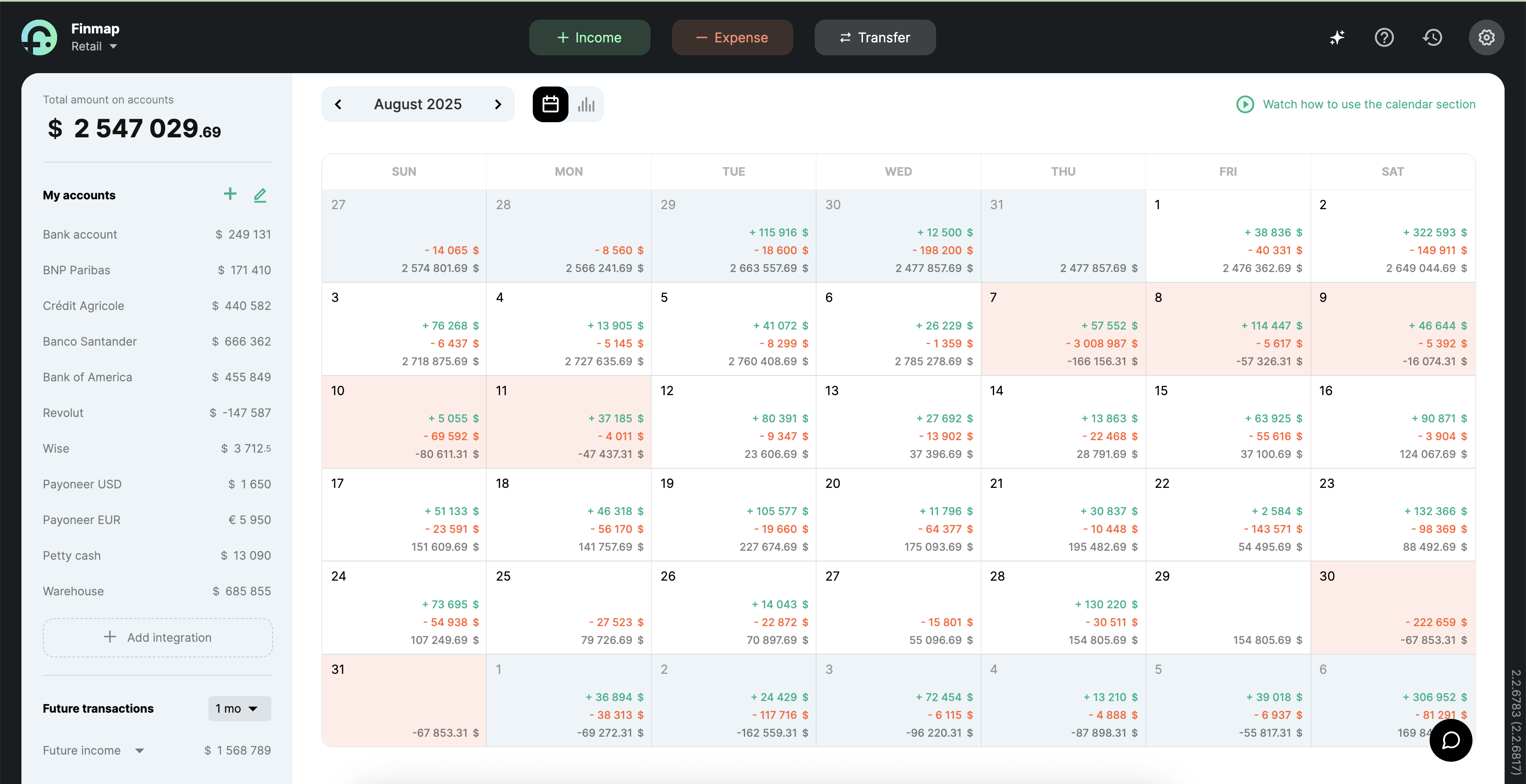

Payment Calendar — Your Financial Planner

Tired of putting out fires?

With Finmap, you see all upcoming income and expenses day by day — and can spot potential cash gaps before they happen.

Result: You plan cash flow ahead of time, meet your payment obligations on schedule, avoid shortfalls, and manage your business proactively — not in panic mode.

Inventory in Money Terms — See Profit, Not Just Stock

You bought the goods but haven’t sold them yet. The money’s already gone — but the profit hasn’t come in.

Create a separate “Warehouse” account in Finmap, where you’ll track inventory movements in money terms, not just item counts.

Result: You see exactly how much you earn from the products you’ve sold.

You don’t confuse spending with assets — especially critical for businesses with large inventory balances.

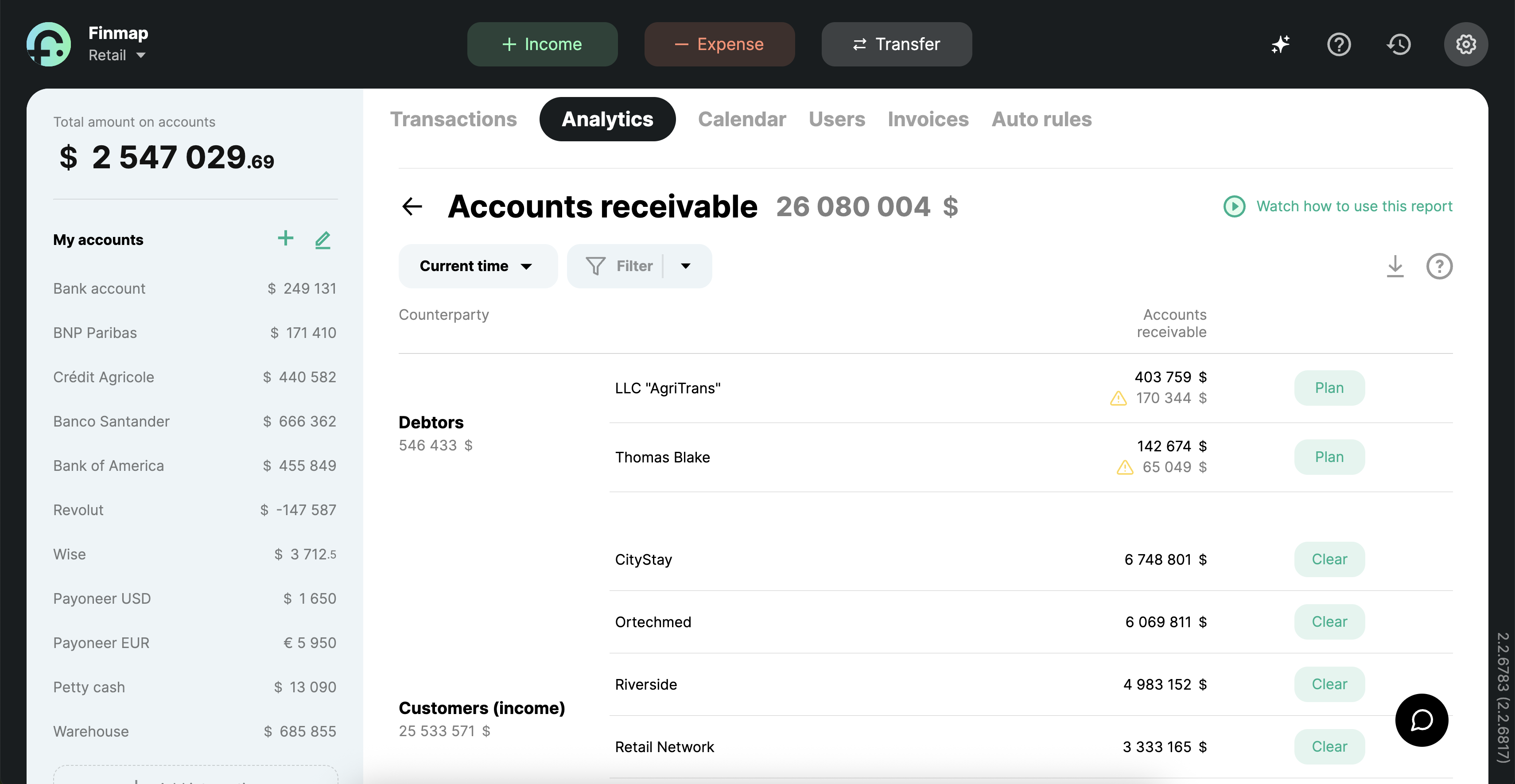

Control Payables and Receivables — Avoid Cash Gaps and Losses

Many businesses lose money not because of low sales, but because they don’t get paid on time — or fail to track their own obligations.

Finmap lets you track every debt: who owes you, how much, and when it’s due.

And vice versa — who you owe, payment dates, what’s already paid, and what’s still outstanding.

Result: All your receivables and payables are under control. No more forgotten payments, lost clients, or damaged reputation. You can forecast cash gaps, manage working capital, and know exactly what you can count on.

A Flexible Tool for All Your Needs

Beyond core features, Finmap easily adapts to the way your business works. You can:

- Track salaries and bonuses paid to your team

- Delegate routine tasks to employees using flexible access rights

- Analyze profitability by client, marketplace, or ad campaign

- Monitor how much each team member earns and spends

- Send invoices and track client payments

Result: You don’t just get accounting — you get a financial system tailored to your business. From day-to-day operations to strategic analytics — everything that affects your profits is under control in one workspace.

Finmap Client Case: From Financial Chaos to Strategic Management

Klebrig is a hypermarket of chemical products that repackages and sells chemical goods. They operate their own production of products for household and food industry use and deal with a large product catalog, regular procurement, and constant logistics costs.

Before implementing Finmap, their financial management was limited to Excel sheets. The accountant handled taxes, but the owner didn’t trust the overall financial picture.

It was only after the founder, Andriy, stepped out of daily operations and started tracking money himself that he discovered serious gaps:

cash flow problems, no control over operating and working capital expenses, and inaccurate P&L analysis.

There were days when the money simply wasn’t there — but I knew it was supposed to come in.

Managing money and actually seeing the big picture are two different things. - Andriy Femyak, founder of Klebrig

At first, they used Finmap just to track money and centralize all financial sources in one system.

But once Andriy explored it further, he realized that Finmap is a comprehensive financial management tool showing the full picture:

income, expenses, working capital, and liabilities.

Initially, Finmap was just a payment tracker. But over time, it became an analytical system — helping us assess profitability, plan investments, and avoid financial mistakes. - Andriy Femyak, founder of Klebrig

The company built its financial system around three core components:

- P&L reporting — to assess profitability monthly and identify unprofitable areas

- Cash flow forecasting — to plan working capital and see when actual funds would be available

- Expense control — to structure costs across operations, procurement, and growth

As a result, financial decisions in the company are no longer made at random.

Financial decisions are no longer based on guesswork. The business sees not just what has happened — but what’s coming next:

When the money will arrive, whether it’s enough for raw materials, and if there’s a reserve for investments.

That allowed Klebrig not only to stabilize finances — but to shift toward strategic financial management.

A word of advice from Andriy to other entrepreneurs:

Before you invest in anything, clearly separate what counts as operational expenses and what counts as working capital.

Calculate full cost — including logistics, packaging, and fees. Without that, no investment will bring you profit.

Finmap: Financial Control for Retail and E-commerce

This isn’t just a convenient tool — it’s a mission-critical foundation for your business’s stability, growth, and profitability. Finmap:

- Brings together all income and expense sources into one system

- Automates financial management

- Shows profitability by product, sales channel, and business direction

- Helps forecast cash gaps

- Tracks business and product seasonality

- Controls receivables and payables

- Gives you the complete financial picture for confident decision-making

Finmap is your foundation for real profits and scalable growth.

With Finmap, you don’t have to guess where your money is — you know.

Launch your financial system today — and start earning, not just selling.

Frequently Asked Questions about Financial Management in Retail and E-commerce

1. We already have a CRM. Why do we need Finmap too?

A CRM manages orders — not your money. It doesn’t account for actual expenses, show cash gaps, or provide P&L reports.

Finmap answers the core question: Is your business profitable, not just selling?

2. We use Excel for everything. Isn’t that also financial management?

Not really. Excel means manual work, constant errors, and outdated info.

Finmap automates it all, syncs with your banks, and gives you real-time financial visibility — not “after-the-fact” reconciliations.

3. We’re a small business. Do we really need a system like this?

Small businesses often suffer the most from cash gaps and poor spending decisions.

Finmap isn’t about company size — it’s about control. Start small so you can grow with confidence.

4. We’re already profitable. Why add another system?

Profit without transparency is luck, not strategy.

Without control over cash flow, margins, and obligations, you can’t scale safely.

Even profitable businesses can burn out from one cash gap if they’re not planning ahead.

5. Can Finmap show which products and channels are profitable?

Absolutely. You’ll see profitability by product, channel, or marketplace — so you can double down on what works and cut what drains resources.

6. I’m not a finance expert. Will I even understand it?

Finmap isn’t made for accountants — it’s made for business owners.

Clean dashboards, clear reports, no jargon.

Your financial picture is just a few clicks away — so you can make smart decisions without getting buried in spreadsheets.

Як управлінський облік допомагає збільшити прибуток: ключові стратегії для бізнесу

Як управлінський облік допоможе збільшити прибуток. Розбираємося в таємницях прибутковості: цінні поради для підвищення доходу.

Постійно працюєш, команда викладається на всі 100%, дохід є, але в кінці місяця прибутку майже не залишається? Якщо це тобі знайомо, то ти здогадуєшся, що проблема не в низьких продажах, а у відсутності чіткої фінансової картини. І тут на допомогу приходить фінансовий облік.

Це не просто цифри в Excel чи звіти для податкової. Це система фінансової аналітики, яка показує, де бізнес втрачає гроші та як їх можна зберегти та примножити.

Чому управлінський облік важливіший за інтуїцію власника бізнесу

Розглянемо реальний кейс одного з наших клієнтів – підприємця Євгена, який успішно трансформував свій бізнес і подвоїв прибуток. Він володіє юридичною компанією, що працює у кількох напрямках, але з міркувань конфіденційності попросив не розголошувати її назву.

Як і багато власників бізнесу, Євген бачив загальну прибутковість компанії, проте не мав чіткого розуміння фінансових показників кожного окремого напряму. Це стало критичним моментом, коли він замислився над масштабуванням та виходом на нові ринки.

Ретельний аналіз виявив несподіване: з п’яти напрямів лише два були прибутковими, один працював у нуль, а два – приносили збитки. Це поставило перед Євгеном важливе питання: як змінити поточні стратегії, щоб зменшити збитки та підвищити ефективність бізнесу?

Рішення було кардинальним:

- Відмовитися від напряму, що працював у нуль, і спрямувати ресурси команди на розвиток прибуткових послуг, посилюючи їх ефективність.

- Закрити один зі збиткових напрямів, оскільки він не мав перспектив для зростання.

- Другий збитковий напрям залишити, адже він виконував важливу роль – залучав клієнтів до прибуткових послуг. Однак, щоб він перестав генерувати збитки, довелося оптимізувати витрати та переглянути операційні процеси.

Результат не змусив себе чекати: після реорганізації залишилися лише три напрями, але вже з наступного місяця прибуток компанії зріс удвічі. І все це – без розширення штату, додаткових інвестицій чи пошуку нових клієнтів.

Ця історія вкотре доводить: без управлінського обліку важко виявити слабкі місця бізнесу. Точні фінансові дані дають змогу приймати виважені рішення, а не діяти інтуїтивно, поступово призводячи бізнес до банкрутства.

Ключові елементи ефективного фінансового обліку

Щоб управлінський облік дійсно допомагав заробляти більше, важливо не просто збирати дані, а й правильно їх інтерпретувати. Чітка структура фінансової інформації дозволяє швидко виявляти проблемні зони, ухвалювати обґрунтовані рішення та розвивати бізнес без зайвих фінансових ризиків.

На чому взагалі тримається ефективний фінансовий облік? Давай розберемо основні елементи, без яких він просто не працює.

1. Єдина система даних

Розрахункові та карткові рахунки, готівка в будь-яких валютах, навіть криптовалюта – все це збирається в єдину систему, де облік ведеться не тільки по юридичних особах, а й за реальними грошовими потоками та гаманцями твоєї компанії.

Ти, як власник, повинен не просто здогадуватися, скільки грошей у бізнесі, а бачити це чітко й миттєво. Скільки коштів є прямо зараз? Який реальний прибуток? Куди зникають гроші? Відповіді мають бути доступні в один клік – без хаосу у виписках і нескінченних таблицях.

2. Уніфіковані дані

Без єдиної системи збору та аналізу даних завжди існує ризик втратити контроль над фінансами, що може призвести до неефективного управління ресурсами.

Що включає в себе уніфікація даних?

- Визначення відповідальних осіб. Кожен співробітник має розуміти свою роль у фінансовому обліку та бути відповідальним за свої сегменти.

- Чітко встановлені терміни. Своєчасні збори даних і підготовка звітності – це не просто звичка, це запорука своєчасних і правильних рішень.

- Структура доходів і витрат. Без чіткого розподілу доходів і витрат навряд вдасться оцінити реальний стан справ.

- Чітко визначені напрями та проєкти. Якщо не розмежувати ключові напрями, що генерують дохід, то і визначити їх рентабельність просто неможливо.

- Правила розрахунку прибутку та собівартості. Без чітких критеріїв для розрахунку собівартості, амортизації та інших витрат, твоя фінансова звітність стане абстрактною.

3. Зручна та зрозуміла аналітика

Для ухвалення ефективних управлінських рішень бізнесу необхідно мати чітку картину фінансової ситуації за кілька місяців або навіть років.

Важливо, щоб ці дані були зібрані в зручному форматі: графіки, дашборди — все на одному екрані, а не в хаотичних саморобних таблицях.

Такий підхід дозволяє не витрачати час на нескінченне зведення цифр, а зосередитися на стратегічних рішеннях, що реально впливають на розвиток бізнесу.

Відсутність такої системи — це бізнес, який рухається «наосліп».

4. Сегментований розрахунок прибутку

Прибуток має бути розрахований не в цілому по компанії, а за окремими проєктами, напрямками, групами товарів, каналами збуту. Важливо також врахувати маржинальність та рентабельність кожного сегменту.

Тільки сегментований підхід дозволяє підприємцям чітко зрозуміти, чому прибуток зменшується, і що потрібно зробити, щоб змінити ситуацію. Без деталізації бізнес ризикує пропустити важливі зміни на рівні окремих напрямів і витрат, які можуть суттєво впливати на загальний результат.

5. Порахована точка беззбитковості

Скільки потрібно продавати: в день, в місяць, щоб вийти на рівень беззбитковості? Де та межа між прибутком і збитком, і скільки продажів необхідно забезпечити для того, щоб бізнес став самоокупним?

Ці показники повинні бути чітко пораховані. Постійний моніторинг цих показників дозволить вчасно коригувати стратегію та оперативно реагувати на зміни ринку.

Зафіксований план доходів і витрат

Уявіть ситуацію: завтра вам потрібно сплатити підряднику, а на рахунку є лише сума, достатня для того, щоб купити печиво до чаю. За тиждень ви отримаєте великий платіж, але підрядник уже засипає вас повідомленнями, сповненими невдоволення та загрозами припинити співпрацю.

Це не означає, що ваш бізнес зазнає збитків. Це — класичний касовий розрив, коли грошові потоки не синхронізуються і виникає тимчасовий дефіцит коштів для покриття поточних витрат.

Навіщо стресувати та витрачати час на вибачення?

Щоб уникнути таких ситуацій і не перетворювати кожен платіж на катастрофу, важливо мати під рукою надійний інструмент — Платіжний календар.

Він стане вашим вірним союзником у контролюванні фінансових потоків і допоможе планувати витрати уникаючи проблем.

Записувати всі доходи та витрати можна в простій Excel-таблиці або скористатися автоматизованим рішенням. Ви не лише будете знати, коли і скільки отримаєте, але й зможете розрахувати свої витрати, незалежно від обставин.

Бізнес — це не тільки ризики, це і вміння прогнозувати їх.

Фактично, управлінський облік - це навігатор, який допомагає створювати й оптимізувати стратегію ведення бізнесу в довгостроковій перспективі, ставити реальні цілі й досягати їх, будувати стійкий та прибутковий бізнес.

Зробити цей процес простим та зрозумілим допоможе Finmap - проста онлайн-програма для управлінського обліку.

Завдяки Finmap ви зможете:

- Бачити гроші бізнесу на одному екрані.

- Отримувати автоматичні управлінські звіти всього в два кліки.

- Планувати доходи та витрати.

- Делегувати рутинні завдання співробітникам.

- Отримувати від бізнесу максимум прибутку.

Почніть будувати успішне майбутнє своєї компанії вже сьогодні!

Інноваційний шлях до зростання: кейс успіху студії Kukuruza Video Production

Стаття розповідає про успішне масштабування української компанії Kukuruza Video Production завдяки автоматизації процесів та впровадженню інноваційних рішень, таких як CRM, Finmap та Notion. Використання банківських інтеграцій, гнучких систем доступу та автоматичних звітів допомогло компанії ефективно управляти фінансами, підвищити продуктивність і прозорість бізнесу.

Чи можна успішно масштабуватись, якщо весь облік ведеться в блокнотах та на папірцях, а його результати зводяться в саморобних табличках? "Однозначно ні!" — впевнено відповідає Олександра Куликова, засновниця та CEO Kukuruza Video Production.

Масштабування бізнесу без автоматизації процесів — це як будівництво без фундаменту. Відома відеопродакшн студія довела це власним прикладом, впровадивши інноваційні рішення, які не лише заощаджують час, але й оптимізують роботу команди.

Як Kukuruza Video Production поєднує креативність і ефективність у своїй роботі

В 2022 році, команда зіткнулася з новими викликами: великі обсяги інформації вимагали комплексного підходу. Дані про потенційних клієнтів, активні проєкти, бюджети, етапи виконання — усе це вимагало структурування для ефективного управління.

Таке рішення зміг реалізувати український інтегратор CRMiUM, що поєднав всі робочі програми в єдину своєрідну ERP-систему. Процес залучення клієнтів та виконання замовлень тепер відстежується цілісно в СRМ, додатку Notion та Finmap.

Виникає логічне питання: якщо вже є CRM і проєктний менеджмент, в чому необхідність використання Finmap?

Інтеграції як ефективний інструмент автоматизації

Однією з ключових змін стало впровадження банківських інтеграцій, які дозволили синхронізувати всі платіжні системи в одній програмі. Це значним чином зменшило час внесення операцій вручну, адже зараз будь-який рух коштів, а особливо надходження від клієнтів, відразу відображаються у Finmap.

Ця інформація автоматично передається до CRM-системи, а звідти — в Notion, сигналізуючи менеджерам про готовність до запуску нових проєктів.

Одне з моїх правил сталого розвитку - це мати сміливість експериментувати, ризикувати й пробувати нові підходи. Не боятися виходити за межі стандартів. -Олександра Куликова, CEO Kukuruza Video Production

В творчості Олександра прагне інновацій, тоді як у фінансах вона дотримується прагматичного підходу. Навіть коли мова йде про ризикові фінансові рішення, інструменти Finmap, як-от прогноз Платіжного календаря, дають змогу зрозуміти, наскільки виправданим буде таке рішення.

Делегування та гнучкі доступи: ключ до оптимізації процесів

Американський мотиваційний психолог Браян Трейсі в своїй книзі “Делегування та керування” зазначає:

IЯкщо хтось може зробити завдання на 70% так само добре, як ви, делегуйте його цій людині. Звільніть себе, щоб розв’язати ті завдання, які здатні виконати лише ви.

Ця порада актуальна для всіх сфер діяльності й особливо важлива для фінансового обліку. Адже часто власники бізнесу витрачають занадто багато сил та енергії на рутинне опрацювання платежів.This advice is relevant for all areas of business, and is especially important for financial accounting. After all, business owners often spend too much time and energy on routine payment processing.

Олександра та її команда уникнули такої проблеми за допомогою гнучкої системи доступів для кожного зі співробітників.

Для кожного менеджера ми створили підзвітний рахунок та надали доступ лише до проєктів, в які він залучений. Це дуже зручно, адже працівники не мають доступу до фундаментальної інформації й зосередженні тільки на тому робочому процесі за який вони відповідальні. -Олександра Куликова, CEO Kukuruza Video Production

Такий підхід дозволяє:

- Захищати конфіденційну інформацію.

- Швидко аналізувати підзвітні кошти.

- Контролювати стан рахунків у реальному часі.

Навіть підрядники отримали доступ лише до потрібної частини даних, щоб налаштувати CRM-систему, без занурення у фінансову інформацію.

Як звіт “Проєкти” допомагає оперативно аналізувати рентабельність

Кожен платіж, незалежно від того, чи він інтегрується автоматично через банківські системи, чи додається вручну менеджером, одразу фіксується у звіті “Проєкти”.

Завдяки автоматичному розрахунку рентабельності проєктів, компанія отримала можливість детального аналізу всіх замовлень у реальному часі.

Як це допомагає бізнесу?

- Прозорість перед клієнтами.

Компанія може обґрунтовано пояснити, як додаткові послуги чи поступки впливають на фінальну рентабельність. Це забезпечує довіру й прозорість у відносинах з клієнтами. - Оперативність рішень.

У реальному часі команда бачить фінансовий стан кожного проєкту, що допомагає швидше приймати стратегічні рішення. - Управління додатковими послугами.

Зміни, не враховані в контракті, миттєво відображаються у звіті, дозволяючи вчасно реагувати й коригувати роботу..

Досвід Kukuruza Video Production доводить, що для кожної сфери діяльності потрібні спеціалізовані інструменти, які автоматизують і спрощують процеси. Чи це готові ERP-системи, чи індивідуально розроблені рішення — обирати вам. Але без чіткої фінансової структури успіх неможливий.

Обирайте Finmap як вашого надійного партнера та спрямовуйте свої ресурси на розвиток і масштабування бізнесу. Технології працюють на вас — використовуйте їх з максимальною ефективністю!

Кейс LIBERT: як Finmap скоротив витрати на $8000 та покращив фінансовий контроль

Дізнайтеся, як Finmap полегшує фінансовий облік навіть для стабільно прибуткових компаній.

Налагоджений фінансовий облік — це інструмент, щоб не лише робити бізнес прозорим та ефективним у довгостроковій перспективі, а й економити ресурси. Чому потрібно вдосконалювати фінансовий облік навіть в прибутковій компанії, читайте в цій статті.

LIBERT — лідер у преміум-перевезеннях

Компанія LIBERT спеціалізується на індивідуальних перевезеннях преміум та бізнес-класу, пропонуючи широкий спектр послуг для своїх клієнтів. В їх портфоліо — перевезення офіційних делегацій, масові транспортні заходи, а також міжнародні перевезення.

Ключова перевага LIBERT — це найвищий рівень сервісу, з увагою до кожної деталі та максимальним врахуванням побажань клієнта. Основні аспекти, які забезпечують надійну репутацію, включають:

- Індивідуальний підхід до маршруту з урахуванням усіх вимог клієнта.

- Броньовані автомобілі для максимального рівня безпеки.

- Швидкість та ефективність організації перевезень.

- Високий рівень сервісу та наявність англомовних водіїв.

- Повний супровід поїздки з організацією потрібних бронювань та охороною.

Компанія LIBERT досягла успіху завдяки скрупульозному та відповідальному підходу її власника.

Андрій Антоненко уважно ставиться не лише до обслуговування клієнтів, а й до організації внутрішніх процесів. Особливий акцент на обліку допомагає компанії ефективно керувати фінансами, контролювати витрати та впевнено зростати.

Таблиці проти бізнесу: чому ручний облік вже не працює

Андрій започаткував свій бізнес у 2008 році. Він відмовився від ведення справ наосліп, без чіткого розуміння, скільки коштів було витрачено та які платежі були здійснені.

Для цифровізації бізнесу компанія всі ці роки використовувала саморобні таблиці.

Я навчався фінансовій грамотності самостійно. Для мене важливий порядок, особливо у фінансах, тому й підлеглих я відразу привчав до чіткої системи звітувань. - Андрій Антоненко, власник компанії LIBERT

Коли вели облік помісячно, функціоналу таблиць, здавалось, вистачало. Але коли в кінці року потрібно було звести понад дванадцять таблиць докупи та оформити звіт, витрачені час та нерви лише обтяжували власника. З часом таблиці множилися, і хоч вони давали багато інформації, якісно проаналізувати та систематизувати їх здавалось неможливим.

Наступним викликом стало те, що в якийсь момент контроль звітів та перевірка всіх формул перетворилися на щоденну справу власника.

Якщо ввечері не звіриш все по таблицях та не перерахуєш додатково всі результати, або десь пропустиш помилку, то вже завтра розплутати цей клубок даних - неможливо! - Андрій Антоненко, власник компанії LIBERT

Такі звірки забирали не тільки час, а й ресурси самого власника, який мав би займатись більш глобальними питаннями. Успішна організація фінансового обліку стала неможливою через низку причин:

- Спроби впровадити CRM-систему не давали бажаних результатів, бо не покривали навіть половину бізнес-запитів компанії.

- Робота в таблицях займала надто багато часу та не дозволяла швидко отримувати повну інформацію.

- Операційний менеджер мав високу навантаженість та перепрацьовував норму робочого часу.

Як Finmap змінив підхід до обліку компанії LIBERT

Андрій дізнався про сервіс Finmap від фінансового спеціаліста, який наводив лад в обліку його підрядника. Фінансист впорядковував дані за допомогою Finmap, і швидкість формування звітів вражала.

Я вирішив також спробувати Finmap. Система проста і все зрозуміло. А онлайн-зустріч зі службою підтримки дозволила налаштувати сервіс саме під мій бізнес-формат. - Андрій Антоненко, власник компанії LIBERT

Контроль експлуатації машин

У Finmap зручно відстежувати результати експлуатації машин, які Андрій завів як проєкти. Система показує, скільки витрачено на обслуговування кожного авто і скільки грошей було зароблено.

Можна аналізувати виручку за класами автомобілів та визначати найвигідніші або найменш рентабельні машини. В сервісі є можливість деталізувати дані також по типу послуг та навіть по окремих клієнтах.

Контроль дебіторської заборгованості

В бізнес-моделі LIBERT головним показником є не кількість коштів, які надійшли на рахунки від клієнта, а скільки саме послуг було надано. Зазвичай оплати здійснюються постфактум, в кінці місяця, а облік всіх послуг та супутніх витрат має бути в режимі онлайн.

Виставлені рахунки менеджер вносить в сервіс у вигляді Дебіторської заборгованості, вказуючи період коли було надано транспортні послуги та дату, коли очікується розрахунок по них.

Власнику залишається лише відкрити звіт Дебіторка у Finmap та перевірити:

- Хто вже вніс оплату.

- Хто протермінував оплату й потребує додаткових нагадувань.

- Які нові рахунки були виставлені.

Звіт Прибуток допомагає проаналізувати цю інформацію під іншим кутом. Адже навіть в першому графіку одразу видно суму та термін, за який не сплачено кошти.

Такий легкий та водночас детальний контроль Дебіторської заборгованості став можливим лише в Finmap, оскільки саморобні таблиці потребували постійного розширення, видозміни та звірки формул.

Як Finmap замінив додаткового операційного менеджера та економить власнику більше 8000 $ на рік

До впровадження сервісу, менеджер займався обліком витрат та вносив їх вручну в таблицю. При цьому водії, коли здійснювали витрати, відразу ж писали про це в робочий чат, який постійно наповнювався все новими і новими повідомленнями.

Втратити важливу інформацію в такому потоці було досить легко.

Процес комунікації щодо підзвітних коштів був довгим та заплутаним:

Такий процес проходив з кожним водієм, яких на той час було близько 20. Навантаженість зростала і власник вже розпочав пошуки додаткового операційного менеджера.

Як Finmap оптимізував процес роботи з підзвітними грошима

Для зручності роботи водіїв було додано як Користувачів системи. Для кожного з них було створено окремий підзвітний рахунок та надано доступ лише до нього. На цих рахунках відображаються кошти, які надаються водієві у розпорядження.

— Водії самостійно вносять витрати, прикріплюють чеки, вказують деталі та обирають проєкт.

— Водії самостійно додають готівкові операції на свої рахунки, при відповідному розрахункові клієнта.

Тепер власник у реальному часі бачить:

- скільки коштів витрачено;

- на які потреби пішли кошти;

- залишок на балансі водія;

- чи був розрахунок готівкою;

- чи не вийшли витрати за межі бюджету.

Тож, Андрій тепер може оперативно компенсувати водієві витрачені кошти, вирішити чи потрібні додаткові фінанси, та не витрачає час на уточнення з приводу оплати.

Таке нововведення зменшило навантаженість менеджера в рази й потреба в додатковому персоналі відпала.

А тепер трохи математики (станом на 20.09.2024):

- Як зазначає сайт Work.UA середня зарплата операційного менеджера в Україні становить 30 000 грн.

- Тож за рік Андрій мав виплатити 360 000 грн новому співробітнику, а це близько 8 780 $

- Річна підписка Finmap вартує 17 700 грн, що дорівнює 432$

Економія: 360 000 - 17 700 = 342 300 грн, що еквівалентно 8 348 $

За допомогою Finmap водії також отримали змогу контролювати баланс на рахунку в паливній компанії, що дозволило:

- Власнику — контролювати витрати палива кожного водія.

- Водіям — оперативно надавати інформацію про паливні ліміти.

- Менеджеру — управляти загальними та індивідуальними лімітами палива.

Нарешті з усією моєю командою будуються чесні та прозорі взаємовідносини, що є однією із запорук успіху для мене. Важливо, щоб всім всього вистачало, тоді і робота водіїв буде комфортною і рівень нашого сервісу лише зростатиме. - Андрій Антоненко, власник компанії LIBERT

Перспективи подальшої співпраці Finmap та LIBERT

Легке впровадження та використання, покриття більшості кейсів компанії та оптимізація бізнес-процесів стали для Андрія базисом для міцної та багаторічної співпраці з Finmap.

Я навіть не дізнавався чи є якісь схожі програми, чи конкуренти у Finmap. А навіщо, якщо ця система повністю мене задовольняє?Для нашого бізнесу було б добре мати можливість не тільки виставляти рахунки у Finmap, а й надавати акти виконаних робіт. Тож сподіваємось, що дочекаємось і таких нововведень. - Андрій Антоненко, власник компанії LIBERT

Зараз звіти, що автоматично формуються в сервісі, надають власнику вичерпну інформацію щодо стану його бізнесу. Нарешті облік став не тягарем, а зручним інструментом для стратегічного та тактичного розвитку компанії.

Запроваджуйте Finmap та дізнайтесь всі подробиці фінансового стану вашого бізнесу. Оптимізуйте, економте та зростайте разом з Finmap!

Як позбутись касових розривів раз і назавжди: 5 перевірених порад

Поради та стратегії для ефективного управління фінансами бізнесу.

Чи знайоме вам відчуття страху від того, що завтра настане день виплати зарплати, а на рахунку залишилося кількасот гривень? Чи охоплює вас паніка, коли важливі постачальники вимагають оплати, а у вас недостатньо коштів?

Кожен підприємець стикався з такими ситуаціями в ході своєї діяльності. Чому ж відбувається нестача коштів у важливі, а інколи вирішальні моменти, і як цьому зарадити?

Цей жахливий сценарій має назву касовий розрив — ситуація, коли грошей недостатньо для покриття поточних зобов'язань бізнесу.

Така проблема загрожує банкрутством та заборгованостями. Касові розриви можуть призвести до неприємних наслідків за межами компанії: зниження продажів, зашкодити репутації компанії, конфлікти з постачальниками, напруженість у колективі, кадрові зміни, штрафи від постачальників і банків, затримки у виробництві.

Ця стаття має на меті допомогти підприємцям назавжди позбутися касових розривів. Ми розглянемо 5 ключових порад, які допоможуть забезпечити фінансову стабільність вашого бізнесу, уникнути стресу, пов'язаного з нестачею коштів, та створити надійну основу для сталого розвитку.

Дотримуючись цих рекомендацій, ви зможете ефективно планувати грошові потоки, контролювати витрати, оптимізувати кредиторську заборгованість, створювати фінансові резерви та підвищувати доходи.

Працювати на випередження — найефективніший спосіб боротьби з касовими розривами.

З чого почати боротьбу з касовими розривами?

1. Плануйте грошові потоки

Важливість планування

Регулярне планування грошових потоків є критичним для передбачення можливих касових розривів і запобігання їм. Згідно з даними Minutes.co,

82% малих бізнесів зазнають невдач через проблеми з грошовими потоками.

Прогнозування

Робіть прогнози доходів та витрат на майбутні періоди. Це дозволяє краще розуміти, коли можуть виникнути касові розриви, і підготуватися до них заздалегідь. Згідно з дослідженням JP Morgan Chase,

Середній та малий бізнес має лише 27 днів грошових резервів.

2. Контролюйте витрати

Аналіз витрат

Регулярний аналіз витрат допомагає виявити області, де можна зекономити. Оцінюйте, чи можливо замінити дорогі постачання дешевшими аналогами без втрати якості. Наприклад, використання економніших матеріалів або оптимізація виробничих процесів може значно зменшити витрати.

Пріоритезація

Віддавайте пріоритет витратам, які безпосередньо впливають на ваші доходи. Наприклад, інвестування в сировину, дослідження та розробки, маркетинг, а також навчання персоналу може мати прямий вплив на збільшення продажів та покращення якості продукту. Зменшіть витрати на менш важливі аспекти бізнесу, такі як зайві адміністративні платежі.

Впровадження гнучких бюджетів

Згідно з даними Harvard Business Review,

Компанії, які впроваджують гнучкий підхід до бюджетування в умовах постійних змін в бізнесі, мають більшу ймовірність уникнути фінансових труднощів.

Використання технологій

Сучасні технології можуть допомогти відстежувати та оптимізувати витрати. Використовуйте програмне забезпечення для управління фінансами, яке дозволяє автоматизувати процеси та отримувати точні звіти про витрати. За даними McKinsey,

Впровадження цифрових рішень може скоротити витрати до 30%.

.avif)

3. Оптимізуйте кредиторську заборгованість

Умови оплати

Узгодьте триваліші терміни оплати з постачальниками, якщо це можливо. Такий підхід дозволяє отримати більше коштів на рахунках для покриття поточних витрат. Також варто регулярно переглядати умови співпраці з постачальниками і шукати вигідніші варіанти.

Автоматизація процесів

Використовуйте фінансове програмне забезпечення для автоматизації управління кредиторською заборгованістю. Це допоможе уникнути помилок і забезпечити своєчасні платежі.

Встановлення пріоритетів

Пріоритезуйте погашення боргів за важливістю для вашого бізнесу. Сплачуйте першочергово ті борги, які можуть спричинити найбільші проблеми у разі затримки платежів.

Відстеження заборгованості

Регулярно відстежуйте стан кредиторської заборгованості. Це допоможе уникнути несподіваних витрат і дозволить вам своєчасно реагувати на можливі проблеми. Розгляньте аналітичні інструменти для прогнозування майбутніх фінансових потреб та планування платежів.

Досвідчені підприємці використовують для цього платіжний календар. Він діє, як “вакцина від касових розривів”.

Що таке платіжний календар?

Платіжний календар — це інструмент для фінансового планування грошових рухів в бізнесі. Зазвичай він складається на місяць з розбивкою по тижнях або ж на більший тривалий період, який підходить саме вашому бізнесу.

У ньому зазначаються очікувані доходи та витрати на певний період часу, тим самим власник оцінює спроможність своєї компанії своєчасно виконати фінансові зобов’язання.

Платіжний календар можна вести в саморобних Excel таблицях, що доволі незручно і займає багато часу. Альтернативним варіантом є автоматизовані програми фінансового обліку.

Зручність полягає в тому, що всі наперед заплановані платежі автоматично підтягуються в календар, і є можливість одразу побачити майбутні касові розриви.

Немає потреби щомісяця вносити вручну всі залишки по рахункам, доходи та витрати. Завдяки інтеграції з банками всі дані підтягуються автоматично.

Робота з календарем Finmap відбувається всього в кілька кліків:

1. Внести в сервіс всі планові витрати: оренди, заробітна плата, податки тощо.

2. Внести заплановані надходження: оплати від клієнтів, погашення дебіторської заборгованості тощо.

Коротке відео допоможе розібратися з корисними функціями платіжного календаря.

Тепер в платіжному календарі ви чітко бачите, в який період часу у вас може виникнути касовий розрив і попередити його: перенести або скасувати оплати, домовитися з клієнтами заплатити раніше і т.д.

4. Використовуйте фінансові резерви

Створення резервів

Створіть резервний фонд для покриття несподіваних витрат. Це допоможе уникнути касових розривів у разі раптових фінансових труднощів. Фінансові експерти рекомендують мати резерви, достатні для покриття витрат протягом трьох-шести місяців.

Інвестиції

Розгляньте можливість інвестування частини прибутку в ліквідні активи, які можна швидко перевести у готівку у разі потреби.

Диверсифікація резервів

Розподіліть резервні кошти між різними рахунками та активами, щоб знизити ризики. Наприклад, тримайте частину коштів на ощадних рахунках, частину — в облігаціях, а частину — в інших ліквідних інвестиціях.

Регулярний перегляд резервів

Регулярно переглядайте та оновлюйте свої фінансові резерви, щоб вони відповідали поточним потребам бізнесу. Це допоможе бути готовими до будь-яких фінансових викликів і уникнути касових розривів.

5. Підвищуйте доходи

Маркетингові стратегії

Впроваджуйте ефективні маркетингові стратегії для залучення нових клієнтів та збільшення продажів. Використовуйте SEO, соціальні мережі та інші канали для підвищення впізнаваності бренду.

Інвестиції в якісний контент-маркетинг можуть значно збільшити трафік на сайт. Крім того, ретаргетингова реклама може повернути до 26% відвідувачів, які вже відвідували ваш сайт, підвищуючи шанси на конверсію.

Диверсифікація

Розгляньте можливість розширення асортименту товарів або послуг. Це допоможе зменшити ризики, пов'язані із залежністю від одного джерела доходу.

Партнерські програми

Впроваджуйте партнерські програми для залучення нових клієнтів через існуючих партнерів. Це може значно розширити ваш ринок без значних витрат на маркетинг. За даними Forrester,

Компанії, що використовують партнерські програми, можуть отримувати до 15% свого загального доходу саме від цих каналів.

Лояльність клієнтів

Інвестуйте у програми лояльності для збереження існуючих клієнтів. За даними Bain & Company,

Збільшення утримання клієнтів на 5% може призвести до зростання прибутків на 25-95%.

Розгляньте впровадження знижок, бонусів та спеціальних пропозицій для постійних клієнтів, щоб стимулювати повторні покупки.

Уникнення касових розривів — ключовий аспект для стабільного розвитку бізнесу.

Впровадження п'яти наведених порад допоможе забезпечити фінансову стабільність та уникнути стресу, пов'язаного з нестачею коштів.

Плануйте грошові потоки, контролюйте витрати, оптимізуйте кредиторську заборгованість, створюйте фінансові резерви та підвищуйте доходи.

Використовуючи ці стратегії, ви зможете мінімізувати фінансові ризики та забезпечити процвітання вашого бізнесу, а програма Finmap зробить процес простим за зрозумілим.

Окрім платіжного календаря в програмі Finmap ви можете:

- Контролювати надходження та витрати завдяки інтеграції з банками.

- Збирати дані та операції щодо різних проєктів, категорій, підрядників та контрагентів.

- Легко аналізувати гроші та прибуток не в складних звітах, а у наочних графіках.

Забудьте про нервове напруження, що спричиняє управлінський облік. Дізнайтеся, що таке упорядкованість та прозорість у фінансах бізнесу!

Звіт про прибутки та збитки: як він допомагає уникнути фінансових втрат бізнесу

Освіжіть свої знання щодо складання звіту про прибутки та збитки для вашого бізнесу. Дізнайтеся, як правильно аналізувати фінансові показники, щоб приймати обґрунтовані рішення.

Чи не задавалися ви питанням, куди зникають гроші, коли здається, що бізнес процвітає? Чи буває так, що ви губитесь в цифрах і не можете зрозуміти де ж прибуток?

Відсутність чіткого фінансового контролю може призвести до втрати коштів та можливостей для зростання. Ось чому звіт про прибутки та збитки (P&L) є незамінним інструментом для кожного підприємця. Він допомагає побачити приховані проблеми та знайти шляхи для їх вирішення, забезпечуючи стабільний розвиток вашого бізнесу.

Чому звіт про прибутки та збитки необхідний для бізнесу?

Оцінка фінансової продуктивності

Звіт про прибутки та збитки дозволяє детально оцінити фінансову ефективність компанії. Ви зможете побачити, чи вдалося досягти поставлених фінансових цілей, порівнюючи доходи та витрати.

Наприклад, власник ресторану може використовувати цей звіт, щоб визначити, які страви приносять найбільший прибуток, а які варто виключити з меню.

За даними дослідження U.S. Bureau of Labor Statistics,

Близько 20% малих підприємств закриваються протягом першого року, 30% - протягом двох років, і 50% - протягом п'яти років, значною мірою через брак контролю над фінансами.

Планування бюджету та стратегічне планування

Завдяки регулярному складанню звіту про прибутки та збитки, ви можете ефективніше планувати бюджет і розробляти стратегії розвитку.

Наприклад, компанія може виявити, що витрачає занадто багато на маркетинг, і перенаправити ці кошти на інновації або навчання персоналу.

Згідно з дослідженням CB Insights,

Однією з головних причин невдач стартапів є відсутність належного фінансового планування та управління, що складає до 39% всіх невдач .

Моніторинг витрат та контроль над ними

Звіт про прибутки та збитки допомагає ідентифікувати надмірні витрати і знаходити способи їх оптимізації. Він надає можливість вчасно реагувати на зростання витрат та приймати заходи для їх зниження, що дозволяє зберігати фінансову стабільність компанії.

Завдяки аналізу витрат, Дмитро Шеремета, власник клінінгової компанії “Чистота”, зекономив 500 000 грн за рік.

.png)

Компанія Дмитра завжди прагнула надавати якісні послуги з прибирання, використовуючи для цього необхідне обладнання, як-от порохотяги та драбинки, які необхідно було доставляти до місця послуги. Вартість цієї доставки зазвичай включалася у загальну ціну послуги. Для перевезення обладнання компанія часто користувалася послугами таксі, що призводило до непередбачуваних витрат на логістику, залежних від погодних умов, днів тижня та поточного попиту на таксі.

Проаналізувавши витрати за допомогою звіту про прибутки і збитки в Finmap, Дмитро виявив, що логістичні витрати компанії перевищують очікуваний рівень. Разом із командою він розпочав пошук способів зменшити ці витрати. Після ретельного аналізу було прийнято рішення змінити тип доставки та знайти партнера, який здійснює перевезення за допомогою електроскутерів. Цей підхід не лише скоротив час доставки, але й усунув залежність від цін на пальне, зробивши вартість транспортування сталою.

До оптимізації витрат одна доставка у дві сторони коштувала компанії 350 грн, тоді як після впровадження нової логістичної стратегії витрати знизилися до 100 грн. Це дозволило значно зменшити логістичні витрати та підвищити ефективність роботи компанії.

Звітність перед зацікавленими сторонами

Інвестори і кредитори звертають увагу на звіт про прибутки та збитки при оцінці фінансового стану компанії. Це особливо важливо, якщо ви плануєте залучати інвестиції для масштабування бізнесу. Надійна фінансова звітність підвищує вашу привабливість для інвесторів.

Звіт про прибутки та збитки є незамінним інструментом для кожного підприємця. Він надає чітке уявлення про фінансовий стан компанії, допомагає виявляти приховані витрати та оптимізувати ресурси. Використання цього звіту дозволяє власникам бізнесу планувати ефективні стратегії, приймати обґрунтовані рішення на основі реальних даних і забезпечувати стабільність та зростання бізнесу в довгостроковій перспективі.

Як створити якісний звіт про прибутки та збитки?

Якісно складений звіт про прибутки та збитки - це основа фінансового здоров'я вашого бізнесу. Він не лише допомагає зрозуміти поточний стан справ, але й відкриває нові можливості для зростання. Щоб ваш звіт був максимально корисним, дотримуйтесь таких ключових кроків:

1. Вибір періоду звітності. Визначте, за який період складатиметься звіт. Це може бути місяць, квартал або рік, залежно від особливостей вашого бізнесу та галузевих стандартів.

2. Збір фінансової інформації. Зберіть усі необхідні фінансові дані: доходи, витрати, операційний прибуток (або збиток), проценти, податки та інші фінансові показники. Збір потрібно проводити, не лише руху коштів по офіційних рахунках, а й по готівкових касах, картках, гаманцях і т.д

3. Класифікація доходів та витрат. Ретельно класифікуйте всі доходи та витрати за їхнім призначенням та характером. Основні доходи (від продажу товарів або послуг) і додаткові доходи (від інвестицій, ліцензій тощо) мають бути виділені окремо. Витрати слід поділити на категорії, такі як заробітна плата, матеріали, маркетинг, адміністративні витрати тощо.

4. Розрахунок чистого прибутку (або збитку). Відніміть загальну суму витрат від всієї суми доходів для розрахунку чистого прибутку або збитку. Цей показник є критично важливим для оцінки фінансового стану компанії.

5. Порівняння з попередніми періодами. Порівняйте результати звітного періоду з попередніми періодами для виявлення тенденцій та аналізу динаміки фінансових показників.

6. Підготовка аналітичного звіту. Після складання основного звіту про прибутки та збитки підготуйте додатковий аналітичний звіт, який містить детальну інформацію про окремі складові доходів та витрат, а також пояснення причин змін у фінансових показниках.

7. Візуалізація результатів. Використовуйте інструменти візуалізації для покращення розуміння та зручності сприйняття фінансової інформації. Графіки та дашборди допомагають швидко оцінити фінансовий стан компанії.

Додаткові поради:

- Ретроспективний аналіз. Порівнюйте результати з минулими періодами, щоб виявляти тренди та передбачати майбутні витрати і доходи.

- Аналіз ринку. Враховуйте зміни в економічному середовищі та ринкові тренди, що можуть впливати на фінансові показники вашого бізнесу.

- Розподіл грошей. Відокремлюйте власні кошти від коштів бізнесу. Це дозволить уникнути дуже розповсюдженої помилки змішування фінансів.

- Професійний підхід. Візьміть консультацію професійного фінансиста для кваліфікованого швидкого консультування щодо налагодження обліку. Якщо немає коштів на постійний супровід, то перша консультація направить власника на шлях істинний.

- Технологічні рішення. Використовуйте сучасні інструменти для автоматизації фінансового обліку. Наприклад, Finmap інтегрується з банками та платіжними системами, спрощуючи процес збору і аналізу даних.

Дотримуючись цих кроків та стандартів складання звіту про прибутки та збитки, ви отримаєте чітке та об'єктивне уявлення про фінансовий стан вашої компанії. Це дозволить вам ефективніше керувати бізнесом і приймати стратегічні рішення, що сприятимуть його зростанню та стабільності.

Для максимальної зручності та ефективності автоматизуйте облік за допомогою Finmap і забудьте про складні саморобні таблиці. Finmap інтегрується з банками та платіжними системами, надаючи вам зручні графіки та дашборди, що значно спрощують аналіз та прийняття обґрунтованих бізнес-рішень.