Publicações do autor

.webp)

Como a Finmap ajuda empresas de manufatura a colocar as finanças em ordem

Como as empresas de produção podem organizar suas finanças, evitar déficits de caixa e tomar decisões fundamentadas — com base em casos reais e soluções.

No que você se baseia quando precisa tomar uma decisão financeira?

A contadora usa regulamentos fiscais. O chefe de produção — fichas técnicas, cronograma do setor, plano de produção. E você, como proprietário? Um arquivo do Excel sem data de atualização? Uma mensagem do fornecedor no mensageiro? Um saldo negativo na conta bancária?

No setor de manufatura, o dinheiro gira todos os dias: adiantamentos para fornecedores, antecipações salariais para funcionários, uma porção de pequenas despesas, pagamentos para contratados, compras de matéria-prima, aluguel, empréstimos… E sem um sistema — tudo isso vira uma bagunça financeira.

Vamos analisar os principais problemas financeiros das empresas de manufatura — e mostrar como a Finmap ajuda a colocar ordem nos números, reduzir o caos e tomar decisões com confiança.

.webp)

Como reunir as finanças da produção em um único sistema

Na manufatura, os dados financeiros se acumulam em dezenas de pontos: contas bancárias, CRM com pedidos, planilhas do Excel com os planos das linhas de produção, controle de estoque, contabilidade. Frequentemente, ainda se somam os cartões pessoais de proprietários ou gerentes.

O resultado é um cenário fragmentado: para entender a real situação, é preciso conferir manualmente os saldos de estoque, pedidos a fornecedores, recebimentos de clientes e o custo de produção.

Por que isso é perigoso para o negócio:

- Perda de controle sobre o capital de giro — a qualquer momento pode-se descobrir que há menos dinheiro na conta do que o esperado.

- Risco de gaps de caixa — as compras de matéria-prima e os custos fixos são pagos antes dos recebimentos dos clientes.

- Erros no cálculo do custo — com dados incompletos, é difícil avaliar a real rentabilidade dos pedidos ou das linhas de produção.

- Caos financeiro entre os departamentos — compras, vendas e produção mantêm registros separados, então o gestor não enxerga uma verdade única nos números.

- Tempo do proprietário desperdiçado — em vez de desenvolver o negócio, precisa juntar tabelas manualmente e verificar saldos.

Todas as contas sob controle — do banco ao estoque

O primeiro passo para a transparência financeira é reunir todas as contas da empresa em um único sistema.

Na Finmap, você pode adicionar:

- Contas bancárias, MEIs, caixas, cartões — e visualizar seus saldos em tempo real. Use integrações com bancos e sistemas de pagamento para automatizar a coleta de informações, além da importação de extratos para otimizar o trabalho com bancos não integrados.

- Fundos sob responsabilidade — para contabilizar o dinheiro que está temporariamente com os funcionários. Conecte subordinados ao sistema e configure permissões de acesso flexíveis para entender como cada departamento ou setor está gerenciando os recursos.

- Conta virtual de estoque — que reflete, em valor monetário, o custo dos produtos ou matérias-primas disponíveis. Acompanhe o movimento dos itens em valores financeiros e deduza o custo apenas dos materiais realmente utilizados.

Com isso, você vê imediatamente quanto dinheiro está disponível agora, onde ele está armazenado e qual parte está “congelada” em estoques. Os saldos são atualizados automaticamente e com frequência, e você pode verificar todos os números em segundos, de qualquer dispositivo e lugar do mundo.

Conecte os programas que impactam o dinheiro — e ganhe transparência

Para ter uma visão financeira completa, é importante não apenas ver os saldos das contas, mas também entender todos os processos financeiros em andamento. Na Finmap, isso é possível graças à API aberta.

Você pode conectar à Finmap:

- O sistema de CRM — para que os negócios entrem automaticamente no controle financeiro;

- O controle de estoque — para registrar compras, baixas de matéria-prima e visualizar seu impacto no fluxo de caixa;

- Contabilidade, gestão de documentos ou outros serviços — caso precise acompanhar também outros processos do negócio.

A integração pode ser configurada por conta própria ou com o apoio de uma integradora oficial da Finmap, que adapta o sistema à estrutura do seu negócio.

O resultado é um sistema único que reúne tudo o que impacta as finanças: vendas, despesas, estoques, contas a pagar e receber. No centro — a Finmap, como a principal fonte da verdade sobre o dinheiro.

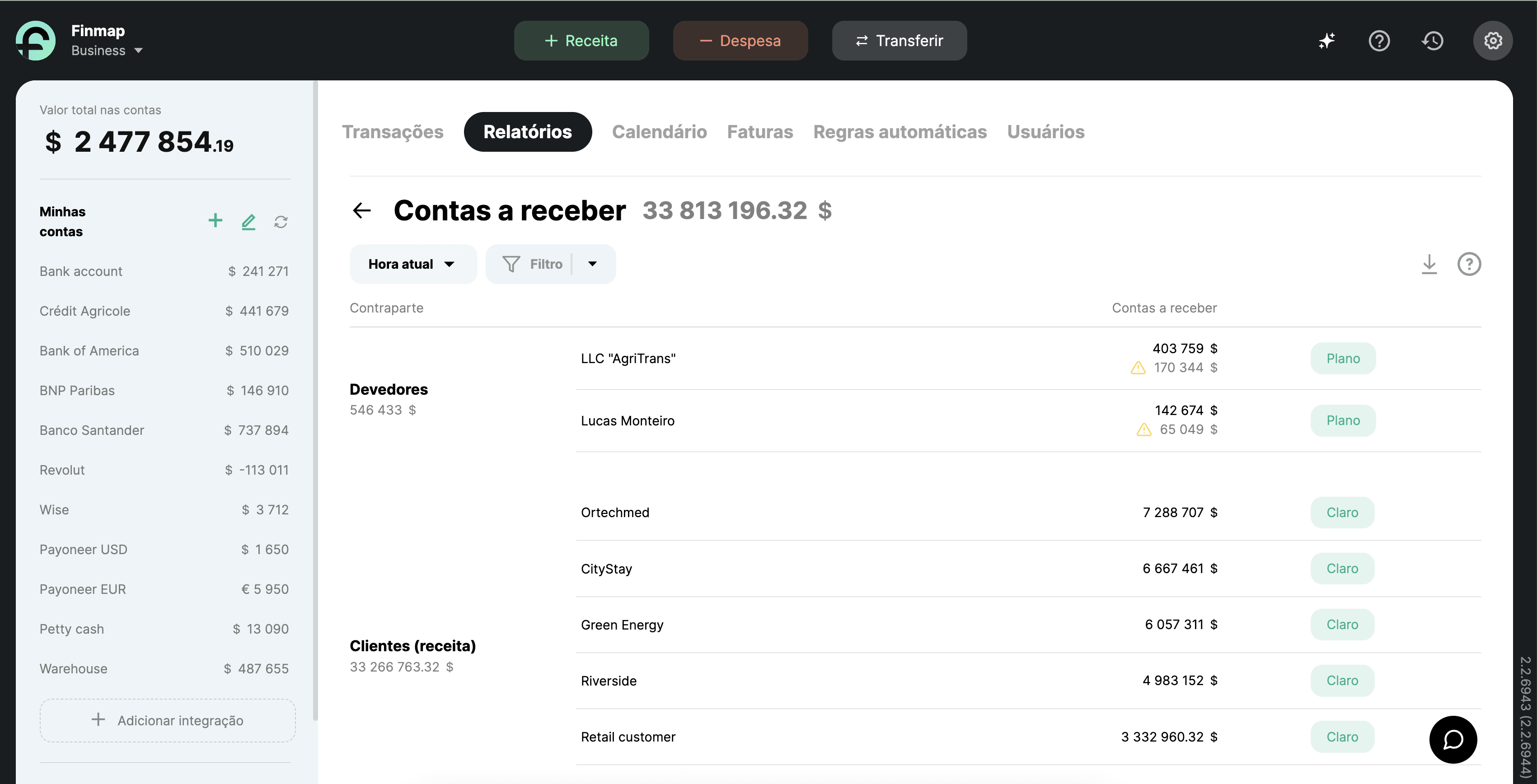

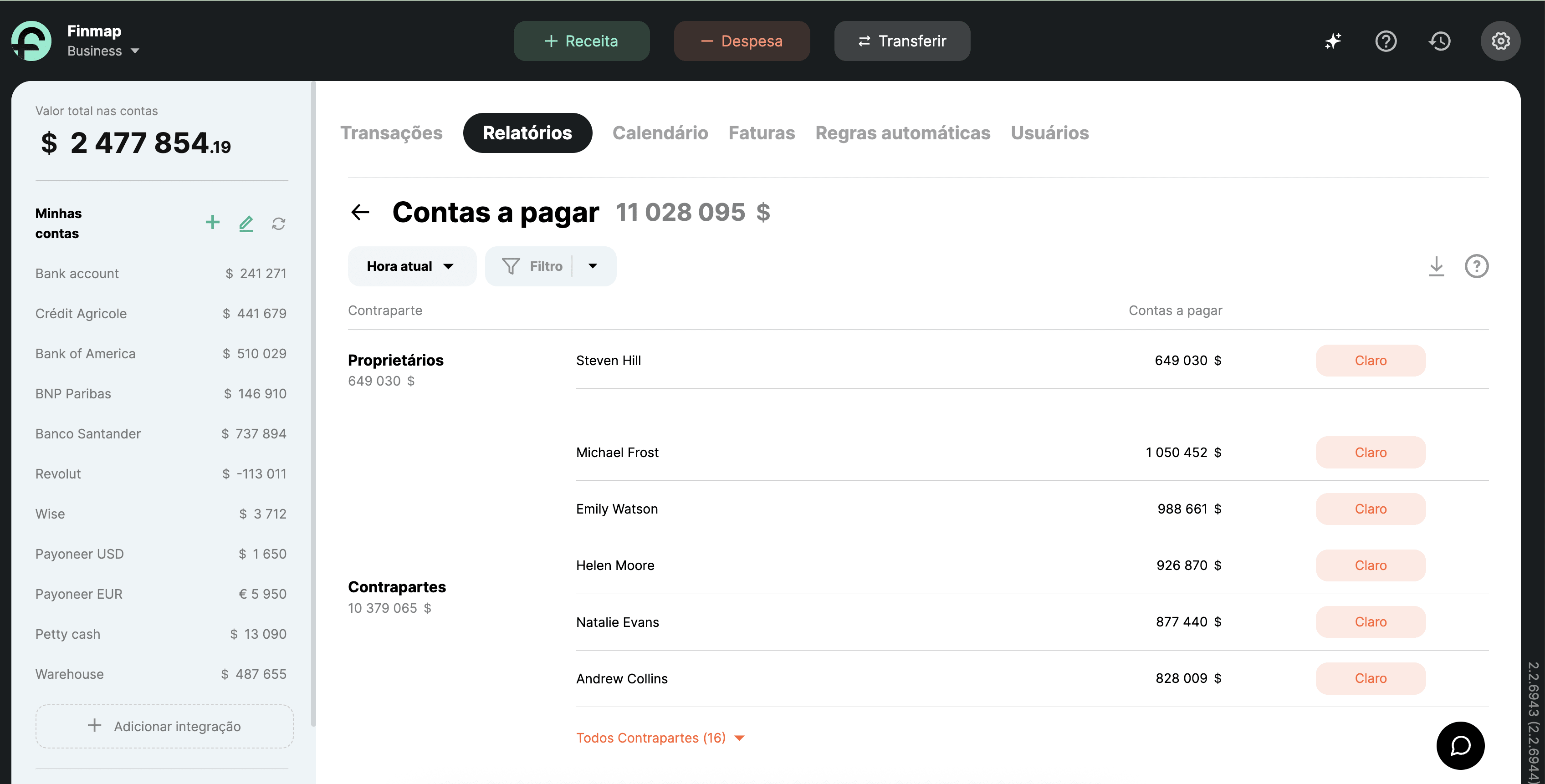

Controle sobre os pagamentos de clientes e fornecedores

Na manufatura, o dinheiro raramente se move em paralelo: você já pagou pela matéria-prima, logística, salários — e o cliente só vai transferir o valor em 15–30 dias, ou ainda mais tarde.

Tudo isso gera gaps de caixa: o dinheiro até circula no negócio, mas não está disponível na conta.

Paralelamente, é difícil controlar os acertos de contas. Alguns clientes atrasam os pagamentos, outros pedem prazos. Já os fornecedores exigem adiantamentos e têm prazos rigorosos.

Sem uma gestão sistemática, é fácil deixar passar uma dívida, confundir datas de pagamento ou até perder a confiança do parceiro.

Isso leva a:

- Você não sabe quem te deve e quanto — em vez de uma lista clara de devedores, precisa buscar os valores em conversas ou planilhas.

- Pode não pagar algo a tempo e perder um fornecedor — porque as obrigações passam despercebidas quando não há um calendário único de pagamentos.

- Os prestadores ligam antes mesmo de você lembrar da fatura — isso compromete a reputação e dificulta futuras parcerias.

- Você não enxerga quando esperar os recebimentos nem como planejar os pagamentos — tudo é feito com base na intuição, não nos números.

Para não cair na armadilha dos gaps de caixa e da perda de controle sobre os acertos de contas, é importante focar em três etapas obrigatórias.

Veja o que exatamente deve ser implementado — e como isso é feito na Finmap:

Por que vale a pena calcular o DSO?

O DSO responde a uma pergunta simples, mas crítica: quantos dias após a venda o dinheiro realmente entra na sua conta?

Quanto maior o DSO — maior a pressão sobre a liquidez e o capital de giro.

Pesquisas da Kaplan Group mostram:

42 % das empresas têm um DSO superior a 46 dias, e entre grandes indústrias — chega a 70 %.

Quando esse indicador se prolonga, não se trata apenas de “dívidas no papel” — é dinheiro real que você não pode usar para comprar matéria-prima, pagar salários ou investir no crescimento.

Referências de DSO para diferentes tipos de produção:

Se você controla o DSO — controla a liquidez. Se não — trabalha no vermelho, mesmo tendo lucro no papel.

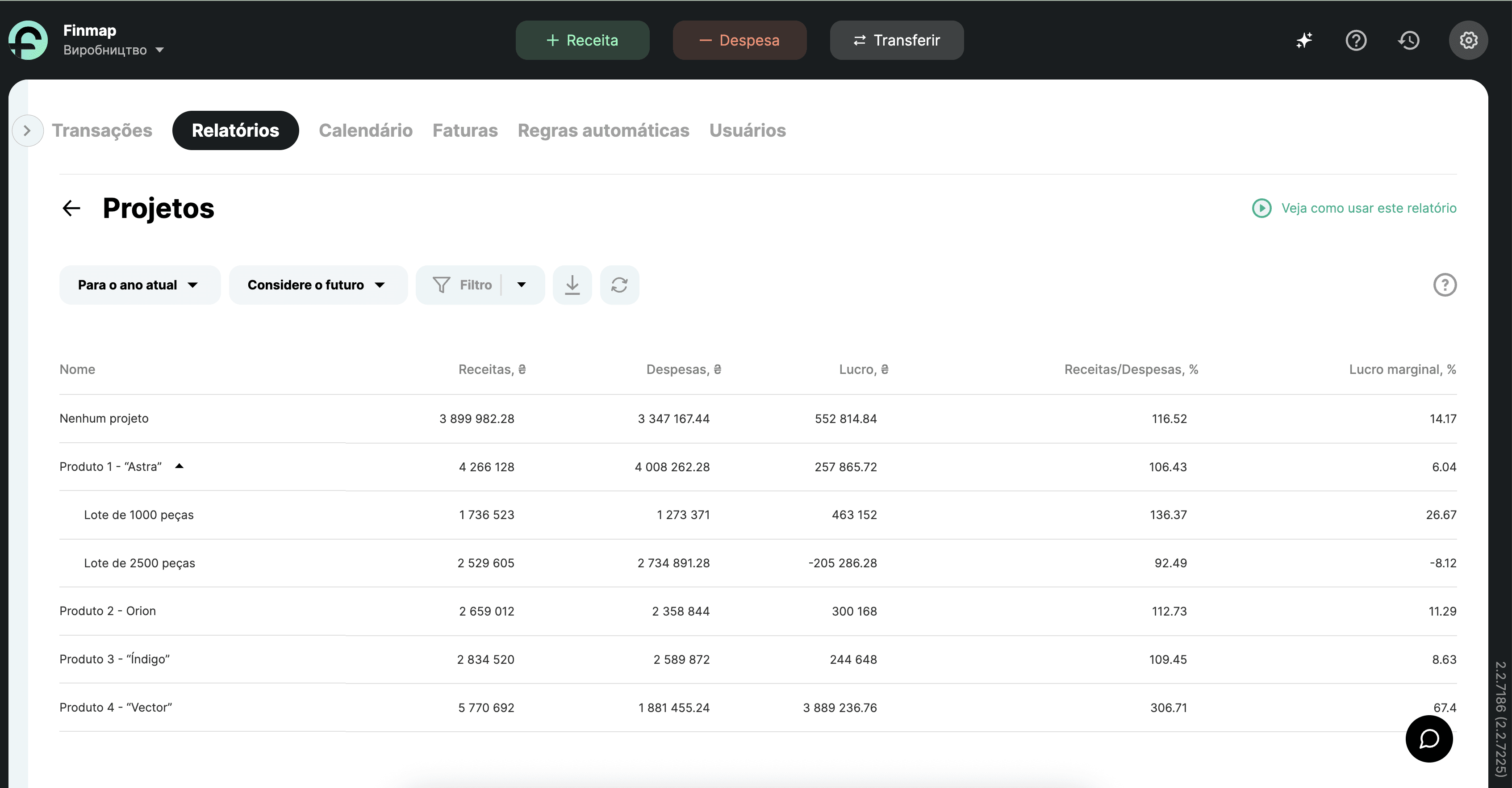

O que realmente gera lucro na produção

Nas empresas de manufatura, muitas vezes é difícil identificar quais produtos, pedidos ou linhas de negócio realmente geram lucro.

A razão disso é a ausência de controle detalhado por centros de responsabilidade financeira ou por projetos. Com frequência, os custos diretos e indiretos (compras, salários, logística, aluguel) se acumulam em uma conta geral da produção, sem separação por tipo de produto ou pedido do cliente.

Como resultado:

- Produtos deficitários se “camuflam” entre os lucrativos, distorcendo o panorama financeiro.

- O orçamento é gasto em linhas não rentáveis que não geram margem.

- As decisões de gestão são tomadas por intuição, sem base analítica.

Esse é um problema sistêmico que consome a lucratividade, mesmo quando a empresa mostra crescimento no volume de produção ou vendas.

Segundo dados da McKinsey:

Cerca de 40 % dos executivos reduzem seus portfólios de produtos para diminuir a complexidade e aumentar a rentabilidade geral.

Essas decisões não podem ser tomadas com base na intuição ou no “feeling” — elas exigem dados concretos.

Como a Finmap ajuda a organizar um controle de projetos eficiente

É exatamente isso que o relatório Projetos na Finmap oferece. Você vê cada linha de negócio com seus componentes (subprojetos) como uma unidade financeira separada: receitas, despesas, custo, lucro operacional, rentabilidade.

Projeto não é apenas uma linha de atividade — na sua empresa, ele pode ser:

- Um tipo específico de produto — por exemplo, fabricação de móveis de cozinha, camas infantis ou estruturas metálicas.

- Um lote para um cliente específico — um pedido individual com seu próprio orçamento, prazos e despesas.

- Produção teste de um novo produto — para avaliar a viabilidade econômica de lançá-lo em escala.

- Contrato ou licitação — como fornecimento de produtos para um cliente público.

- Produção terceirizada — quando a empresa executa pedidos para outros fabricantes sob a marca deles.

- Um setor ou linha de produção separados — para avaliar a eficiência de diferentes departamentos.

A importância do controle por projeto não é apenas uma hipótese. Pesquisas da ScienceDirect confirmam o quanto os produtos impactam de forma desigual a lucratividade da empresa:

Geralmente, apenas cerca de 20 % dos produtos de uma empresa de manufatura geram mais de 150 % do seu lucro. Isso significa que os outros 80 % ou geram pouco lucro — ou até prejuízo.

Você consegue responder com clareza quais produtos da sua produção geram mais dinheiro?

Uma manufatura financeiramente forte não se define pela receita total, mas sim pela análise que mostra o que vale a pena escalar — e o que precisa ser cortado.

Do caos no Excel ao controle sistemático: o caso da empresa Practik

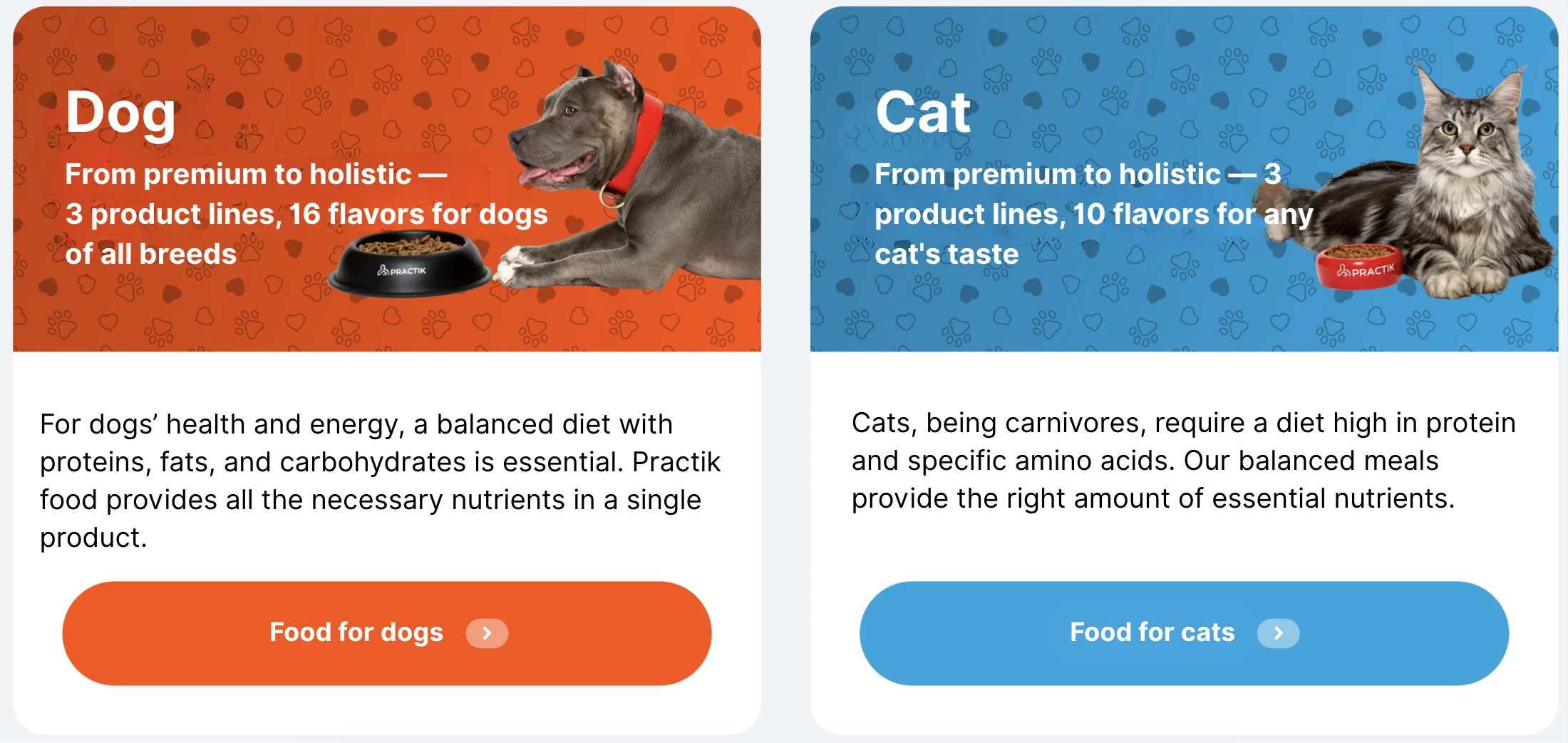

A PRACTIK é uma fabricante ucraniana de alimentação inovadora para cães e gatos, que posiciona seu produto como uma refeição completa — e não apenas ração. Para garantir um alto padrão de qualidade, a empresa construiu do zero duas fábricas na Ucrânia — o que permitiu controlar internamente cada etapa da produção.

A empresa atua em duas frentes — alimentos para gatos e alimentos para cães. Cada uma possui linhas próprias que são constantemente atualizadas e aprimoradas.

Antes de implementar a Finmap, a empresa tentava controlar as finanças no Excel. Mas com o crescimento do negócio e o aumento das fontes de receita, as planilhas não davam mais conta — automatizar o processo e enxergar o panorama completo se tornou impossível.

No entanto, a questão não era apenas de automação. A empresa tinha razões mais profundas para adotar uma gestão financeira sistemática:

- Impossibilidade de rastrear os fluxos de caixa manualmente — as entradas de diferentes frentes se misturavam em um fluxo único, sem detalhamento.

- Falta de uma análise centralizada para tomada de decisões — as despesas não eram registradas em um sistema unificado.

- Incerteza quanto aos saldos e fundos disponíveis para investimento — era difícil prever os recursos acessíveis.

- Diferentes frentes de negócio — um único sistema: aluguel de imóveis, investimentos e vendas B2C exigiam uma interface financeira unificada.

- Necessidade de delegação — as finanças estavam sob responsabilidade de um dos sócios, o que limitava o crescimento.

Depois que a empresa decidiu adotar um controle financeiro sistemático, recorreu ao gerente financeiro da própria equipe da Finmap. Ele ajudou a construir a estrutura correta de gestão e configurar os processos-chave, levando em conta as particularidades do negócio.

Em seguida, o controle e a gestão financeira foram delegados à especialista interna da empresa, Nataliia. Hoje, ela é responsável pelas finanças e compartilha sua experiência com a Finmap:

Quando passamos a ver todas as entradas e saídas em um só lugar — ficou muito mais fácil tomar decisões. Agora entendemos quanto dinheiro está disponível, onde ocorrem excessos de gastos e como os preços mudam a cada mês.

O que mudou após a migração para a Finmap

Depois da adoção da Finmap, a empresa passou a contar não apenas com uma ferramenta prática, mas com um sistema completo de gestão financeira. Veja o que mudou na prática:

- Após a implementação da Finmap, a empresa Practik obteve controle total sobre suas finanças. Agora, todas as entradas e saídas estão em um único sistema, com análises claras e saldos transparentes.

- A liderança vê quanto dinheiro está disponível para investimentos, onde estão os excessos de gastos, como os preços de compra variam — e pode tomar decisões com base nos números, não no achismo.

- Os processos financeiros tornaram-se sistemáticos: mensalmente, a equipe revisa relatórios, analisa despesas e planeja o orçamento com base na dinâmica observada.

- Os gaps de caixa deixaram de ser uma surpresa — agora são apenas planejados, e sempre há preparo para enfrentá-los. E o fato de delegar o controle financeiro permitiu que os proprietários focassem na expansão do negócio.

Com a Finmap, colocamos ordem nos números — e, ao mesmo tempo, em todo o negócio. Isso traz confiança, estabilidade e a possibilidade de seguir em frente. — Resumem na Practik

Finmap — como instrumento de controle, confiança e crescimento

A gestão financeira é a resposta para perguntas do dia a dia:

- Dá para fazer uma compra hoje?

- Vai ter dinheiro suficiente para pagar os salários?

- Qual produto vale a pena ampliar na produção — e qual deve ser descontinuado?

No setor de manufatura, essas decisões custam caro. E os erros não surgem por falta de experiência — mas por falta de dados.

A Finmap ajuda a reunir todas as informações financeiras em um único sistema, enxergar o cenário em tempo real, construir previsões e evitar erros críticos. É por isso que ela é escolhida por empresas que querem crescer de forma estruturada — e não no escuro.

Agende uma consultoria gratuita com uma especialista da Finmap — e veja como isso pode funcionar no seu negócio.

Perguntas frequentes

1. Por que migrar do Excel se ele funciona?

O Excel não oferece uma visão atualizada — os dados se tornam obsoletos rapidamente, é difícil consolidar informações de várias fontes e não há automação. Ele funciona até certo ponto, mas depois começa a travar o crescimento.

2. Como saber quanto dinheiro posso investir e quanto preciso reservar para despesas operacionais?

É necessário um sistema que mostre os saldos disponíveis e as obrigações futuras. Isso permite tomar decisões de investimento bem fundamentadas, sem risco de comprometer os pagamentos.

3. Nossos preços de matéria-prima mudam o tempo todo. Como acompanhar quando e por que os custos aumentam?

O registro regular dos custos de forma estruturada permite acompanhar a dinâmica das compras e reagir a tempo às mudanças.

4. Como descobrir onde o dinheiro está se perdendo, se as vendas são estáveis, mas o lucro não cresce?

É preciso um controle que mostre os gastos por categoria e por linha de negócio. Isso ajuda a identificar excessos, custos ocultos ou processos ineficientes.

5. É possível delegar a gestão financeira se a empresa não tem um diretor financeiro?

Sim, o principal é configurar bem a estrutura de controle. Depois disso, a gestão pode ser feita por uma pessoa responsável — contadora, assistente administrativa ou gerente de escritório. E a liderança recebe os relatórios em um formato prático.

.webp)

Zero na conta e US$ 175.000 no negativo: 7 insights para evitar a falência

A história real de um empresário que perdeu US$ 175.000 devido a lacunas no fluxo de caixa e parcerias fracassadas. Sete insights sobre gestão financeira, controle de dinheiro e estratégia para ajudá-lo a evitar a falência.

Quando o seu negócio opera em três países, você fecha 1.500 transportes por mês, tem uma equipe de 70 pessoas e, ao mesmo tempo, lança um produto EdTech baseado em inteligência artificial — parece que isso é sucesso e que tudo está sob controle. Até que a conta fica zerada, a empresa entra em um gap de caixa e você não entende para onde o dinheiro desapareceu.

Nosso faturamento era bom, tínhamos vendas ativas, novos contratos. Mas um dia abri a conta e vi: não havia dinheiro. E isso apesar de o negócio estar funcionando a todo vapor. — Oleksandr Stupakivskyi, empreendedor, convidado do podcast «Queria ter sabido antes»

Oleksandr é cofundador de uma empresa de logística que atua nos mercados da Ucrânia, EUA e Europa. O negócio dele crescia de forma dinâmica: milhares de transportes por mês, expansão da equipe, entrada em novos mercados.

Mas, paralelamente ao crescimento, veio o gap de caixa, a perda de US$ 175.000 devido a uma parceria malsucedida e o estresse constante por não compreender as finanças da empresa.

Neste artigo, Oleksandr compartilha os insights e lições que viveu em sua própria experiência:

- como um único gap de caixa pode colocar em pausa um negócio em grande escala,

- por que a sensação de “está tudo bem” não funciona sem números,

- como a gestão financeira com a Finmap ajudou a sistematizar a administração e ver o estado real das coisas,

- e por que as parcerias são uma zona de turbulência financeira elevada.

Isto não é um manual de finanças. É uma história honesta com erros, fracassos e ferramentas reais que ajudam a não perder o controle do negócio quando parece que tudo está bem.

Leia adiante se você também estiver pronto para olhar para o seu negócio sem ilusões.

Insight 1. Mesmo um negócio em grande escala pode operar no vermelho

Aumento de faturamento ≠ mais lucro. Essa consciência chega com dor. Foi exatamente por isso que Oleksandr enfrentou um gap de caixa durante um período de crescimento acelerado.

Crescemos muito rápido. Mas por isso mesmo começamos a afundar. Simplesmente não conseguíamos entender o que realmente estava acontecendo com o dinheiro. — Oleksandr Stupakivskyi, empreendedor

O que aconteceu:

Mais transportes significam mais gastos com adiantamentos, combustível, salários, despesas administrativas. E o pagamento dos clientes muitas vezes chega com atraso. Isso causou um abismo financeiro.

O gap de caixa é a armadilha financeira mais perigosa para pequenos e médios negócios. Ele significa que seus gastos com as necessidades atuais não estão sendo cobertos pelas entradas. E se esse processo não for controlado, você corre o risco de se endividar, perder parceiros e até fechar o negócio.

Por que é importante acompanhar a possibilidade de gap de caixa todos os dias?

Muitos empreendedores fazem a gestão “pelo retrovisor” — olham relatórios, balanços e lucros no final do mês ou do trimestre. Mas o controle financeiro precisa ser preventivo, não reativo.

- A gestão financeira em tempo real ajuda a prever quando o dinheiro vai faltar e tomar decisões urgentes.

- O planejamento do fluxo de caixa permite se preparar para variações sazonais ou atrasos nos pagamentos.

- As reservas financeiras são o seu seguro contra gaps de caixa e despesas imprevistas.

Quando enfrentamos nosso primeiro gap de caixa, foi um choque. Não entendíamos como, com aquele volume de vendas, podíamos não ter dinheiro. Agora sabemos — sem uma gestão financeira sistemática, o negócio está condenado ao caos.

— Oleksandr Stupakivskyi, empreendedor

Como evitar o gap de caixa — ações-chave

Leia mais detalhadamente como evitar gaps de caixa e não ir à falência.

Antes da Finmap, a empresa de Oleksandr:

- não tinha uma compreensão clara do equilíbrio entre receitas e despesas,

- não acompanhava os recebíveis,

- não fazia previsão do fluxo de dinheiro.

Após o início da gestão financeira:

- surgiu uma visão clara dos custos e lucros em cada área,

- ficou evidente quais projetos drenavam dinheiro e quais geravam lucro,

- o planejamento financeiro permitiu prever o gap de caixa e preparar uma reserva.

Lembre-se: o gap de caixa não é apenas um problema temporário, mas um sinal de que a estratégia financeira do seu negócio precisa mudar. Se for ignorado, você pode perder tudo o que construiu.

Insight 2. Parceria sem contrato — um erro caro

Um negócio bem-sucedido em um país muitas vezes cria a ilusão de que tudo seguirá o mesmo caminho em outro. Mas quando se trata de parceria, a intuição é uma péssima conselheira se não for respaldada por acordos concretos no papel.

Eu tive uma experiência positiva com um parceiro na Ucrânia e pensei que nos EUA seria igual. Mas isso me custou US$ 175.000 e um ano perdido. — Oleksandr Stupakivskyi, empreendedor

Ao lançar o negócio nos EUA, Oleksandr optou por um modelo de parceria sem contrato claro, sem papéis definidos e sem garantias financeiras. O resultado: expectativas diferentes, relação desgastada, tempo perdido, riscos de reputação e grandes perdas financeiras.

Por que uma parceria sem contrato é um risco?

Muitos empreendedores negligenciam a formalização jurídica no início: dizem que “é na amizade”, “a gente resolve no caminho”, “não queremos complicação com advogados”. Mas um negócio sem contrato claro:

- Não define quem é responsável pelas áreas-chave (finanças, equipe, marketing).

- Não possui mecanismo de resolução de conflitos.

- Não registra os aportes ou participações.

- Não deixa claro o que acontece se um dos sócios sair.

Tudo isso cria base para perdas financeiras, disputas legais e relações tóxicas.

O que deve estar registrado em um contrato de parceria?

Como proteger a si mesmo e ao seu negócio em uma parceria

- Registre tudo desde o início. Não evite conversas difíceis. Um acordo sem confirmação por escrito é apenas uma ilusão.

- Envolva advogados. Mesmo que seja uma startup de garagem — ter um contrato escrito = tranquilidade.

- Combine os mecanismos de saída. Porque toda parceria ou funciona, ou termina.

- Mantenha uma gestão financeira separada para cada negócio em parceria. Para enxergar os números reais e reagir a tempo.

Depois da experiência fracassada, não dou mais nenhum passo sem um contrato claro. Mesmo que tudo comece com um aperto de mãos — termina no papel. — Oleksandr Stupakivskyi, empreendedor

Parceria não é apenas um sonho em comum. É uma responsabilidade jurídica, financeira e reputacional. E quando você não acerta tudo desde o começo, corre o risco de perder muito mais do que dinheiro.

Insight 3. Dinheiro na conta ≠ lucro

Muitos empreendedores caem na armadilha: veem dinheiro na conta e pensam que a empresa é lucrativa. Mas ter recursos disponíveis não significa que esse seja o seu lucro. Muitas vezes, esse dinheiro pertence a terceiros, são reservas para obrigações ou apenas uma ilusão de estabilidade financeira.

Eu achava que estávamos no positivo, porque tinha algo na conta. Mas, na verdade, metade daquele dinheiro era de outras pessoas. — Oleksandr Stupakivskyi, empreendedor

Mesmo um empreendedor experiente pode se ver em uma situação onde o dinheiro na conta não cobre os impostos ou os salários. É necessário planejar com clareza qual valor corresponde a qual obrigação, para que na prática não se descubra que os mesmos recursos estão sendo destinados a diferentes necessidades.

Por que o saldo da conta não é um indicador de saúde financeira?

Oleksandr passou por isso na pele. Somente após implementar a Finmap ele viu o cenário real: quais eram os saldos efetivos, quais despesas ainda estavam por vir, quem estava atrasando pagamentos e, o principal — quanto do que havia na conta realmente pertencia ao negócio.

Veja o que NÃO é visível sem gestão financeira profissional:

- Valor das contas a receber — quem e quanto ainda precisa te pagar.

- Despesas obrigatórias futuras — impostos, aluguel, salários.

- Reservas para pagamentos — compromissos já assumidos, mas ainda não debitados.

- Fluxo de caixa real — quanto dinheiro está realmente livre para uso agora.

Como diferenciar “saldo positivo” na conta de lucro real

O que Oleksandr fez — e o que você também pode fazer:

- Passou de “sensações” para os números — implementou controle diário do saldo real e planejado.

- Acompanha pagamentos em atraso — para que as contas a receber não fiquem pendentes.

- Começou a reservar valores para impostos e despesas obrigatórias assim que o dinheiro entra.

- Analisa semanalmente o fluxo de caixa e a rentabilidade dos projetos — e não apenas o saldo bancário.

O controle financeiro me ajudou finalmente a enxergar quanto do ‘meu’ dinheiro era realmente meu. E essa transparência mudou não só os números, mas também o estilo de gestão da empresa. — Oleksandr Stupakivskyi, empreendedor

Ter dinheiro em caixa não é garantia de lucratividade. Lucro é o que sobra depois de cumprir todas as obrigações. E se você ainda toma decisões financeiras “pelo feeling” — está na hora de passar para os números.

Insight 4. Se você não vê o P&L — você não está gerenciando o negócio

Muitos empreendedores se baseiam apenas no saldo no final do mês ou na quantidade de vendas. Mas isso não mostra em nada a lucratividade do negócio. Sem entender claramente o que gera lucro e o que “consome” recursos, não é possível tomar decisões de gestão eficazes.

Antes olhávamos apenas para o que sobrava na conta. Agora vemos o que realmente ganhamos e o que gastamos. — Oleksandr Stupakivskyi, empreendedor

O relatório-chave que oferece essa visão é o P&L (Profit and Loss), ou relatório de lucros e perdas. Isso não é uma formalidade — é o seu principal guia na gestão financeira.

Antes de implementar a gestão financeira na empresa de Oleksandr:

- Não havia separação dos custos por áreas e projetos.

- Os gastos com EdTech, logística, trading — eram todos somados juntos.

- Ninguém sabia qual área estava puxando o negócio para baixo e qual estava gerando lucro.

- As decisões eram tomadas com base na intuição, não em dados.

Após implementar a Finmap:

- Surgiu um relatório P&L claro para cada área.

- Ficou evidente que o trading era lucrativo, e que o EdTech — por enquanto — só gerava custos.

- A equipe conseguiu redistribuir recursos, otimizar despesas e marketing.

- Passou a ser possível escalar o que é eficiente, em vez de sustentar o que dá prejuízo.

O que o relatório P&L traz para o seu negócio — em linguagem simples:

O P&L me mostrou algo que eu não via antes: estávamos gastando recursos em uma área que não gerava receita. E quando isso ficou claro — desapareceu o dilema sobre qual direção seguir. — Oleksandr Stupakivskyi, empreendedor

Como implementar o P&L no seu negócio:

- Crie um sistema financeiro — separe receitas e despesas por áreas.

- Defina as categorias principais de despesas e detalhe em subcategorias.

- Escolha uma ferramenta prática (Finmap, Google Sheets, ERP).

- Analise o P&L todo mês — é o seu principal instrumento como gestor.

Enquanto você não enxerga o P&L — você não está gerenciando, está apenas supondo. Assim que os números ficam claros — surge clareza, lógica e tranquilidade nas decisões financeiras.

Insight 5. Finanças não são sobre relatórios. São sobre estratégia

A maioria dos empreendedores começa com paixão, produto e o desejo de mudar o mundo. Depois disso — contratam pessoas, investem em marketing, lançam novas áreas… sem responder claramente à pergunta: “Será que conseguimos sustentar isso financeiramente?”

Antes, a gente só trabalhava. Agora — a gente gere. As finanças viraram o nosso sistema de navegação. — Oleksandr Stupakivskyi, empreendedor

Finanças não são sobre contabilidade ou contas no fim do mês.

São sobre decisões de gestão — que influenciam diretamente o crescimento, o lucro e a resiliência do negócio.

Quais perguntas estratégicas a gestão financeira ajuda a responder:

O que mudou na empresa de Oleksandr após a gestão financeira sistemática:

- Reuniões financeiras semanais foram implementadas — toda a equipe vê os números reais e participa das decisões.

- Cenários de desenvolvimento são criados: realista, otimista e pessimista.

- Fica claro onde os gastos não geram resultados — marketing, EdTech, projetos específicos.

- A empresa antecipa crises em vez de reagir a elas depois.

Antes as decisões eram tomadas ‘pelo feeling’, agora — com base em modelos. Isso economiza não só dinheiro, mas também os nervos. — Oleksandr Stupakivskyi, empreendedor

Gestão financeira não é arquivo de contador. É a sua arma estratégica, que:

- abre novas possibilidades de escalada,

- revela pontos fracos no modelo de negócio,

- permite construir cenários de crise antes que algo dê errado.

Quer crescer? Primeiro entenda onde você está. E isso só é possível por meio das finanças.

Insight 6. Não ignore os sinais financeiros

Eu percebia que algo estava errado. Mas não queria me aprofundar nos números. Hoje me arrependo. — Oleksandr Stupakivskyi, empreendedor

Todo negócio passa por períodos difíceis. Mas os problemas financeiros não surgem de repente. Eles se formam aos poucos — e sempre dão sinais. O problema é que a maioria dos empreendedores os ignora.

O empreendedor continua operando “no limite”, sem prestar atenção às primeiras rachaduras — até que tudo desmorone. E é justamente a gestão financeira que permite identificar os primeiros alertas antes que seja tarde demais.

Sinais típicos de que o negócio está perdendo a saúde financeira

A Finmap se tornou o sistema de alerta precoce da equipe de Oleksandr. Em vez de sensações — análise diária. Em vez de esperanças — números concretos.

O que mudou após o início do controle financeiro:

- Passaram a entender o fluxo de caixa real — quando haverá quedas, quando haverá picos.

- Tornou-se visível quais clientes causam gaps de caixa.

- Foram implementados alertas e relatórios: análise semanal de contas a receber, despesas e resultado financeiro.

- A equipe começou a agir diante dos problemas antes que eles se tornassem críticos.

Os números passaram a trabalhar a nosso favor. Agora não apagamos incêndios — controlamos a situação com antecedência. — Oleksandr Stupakivskyi, empreendedor

Ignorar sinais financeiros é como ignorar a dor no corpo. Ela não desaparece — ela evolui para uma crise.

Insight 7. Um financeiro não é “luxo”, e sim um ativo estratégico que economiza milhares

Muitos empreendedores adiam a contratação de um profissional financeiro pensando: “Eu dou conta sozinho” ou “É caro”. Mas, na prática — a demora custa muito mais caro. É justamente o financeiro que ajuda a enxergar onde o negócio perde dinheiro todos os dias.

Depois de trabalhar com um financeiro da Finmap, Oleksandr não apenas faz controle — ele gerencia o negócio.

O que faz um profissional financeiro no negócio moderno — não é Excel, é estratégia

Diretor financeiro terceirizado + Finmap = a fórmula ideal de gestão eficiente.

Como mudou o trabalho de Oleksandr após contratar um profissional financeiro:

- Foi construída uma modelo financeiro claro para todas as áreas do negócio.

- Passaram a existir relatórios regulares, visíveis tanto para o dono quanto para a equipe.

- Cada decisão agora é baseada em números, não na intuição.

- A estratégia do negócio deixou de ser caos — virou um plano calculado.

O financeiro me trouxe tranquilidade. Agora eu sei o que está acontecendo com o dinheiro — e o que fazer a seguir. — Oleksandr Stupakivskyi, empreendedor

Um financeiro não é só “sobre números”. É sobre controle, clareza, lucratividade.

Se você quer escalar, otimizar despesas ou entrar em um novo mercado — um profissional financeiro na sua equipe vai encurtar esse caminho em meses e economizar dezenas de milhares.

Finanças não são assustadoras. Assustador é não entendê-las

Oleksandr passou por um gap de caixa, uma perda de US$ 175.000, um caos financeiro — e saiu disso mais forte.

Hoje, as finanças são sua principal ferramenta de gestão, e não mais uma zona desconhecida e assustadora.

Bônus: Checklist “Por onde começar a gestão financeira”

- Some todas as receitas e despesas dos últimos 3 meses.

- Verifique os saldos considerando as despesas planejadas.

- Faça um P&L — relatório de lucros e perdas.

- Identifique a área mais deficitária.

- Comece a gestão financeira com a Finmap.

- Se não der conta sozinho — contrate um profissional financeiro.

Não espere um gap de caixa para começar a controlar

Experimente a Finmap no seu negócio — e assuma o controle do dinheiro agora mesmo.

Perguntas frequentes

1. O que é um gap de caixa e por que ele é perigoso para o negócio?

Gap de caixa é quando as despesas atuais da empresa superam as entradas de dinheiro. Isso leva à falta de recursos para pagar salários, fornecedores e outras despesas operacionais. Se não for controlado, o negócio corre o risco de acumular dívidas, perder parceiros e até fechar.

2. Por que não se deve confiar apenas no saldo da conta bancária?

O dinheiro na conta não é necessariamente lucro da empresa. Parte dele pode estar reservada para impostos, salários ou dívidas. Por isso, é fundamental manter um controle gerencial e analisar relatórios financeiros com frequência.

3. Como uma parceria sem contrato escrito pode afetar o negócio?

A ausência de um contrato claro leva à confusão sobre papéis, responsabilidades financeiras e formas de resolver conflitos. Isso pode causar prejuízos, desgastes nas relações e até processos judiciais. Um contrato protege o negócio e evita mal-entendidos.

4. Por que é importante ter controle gerencial e um relatório P&L?

O relatório de lucros e perdas (P&L) mostra claramente quais áreas do negócio geram lucro e quais causam prejuízo. Isso permite tomar decisões informadas sobre investimentos, redução de despesas e expansão — em vez de se basear apenas na intuição ou no saldo da conta.

5. Quando é hora de contratar um profissional financeiro?

Vale a pena trazer um financeiro já na fase de expansão ou ao lançar novos produtos. Ele ajuda a construir um modelo financeiro transparente, prever fluxos de caixa, controlar os gastos e aumentar a eficiência do negócio. Contratar esse profissional no momento certo evita perdas e caos financeiro.

8 lições financeiras após perder R$648.000: como evitar falhas de caixa

Como evitar falhas de caixa e dívidas nos negócios: a empreendedora Kateryna Vyshnevetska compartilha sua experiência dolorosa e 8 lições financeiras para preservar dinheiro e tranquilidade.

Quando na conta — zero, no bolso — duas grívnias, e nas costas — uma dívida de R$ 654.000. E isso apesar de o negócio ter vendas, equipe, clientes.

Eu estava na cozinha com dois reais no bolso e pensava: acabou, não tem saída. Três anos se passaram — e eu paguei cada centavo da dívida. Se eu tivesse controlado os números antes, isso não teria acontecido. — Kateryna Vyshnevetska, empreendedora, convidada do podcast “Se eu soubesse disso antes”

Kateryna Vyshnevetska — parceira da Genius Space Teleport, cofundadora do projeto educacional internacional Proryv, empreendedora que não percebeu a tempo a lacuna de caixa. Resultado: menos R$ 700.000, credores, pânico e uma reinicialização total do negócio. Ela reconstruiu tudo do zero: lenta e dolorosamente.

Hoje, Kateryna compartilha regras que funcionam não apenas para negócios de projetos, mas para qualquer empreendedor que não quer perder tudo.

Isto não é uma aula de finanças. São casos reais, erros, números e ações concretas que vão te ajudar a:

- não cair em um buraco de dívidas,

- manter o controle do dinheiro, mesmo sem ser um especialista em finanças,

- organizar o orçamento sem planilhas complicadas de Excel,

- e finalmente parar de viver de um lançamento para o outro.

Continue lendo — será honesto, às vezes doloroso, mas muito útil.

Lição 1. Você não é um caixa eletrônico para o seu negócio, e o negócio não é o seu bolso

Problema: dinheiro misturado = bomba-relógio.

Você calcula o lucro “a olho” e se anima com cada novo pagamento, mas já no dia seguinte gasta o mesmo dinheiro com necessidades pessoais. Um mês depois, o contador mostra que faltam R$ 28.000 para pagar anúncios e salários — e você não entende como isso aconteceu.

Pagávamos com o dinheiro do mês atual as contas de três meses atrás, porque mantínhamos tudo em um único cesto — tanto o pessoal quanto o do negócio. Era uma bomba-relógio. — Kateryna Vyshnevetska, empreendedora

Por que isso é perigoso para o negócio

- A visão está distorcida. Você vê R$ 42.000 na conta e pensa que é lucro líquido, quando na verdade R$ 35.000 são pré-pagamentos de clientes que ainda precisam ser entregues.

- O capital de giro desaparece. Quando o proprietário retira dinheiro “para viver”, o negócio fica sem caixa para comprar mercadorias, pagar serviços ou anúncios.

- Um deslize — e uma lacuna de caixa. Dois pagamentos atrasam — e você já não consegue pagar as contas do mês anterior, porque não há reserva.

Solução: uma “fronteira” financeira entre você e a empresa.

Resultado já em um mês:

- Você vê claramente o lucro líquido da empresa.

- Planeja despesas e investimentos sem medo de “será que vai dar para pagar os salários?”.

- Seu dinheiro pessoal não depende mais de quantos clientes pagaram hoje.

- O relatório financeiro se torna transparente — investidores e parceiros confiam nos números, não em promessas.

O principal: se você mistura dinheiro pessoal com o do negócio, a lacuna de caixa é apenas uma questão de tempo.

Coloque a fronteira agora — e seu negócio vai respirar com força total, e você — sem pânico.

Lição 2. Como você desperdiça 30% do dinheiro todos os dias sem perceber

Problema: milhares de pequenas transações que roubam seu dinheiro silenciosamente.

Você se concentra nas grandes contas — aluguel, compras, salários — enquanto os pequenos gastos, de R$ 14 a R$ 28, silenciosamente “roubam” seu lucro. Café, táxi, assinaturas, papelaria — todas essas pequenas coisas se acumulam em um grande prejuízo. E no final do mês você olha os números e não entende:

Milhares de pequenas transações, cada uma de R$ 14 a R$ 28 — e no final, um buraco de 30% chamado “diversos”. É assim que o dinheiro desaparece sem deixar rastros. — Kateryna Vyshnevetska, empreendedora

Por que isso é perigoso para o negócio?

- Pequenos gastos dispersam atenção e orçamento. Você não percebe esse dinheiro, ele não causa alarme, mas aos poucos “devora” sua margem e torna o negócio menos lucrativo.

- Falta de controle claro. Sem análise regular, até pequenas assinaturas ou despesas por impulso podem se acumular, criando um “buraco negro” no orçamento.

- Planejamento piora. Quando a categoria “diversos” cresce, prever despesas e lucros se torna impossível.

Solução: prática dos “10 minutos por semana” para controlar pequenos gastos.

Resultado já em um mês

- Você começa a entender para onde o dinheiro realmente vai e onde pode cortar.

- O lucro aumenta porque você não perde mais dinheiro em “vazamentos” desnecessários.

- O planejamento orçamentário se torna mais preciso e previsível.

- O dono do negócio ganha confiança e tranquilidade, pois todas as despesas estão sob controle.

Lembre-se: dinheiro grande é feito de dinheiro pequeno — se você não controlar os detalhes, eles se tornarão seu maior inimigo financeiro.

Lição 3. Um orçamento com reserva de +20% é o seu colchão financeiro que salva o negócio da falência

Por que +20% não é luxo, e sim um verdadeiro seguro para o negócio?

Multiplico qualquer valor de despesa por 1,2. Se sobrar — vai para a reserva; se não — eu já estava preparada. — Kateryna Vyshnevetska, empreendedora

Ninguém pergunta quando as moedas vão disparar ou quando a inflação vai explodir.

Uma campanha de marketing pode, de repente, precisar de dinheiro extra para funcionar bem.

Um cliente pode pedir reembolso mesmo após o pagamento — e isso precisa ser previsto com antecedência.

Sem uma reserva, até uma pequena surpresa pode se transformar em um buraco de caixa que afeta gravemente o seu negócio.

Como fazer um orçamento com reserva em 4 etapas

Resultado já no primeiro mês

- Você para de temer despesas inesperadas e consegue reagir rapidamente a imprevistos.

- Surge um colchão financeiro real, sem estresse nem pânico.

- O negócio ganha estabilidade, e você — confiança no futuro.

Mesmo que não use a reserva — ela te dá tranquilidade. É como um seguro de vida para o seu dinheiro.

Não espere a crise te pegar de surpresa. Aprenda a planejar com reserva — e seu negócio não fechará diante da primeira dificuldade.

Lição 4. O colchão financeiro — seu colete à prova de crises em um mundo instável

Por que o colchão não é apenas sobre dinheiro, mas sobre a sobrevivência do negócio?

Nossos cursos começam a cada três meses. Se o lançamento “fracassar”, sem colchão a empresa não sobrevive até o próximo. — Kateryna Vyshnevetska, empreendedora

Em um negócio de projetos, a receita vem de forma irregular: um mês com lançamento, outro em silêncio. Se não há reservas, até um pequeno atraso ou falha pode matar a empresa.

A ausência de um colchão financeiro significa que você é forçado a cobrir os custos operacionais com empréstimos ou dívidas — um caminho direto para o abismo.

A fórmula do colchão financeiro

Resultado. Você ganha um colete que aguenta os impactos das crises imprevisíveis e te dá tempo para superá-las.

Surge a confiança de que, mesmo se algo der errado — seu negócio não vai afundar.

Esse colchão é como um salva-vidas que ajuda a alcançar o próximo lançamento de sucesso. — Kateryna Vyshnevetska, empreendedora

Lição 5. Lacuna de caixa: sua lição mais dolorosa — e mais importante

R$ 654.000 de dívida, conta zerada. Dói, mas foi assim que aprendi a respeitar os números. — Kateryna Vyshnevetska, empreendedora

Três sinais de que a crise já está à porta

- Você paga contas antigas com vendas novas — é como pagar dívidas com cartão de crédito.

- Os pré-pagamentos dos clientes não vão para crescimento, mas para cobrir despesas operacionais.

- A data do pagamento dos salários vive sendo adiada, enquanto a inadimplência cresce.

Se você se identificou — é hora de agir.

Algoritmo “Pare a dívida” — como não perder o negócio durante uma crise

Resultado. A crise se transforma em uma lição — não no fim do negócio.

Um plano de ação claro dá força e motivação para seguir em frente, mantendo a equipe e a reputação.

Dívida não é sentença — se você parar a tempo e começar a controlar a situação. — Kateryna Vyshnevetska, empreendedora

Lição 6. Custo futuro, e não preço passado — o erro principal que leva o negócio ao prejuízo

O produto que comprei por R$ 5.450 dois meses atrás hoje custa R$ 5.995. Se o orçamento continuar com o preço antigo — o prejuízo é garantido. — Kateryna Vyshnevetska, empreendedora

Por que é preciso pensar nos preços futuros, e não nos antigos?

Os preços aumentam constantemente devido à inflação, aumento nos custos logísticos e de matérias-primas.Se você não atualizar os custos nas suas projeções financeiras, o orçamento será incorreto e deficitário.É como dirigir um carro com o marcador de combustível mostrando os dados de ontem.

Como evitar essa armadilha

Resultado. Você não entra no vermelho por causa de preços desatualizados. O negócio se adapta ao mercado e mantém a estabilidade.

O modelo financeiro é um documento vivo — precisa estar sempre atualizado. — Kateryna Vyshnevetska, empreendedora

Lição 7. O balanço não é apenas sobre despesas — é uma transformação estratégica do seu dinheiro

Por que é importante entender o balanço

Comprar um equipamento não é só gastar dinheiro — é investir em um ativo.O ativo pode ser vendido, alugado ou usado para escalar o negócio.Sem entender o balanço, você não consegue decidir o que é melhor — comprar ou alugar, gastar ou investir.

Como olhar para o balanço com novos olhos

Resultado. Você transforma seu orçamento de uma lista de gastos em uma ferramenta de crescimento.

Lição 8. Visualização e delegação — controle financeiro a um clique de distância

Eu me perco em planilhas. No Finmap, abri o painel — em 5 minutos encontrei o erro e corrigi. — Kateryna Vyshnevetska, empreendedora

Por que o dono precisa ter uma visão financeira “na palma da mão”

Mesmo tendo um diretor financeiro, você precisa ver rapidamente a situação real.Sem isso, corre o risco de ficar no escuro e não perceber os problemas a tempo.

Como combinar delegação e controle

Resultado. Você controla as finanças sem perder tempo com planilhas e relatórios complicados.

Visualizar as finanças é como um radar para o piloto: você vê tudo com antecedência.

— Kateryna Vyshnevetska, empreendedora

Em vez de uma conclusão: dê o primeiro passo hoje mesmo

- Abra uma conta bancária separada para o seu negócio.

- Ative a sincronização bancária no Finmap — leva apenas 3 minutos.

- Reserve os primeiros 3% do lucro para seu colchão financeiro.

- Revise o orçamento do próximo projeto e adicione uma reserva de +20%.

- Faça uma auditoria dos pequenos gastos e reduza a categoria “Diversos” para ≤ 5%.

Controlar os números é um investimento na minha tranquilidade e liberdade. R$ 136,25 por mês contra R$ 1.362.500 em perdas potenciais — a escolha é óbvia. — Kateryna Vyshnevetska, empreendedora

Pronto para transformar seu negócio do caos para o controle?

Deixe seu pedido — nossos especialistas vão mostrar gratuitamente o que está acontecendo com o dinheiro no seu negócio.

Perguntas frequentes

1. Como separar dinheiro pessoal do empresarial se o negócio está só começando?

Comece abrindo uma conta bancária exclusiva para a empresa e estabelecendo um valor fixo de “salário do dono”. Isso ajuda a evitar a mistura das finanças desde o início.

2. Por que é tão importante controlar até os pequenos gastos?

Pagamentos pequenos e invisíveis — café, assinaturas, táxi — somam valores significativos e podem “comer” até 30% do orçamento, prejudicando o lucro. A revisão e categorização regular ajudam a manter o controle e evitar lacunas de caixa.

3. Por que incluir +20% de reserva no orçamento? Não é um gasto extra?

A reserva é um seguro contra imprevistos: oscilações cambiais, custos extras de marketing, reembolsos de clientes. Ela ajuda a evitar crises e manter a estabilidade.

4. Quanto reservar para um colchão financeiro e para que ele serve?

O ideal é separar de 3 a 10% do lucro líquido por mês até formar um colchão que cubra pelo menos três meses de despesas fixas. Esse valor deve ser intocável — nem mesmo para pagar dívidas.

5. O que fazer se já tiver uma lacuna de caixa e dívidas?

Comunique-se com os credores de forma honesta e peça adiamento de 3 meses. Foque em aumentar vendas e marketing, e pague as dívidas aos poucos — use uma planilha para controlar e se motivar.

6. Como considerar o aumento dos custos no orçamento?

Inclua na sua projeção financeira um aumento previsto de custo (ex: +5–10%) e compare mensalmente com os custos reais, evitando assim prejuízos.

7. Por que o balanço não é apenas gasto, mas transformação de ativos?

Comprar equipamentos é investir em ativos que podem ser alugados ou vendidos — criando novas oportunidades para o negócio, em vez de apenas gastar dinheiro.

8. Como o dono pode não se perder nas finanças mesmo com um diretor financeiro?

Mesmo com um CFO, o dono deve ter acesso rápido aos principais indicadores financeiros por meio de ferramentas simples (como o Finmap), para tomar decisões conscientes e manter o controle.

.avif)