Публикации автора

Деньги на ветер? Как отчет о прибылях и убытках может спасти ваш бизнес

Освежите свои знания по составлению отчета о прибылях и убытках для вашего бизнеса. Узнайте, как правильно анализировать финансовые показатели, чтобы принимать обоснованные решения.

Не задавались ли вы вопросом, куда исчезают деньги, когда кажется, что бизнес процветает? Бывает ли так, что вы теряетесь в цифрах и не можете понять где же прибыль?

.png)

Отсутствие четкого финансового контроля может привести к потере средств и возможностей для роста. Вот почему отчет о прибылях и убытках (P&L) является незаменимым инструментом для каждого предпринимателя. Он помогает увидеть скрытые проблемы и найти пути для их решения, обеспечивая стабильное развитие вашего бизнеса.

Почему отчет о прибылях и убытках необходим для бизнеса?

Оценка финансовой производительности

Отчет о прибылях и убытках позволяет детально оценить финансовую эффективность компании. Вы сможете увидеть, удалось ли достичь поставленных финансовых целей, сравнивая доходы и расходы.

Например, владелец ресторана может использовать этот отчет, чтобы определить, какие блюда приносят наибольшую прибыль, а какие стоит исключить из меню.

По данным исследования U.S. Bureau of Labor Statistics,

Около 20% малых предприятий закрываются в течение первого года, 30% - в течение двух лет, и 50% - в течение пяти лет, в значительной степени из-за отсутствия контроля над финансами.

Планирование бюджета и стратегическое планирование

Благодаря регулярному составлению отчета о прибылях и убытках, вы можете эффективнее планировать бюджет и разрабатывать стратегии развития.

Например, компания может обнаружить, что тратит слишком много на маркетинг, и перенаправить эти средства на инновации или обучение персонала.

Согласно исследованию CB Insights,

Одной из главных причин неудач стартапов является отсутствие надлежащего финансового планирования и управления, что составляет до 39% всех неудач.

Мониторинг расходов и контроль над ними

Отчет о прибылях и убытках помогает идентифицировать чрезмерные расходы и находить способы их оптимизации. Он дает возможность вовремя реагировать на рост расходов и принимать меры для их снижения, что позволяет сохранять финансовую стабильность компании.

Благодаря анализу расходов, Дмитрий Шеремета, владелец клининговой компании "Чистота", сэкономил $12 500 за год.

Компания Дмитрия всегда стремилась предоставлять качественные услуги по уборке, используя для этого необходимое оборудование, например пылесосы и лестницы, которые необходимо было доставлять к месту услуги. Стоимость этой доставки обычно включалась в общую цену услуги. Для перевозки оборудования компания часто пользовалась услугами такси, что приводило к непредсказуемым затратам на логистику, зависящим от погодных условий, дней недели и текущего спроса на такси.

Проанализировав расходы с помощью отчета о прибылях и убытках в Finmap, Дмитрий обнаружил, что логистические расходы компании превышают ожидаемый уровень. Вместе с командой он начал поиск способов уменьшить эти расходы. После тщательного анализа было принято решение изменить тип доставки и найти партнера, который осуществляет перевозки с помощью электроскутеров. Этот подход не только сократил время доставки, но и устранил зависимость от цен на топливо, сделав стоимость транспортировки постоянной.

До оптимизации расходов одна доставка в две стороны стоила компании 350 грн, тогда как после внедрения новой логистической стратегии расходы снизились до 100 грн. Это позволило значительно уменьшить логистические расходы и повысить эффективность работы компании.

Отчетность перед заинтересованными сторонами

Инвесторы и кредиторы обращают внимание на отчет о прибылях и убытках при оценке финансового состояния компании. Это особенно важно, если вы планируете привлекать инвестиции для масштабирования бизнеса. Надежная финансовая отчетность повышает вашу привлекательность для инвесторов.

Отчет о прибылях и убытках является незаменимым инструментом для каждого предпринимателя. Он дает четкое представление о финансовом состоянии компании, помогает выявлять скрытые расходы и оптимизировать ресурсы. Использование этого отчета позволяет владельцам бизнеса планировать эффективные стратегии, принимать обоснованные решения на основе реальных данных и обеспечивать стабильность и рост бизнеса в долгосрочной перспективе.

Как создать качественный отчет о прибылях и убытках?

Качественно составленный отчет о прибылях и убытках - это основа финансового здоровья вашего бизнеса. Он не только помогает понять текущее состояние дел, но и открывает новые возможности для роста. Чтобы ваш отчет был максимально полезным, следуйте таким ключевым шагам:

1. выбор периода отчетности. Определите, за какой период будет составляться отчет. Это может быть месяц, квартал или год, в зависимости от особенностей вашего бизнеса и отраслевых стандартов.

2. Сбор финансовой информации. Соберите все необходимые финансовые данные: доходы, расходы, операционную прибыль (или убыток), проценты, налоги и другие финансовые показатели. Сбор нужно проводить, не только движения средств по официальным счетам, но и по наличным кассам, картам, кошелькам и т.д

3. Классификация доходов и расходов. Тщательно классифицируйте все доходы и расходы по их назначению и характеру. Основные доходы (от продажи товаров или услуг) и дополнительные доходы (от инвестиций, лицензий и т.д.) должны быть выделены отдельно. Расходы следует разделить на категории, такие как заработная плата, материалы, маркетинг, административные расходы и т. п.

4. Расчет чистой прибыли (или убытка). Вычтите общую сумму расходов из всей суммы доходов для расчета чистой прибыли или убытка. Этот показатель является критически важным для оценки финансового состояния компании.

5. Сравнение с предыдущими периодами. Сравните результаты отчетного периода с предыдущими периодами для выявления тенденций и анализа динамики финансовых показателей.

6. Подготовка аналитического отчета. После составления основного отчета о прибылях и убытках подготовьте дополнительный аналитический отчет, содержащий подробную информацию об отдельных составляющих доходов и расходов, а также объяснение причин изменений в финансовых показателях.

7. Визуализация результатов. Используйте инструменты визуализации для улучшения понимания и удобства восприятия финансовой информации. Графики и дашборды помогают быстро оценить финансовое состояние компании.

Дополнительные советы:

- Ретроспективный анализ. Сравнивайте результаты с прошлыми периодами, чтобы выявлять тренды и предсказывать будущие расходы и доходы.

- Анализ рынка. Учитывайте изменения в экономической среде и рыночные тренды, которые могут влиять на финансовые показатели вашего бизнеса.

- Распределение денег. Отделяйте собственные средства от средств бизнеса. Это позволит избежать очень распространенной ошибки смешивания финансов.

- Профессиональный подход. Возьмите консультацию профессионального финансиста для квалифицированного быстрого консультирования по налаживанию учета. Если нет средств на постоянное сопровождение, то первая консультация направит владельца на путь истинный.

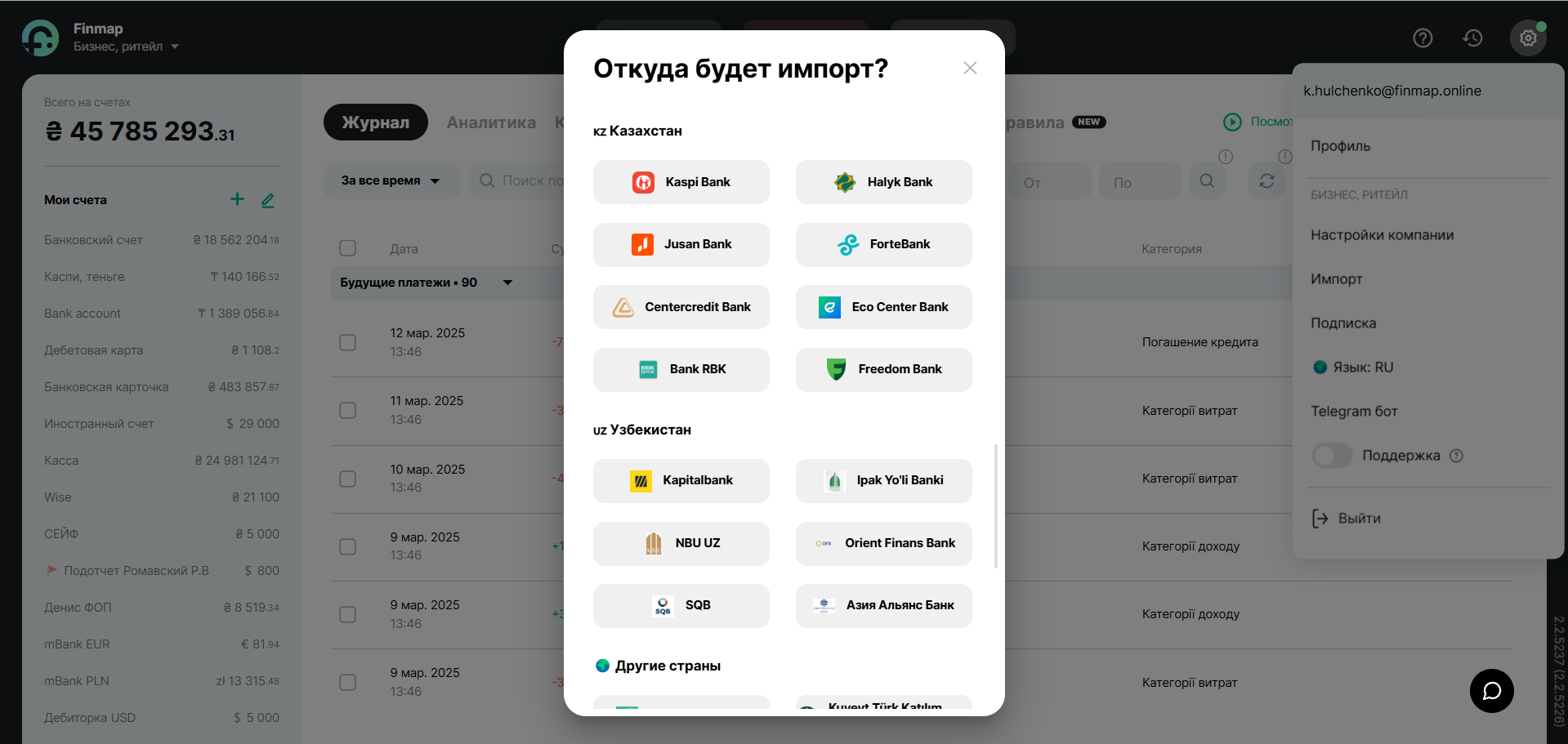

- Технологические решения. Используйте современные инструменты для автоматизации финансового учета. Например, Finmap интегрируется с банками и платежными системами, упрощая процесс сбора и анализа данных.

Следуя этим шагам и стандартам составления отчета о прибылях и убытках, вы получите четкое и объективное представление о финансовом состоянии вашей компании. Это позволит вам эффективнее управлять бизнесом и принимать стратегические решения, способствующие его росту и стабильности.

Для максимального удобства и эффективности автоматизируйте учет с помощью Finmap и забудьте о сложных самодельных таблицах. Finmap интегрируется с банками и платежными системами, предоставляя вам удобные графики и дашборды, которые значительно упрощают анализ и принятие обоснованных бизнес-решений.

.avif)

5 советов, как навсегда избавиться от кассовых разрывов

Советы и стратегии для эффективного управления финансами бизнеса.

Знакомо ли вам чувство страха перед днем выплаты зарплаты, когда на счету осталось всего несколько сотен? Охватывает ли вас паника, когда важные поставщики требуют оплату, а у вас недостаточно средств?

Каждый предприниматель сталкивался с такими ситуациями в своей деятельности. Почему же возникает нехватка денег в критически важные моменты, и как этому можно противостоять?

Этот неприятный сценарий называется кассовым разрывом — ситуацией, когда средств недостаточно для покрытия текущих обязательств бизнеса.

Такая проблема несет в себе угрозу банкротства и долгов. Кассовые разрывы могут привести к серьезным последствиям за пределами компании: снижению продаж, ухудшению репутации, конфликтам с поставщиками, напряженности в коллективе, кадровым перестановкам, штрафам от поставщиков и банков, задержкам в производстве.

Эта статья призвана помочь предпринимателям навсегда избавиться от кассовых разрывов. Мы рассмотрим 5 ключевых советов, которые помогут обеспечить финансовую стабильность вашего бизнеса, избежать стресса, связанного с нехваткой средств, и создать прочную основу для устойчивого развития.

Следуя этим рекомендациям, вы сможете эффективно планировать денежные потоки, контролировать расходы, оптимизировать кредиторскую задолженность, создавать финансовые резервы и повышать доходы.

Работать на опережение — самый эффективный способ борьбы с кассовыми разрывами.

С чего начать борьбу с кассовыми разрывами?

1. Планируйте денежные потоки

Важность планирования

Регулярное планирование денежных потоков критически важно для предсказания возможных кассовых разрывов и их предотвращения. Согласно данным Minutes.co:

82% малых бизнесов терпят неудачу из-за проблем с денежными потоками.

Прогнозирование

Составляйте прогнозы доходов и расходов на будущие периоды. Это поможет заранее определить моменты возможных кассовых разрывов и подготовиться к ним. Исследование JP Morgan Chase показало:

Средний и малый бизнес располагает лишь 27 днями денежных резервов.

2. Контролируйте расходы

Анализ расходов

Регулярный анализ затрат помогает выявить области, где можно сэкономить. Оценивайте, возможно ли заменить дорогие поставки более доступными аналогами без потери качества. Например, использование экономичных материалов или оптимизация производственных процессов может значительно сократить расходы.

Приоритизация

Отдавайте приоритет расходам, которые напрямую влияют на доходы. Например, инвестиции в сырье, исследования и разработки, маркетинг, а также обучение персонала могут способствовать росту продаж и улучшению качества продукта. Сократите затраты на менее значимые аспекты бизнеса, такие как избыточные административные расходы.

Внедрение гибких бюджетов

Согласно данным Harvard Business Review:

Компании, использующие гибкий подход к бюджетированию в условиях постоянных изменений, с большей вероятностью избегают финансовых трудностей.

Использование технологий

Современные технологии помогают отслеживать и оптимизировать расходы. Используйте программное обеспечение для управления финансами, которое автоматизирует процессы и предоставляет точные отчеты о расходах. По данным McKinsey:

Внедрение цифровых решений может сократить затраты до 30%.

3. Оптимизируйте кредиторскую задолженность

Условия оплаты

Согласовывайте с поставщиками более длительные сроки оплаты, если это возможно. Такой подход позволяет удерживать больше средств на счетах для покрытия текущих расходов. Регулярно пересматривайте условия сотрудничества и ищите более выгодные варианты.

Автоматизация процессов

Используйте финансовое программное обеспечение для автоматизации управления кредиторской задолженностью. Это поможет избежать ошибок и обеспечить своевременные платежи.

Установка приоритетов

Определяйте приоритетность погашения долгов в зависимости от их важности для вашего бизнеса. В первую очередь погашайте те обязательства, задержка по которым может привести к наиболее серьезным последствиям.

Отслеживание задолженности

Регулярно отслеживайте состояние кредиторской задолженности. Это поможет избежать неожиданных расходов и позволит вам своевременно реагировать на возможные проблемы. Рассмотрите аналитические инструменты для прогнозирования будущих финансовых потребностей и планирования платежей.

Опытные предприниматели используют для этого платежный календарь. Он работает как «вакцина от кассовых разрывов».

Что такое платежный календарь?

Платежный календарь — это инструмент для финансового планирования денежных потоков в бизнесе. Обычно он составляется на месяц с разбивкой по неделям или на более длительный период, который подходит именно вашему бизнесу.

В нем указываются ожидаемые доходы и расходы за определенный период времени, тем самым владелец оценивает способность своей компании своевременно выполнять финансовые обязательства.

Платежный календарь можно вести в самодельных таблицах Excel, что довольно неудобно и занимает много времени. Альтернативным вариантом являются автоматизированные программы финансового учета.

Удобство заключается в том, что все заранее запланированные платежи автоматически подтягиваются в календарь, и есть возможность сразу увидеть будущие кассовые разрывы.

Нет необходимости ежемесячно вручную вносить все остатки по счетам, доходы и расходы. Благодаря интеграции с банками и импорту выписок все данные загружаются быстро и легко.

Работа с календарем Finmap происходит всего в несколько кликов:

- Внести в сервис все плановые расходы: аренда, заработная плата, налоги и т. д.

- Внести запланированные поступления: оплаты от клиентов, погашение дебиторской задолженности и т. д.

Короткое видео поможет разобраться с полезными функциями платежного календаря.

Теперь в платежном календаре вы четко видите, в какой период времени у вас может возникнуть кассовый разрыв и можете предотвратить его: перенести или отменить платежи, договориться с клиентами о более ранней оплате и т. д.

4. Используйте финансовые резервы

Создание резервов

Создайте резервный фонд для покрытия неожиданных расходов. Это поможет избежать кассовых разрывов в случае внезапных финансовых трудностей. Финансовые эксперты рекомендуют иметь резервы, достаточные для покрытия расходов в течение трех-шести месяцев.

Инвестиции

Рассмотрите возможность инвестирования части прибыли в ликвидные активы, которые можно быстро конвертировать в наличные в случае необходимости.

Диверсификация резервов

Распределите резервные средства между различными счетами и активами, чтобы снизить риски. Например, держите часть средств на сберегательных счетах, часть — в облигациях, а часть — в других ликвидных инвестициях.

Регулярный пересмотр резервов

Регулярно пересматривайте и обновляйте свои финансовые резервы, чтобы они соответствовали текущим потребностям бизнеса. Это поможет быть готовыми к любым финансовым вызовам и избежать кассовых разрывов.

5. Повышайте доходы

Маркетинговые стратегии

Внедряйте эффективные маркетинговые стратегии для привлечения новых клиентов и увеличения продаж. Используйте SEO, социальные сети и другие каналы для повышения узнаваемости бренда.

Инвестиции в качественный контент-маркетинг могут значительно увеличить трафик на сайт. Кроме того, ретаргетинговая реклама может вернуть до 26% посетителей, которые уже посещали ваш сайт, увеличивая шансы на конверсию.

Диверсификация

Рассмотрите возможность расширения ассортимента товаров или услуг. Это поможет снизить риски, связанные с зависимостью от одного источника дохода.

Партнерские программы

Внедряйте партнерские программы для привлечения новых клиентов через существующих партнеров. Это может значительно расширить ваш рынок без значительных затрат на маркетинг. По данным Forrester,

Компании, использующие партнерские программы, могут получать до 15% своего общего дохода именно от этих каналов.

Лояльность клиентов

Инвестируйте в программы лояльности для удержания существующих клиентов. По данным Bain & Company,

Увеличение удержания клиентов на 5% может привести к росту прибыли на 25–95%.

Рассмотрите внедрение скидок, бонусов и специальных предложений для постоянных клиентов, чтобы стимулировать повторные покупки.

Избежание кассовых разрывов — ключевой аспект для стабильного развития бизнеса.

Внедрение пяти приведенных советов поможет обеспечить финансовую стабильность, а также избежать стресса, связанного с нехваткой средств.

Планируйте денежные потоки, контролируйте расходы, оптимизируйте кредиторскую задолженность, создавайте финансовые резервы и повышайте доходы.

Используя эти стратегии, вы сможете минимизировать финансовые риски и обеспечить процветание вашего бизнеса, а программа Finmap сделает процесс простым и понятным.

Кроме платежного календаря в программе Finmap вы можете:

- Контролировать поступления и расходы благодаря интеграции с банками.

- Собирать данные и операции по разным проектам, категориям, подрядчикам и контрагентам.

- Легко анализировать деньги и прибыль не в сложных отчетах, а в наглядных графиках.

Забудьте о нервном напряжении, которое вызывает управленческий учет. Узнайте, что такое упорядоченность и прозрачность в финансах бизнеса!